文 | 思辨财经

即时零售大战最近打得如火如荼,这种热火朝天的“ 战争感” 近几年已经非常罕见了。京东与美团角逐外卖市场时,我们尚可以用“ 高频外卖带低频电商” 和“ 引入新增长潜力” 进行解读,但随着淘宝闪购的高调推出,许多朋友就要显得十分迷茫:

1) 过去几年阿里一直在做“ 减法”,如卖掉了线下零售企业大润发和银泰,长期亏损企业也在追求盈利性 (如盒马),甚至此前一度传言饿了么要卖身字节,淘宝闪购似乎与上述趋势相悖;

2) 闪购概念并不新颖,从之前的 O2O 到后来的新零售,无论是理论还是实践与闪购并无太大差异 (均为线上线下的深度融合),只是以往十余年除外卖之外理论照进现实的案例实属寥寥,此时又重提旧话着实令人吃惊。

新零售本质乃是希望可以完全打通线上和线下不同零售渠道,实现零售要素的互通,以重构新的零售业态。该理论有理论依据,也满足行业痛点,但很遗憾在具体实施中可谓是困难重重,成绩并不突出,理想的阳光怎么就照不进现实的大门呢?

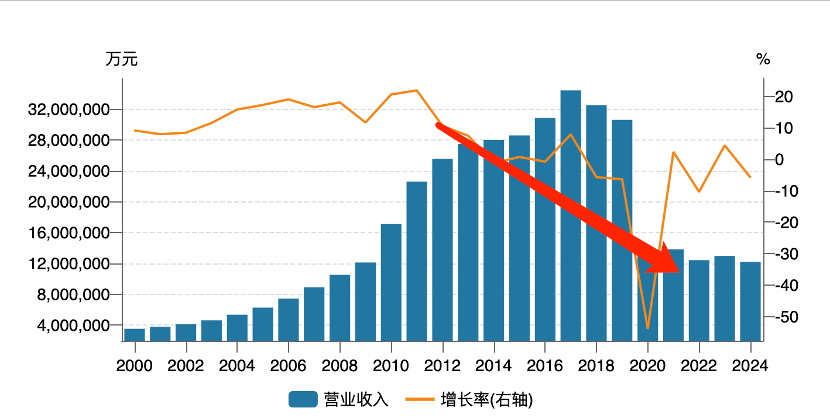

上图为 A 股上市的百货及购物中心企业过往的营收增长情况,2010 年之后行业增速便急剧下行,联系到彼时恰是电商企业突飞猛进之时,营收走弱的原因是显而易见且是必然的,电商作为行业新的业态夺走了购物中心的光芒。

如果我们用营收的增速代表行业的边际效应,增速的迅速下行也就意味着购物中心这一传统商业模式边际效应的收窄,其对商家 (以及供应链) 的吸引力将越来越弱,最终则会丧失行业的“ 定价权”。

在零售业中,谁掌握了定价权谁就拥有了价值链的利润优先分配权,定价权的转移也往往意味着行业带头大哥的更迭:当购物中心全力参与双十一,618 为代表的购物节狂欢时,定价权已经悄然易主。

自此以后,在耐用消费品方面 (如服装服饰,家电,美妆等品类) 线上平台已经掌握了足够的话语权,但日用品 (生鲜,日百类) 却是另外一番景象。

上图为 A 股上市的我国连锁超市业的营收增长情况,2014-2020 年行业恰好处于高速增长期内,同样是零售电商对此业态影响要小很多。以往的商业分析往往侧重于部分品类线上化运营难度之大 (如生鲜类),却经常忽略“ 定价权” 这一核心变量。

马云推出新零售概念时,尽管购物中心和商场已经交出定价权,但此时日百类商城乃是风头正劲,此时要让线下渠道接受线上企业的条件难度可想而知,这一方面影响了新零售的推行效率 (关乎谁主导谁这一核心问题),另一方面为了快速与线下合作,企业对线下超市进行了大量投资 (如新华都,三江购物等),造成了资产负债表的快速扩张。

如今回望以往,才发现症结并不在新零售本身,而是时机。

不过超市的美好时光在 2020 年戛然而止,受特殊事件影响,人们越发依赖线上购买日百用品 (尤其包括生鲜),用户行为的快速迁移不仅导致线下超市营业收入的快速下行,更重要的是整个行业的心态发生了重大转变,经营思维变得极其保守和审慎。

上图为连锁超市业 (在 A 股上市的) 固定资产购建消耗的现金情况,自 2020 年开始可谓是断崖式下跌,且一直延续到了 2023 年以后,至今未能恢复元气,该数据回落到了十五年前水平,行业已经不具有扩张性。

连锁超市不再具有成长性,且经营理念日趋保守,购物中心的剧情在此重演:交出定价权,线上企业的权重再次突出。

连昔日超市优等生的永辉也不能幸免,2020 年线上销售额占总营收比尚在 10% 上下,2024 年已经突破 20%。超市行业不仅面临着总营收下滑的压力,且由于用户行为迁移导致尤其依赖线上流量,线下门店对销售额的贡献越来越低,说得严重一些,线下超市开始成为线上企业的“ 前置仓”,行业的格局变化可谓非常之大。

昔日线上企业为快速打通线上线下诸多要素,要进行大规模的前置仓投资来实现“ 曲线救国”,如今线下连锁超市以及便利店已经交出定价权,线上企业梦想终于要照进现实了。

当京东高调发起外卖业务时,主流分析多侧重于“ 高频外卖带低频电商”(外卖对商城业务的流量补充), “ 新增业务带动总营收” 等角度,往往忽略上述超市业变革对京东的影响:

京东超市是京东电商的重要组成,依托京东物流优势构筑核心竞争力,也是近年京东商城 GMV 增长的主要贡献者,当线下超市纷纷参与闪购行为后,恐会稀释京东超市的优势。

为变被动为主动,京东以高频外卖业务为切入,旨在快速吸引用户完成流量和运力储备,其目标应该是以此为跳板将业务扩张至多品类的闪购。

相比之下,有饿了么运力和手淘流量优势的淘天,升级小时购为闪购算是领先半步。

总结本文核心观点:

1) 新零售倡导的线上线下一体化并不过时,而是时机未到;

2)2020 年加速了日百类零售格局,线下渠道权重下降;

3) 时代的红利又回到了线上企业,京东和淘天此时进行布局并不意外。

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App