虽然外卖平台被约谈、补贴大战可能暂歇,但这段时间诸如 「1 亿杯奶茶免单」 等等,还是给市场带来了一些久违的互联网大战震撼。

有趣的是,美团闪购、京东外卖、淘宝闪购三家抢市场,纷纷选择茶饮咖啡当枪使。

「窄播」 获得的一份资料显示,在京东外卖 4 月某日超 500 万当日单量中,饮品类订单占比近半。其中库迪咖啡订单接近 90 万,排列第二的瑞幸和茶百道、沪上阿姨、喜茶等全国性咖啡奶茶品牌,每个品牌单量十几万。

据 《财新》 援引一名美团高管人士的说法,在商家端,京东的补贴一半给到了奶茶咖啡连锁企业,以用单量测试骑手的履约极限,为打正餐的仗做准备。

据 《中国新闻周刊》 采访的一名内蒙古某库迪门店员工称,其店内 90% 的订单来自于京东外卖,促销商品 (4 月份是 4.9 元,淘宝闪购入局后,京东加大补贴力度,5 月后出现 1.9 元的低价)贡献 80% 的销量,每天至少 500 单,远超此前自然经营时旺季 350 单的水平。

茶饮为何能成为即时零售混战的排头兵,究其原因,既与茶饮行业连锁化率更高、更依赖外卖渠道有关,也与茶饮更有内卷焦虑和获客意愿有关。

在外卖平台上所有的餐饮子类中,茶饮不仅是连锁化率最高的那个 (茶饮连锁化率 55%vs 餐饮行业平均 21%),还是贡献订单最多的那个。

据中国连锁经营协会与美团新餐饮研究院联合发布的 《2023 新茶饮研究报告》,新茶饮行业在一二线城市的线上化渗透率已接近 65%,「线下线上双主场」 经营是新茶饮门店的基本能力模型。2023 年上半年美团餐饮外卖品类订单量数据也显示,新茶饮品类订单量占比 10.6%(相比之下,咖啡只占 1.7%),在全部 100 多个餐饮细分品类中,排名榜首。

高连锁化率+高订单量是平台愿意补贴茶饮品牌的客观基础,而茶饮品牌在行业增长见顶、整体存量的基础上的增长焦虑和方向迷茫,则是茶饮品牌愿意参加平台间战争的主观原因 (关于茶饮品牌的困境,我们在 《古茗的招股书里,写满了茶饮这一年的辛酸》 中已有阐述)。

于是,一个出钱,一个出力。维持多久不好说,但消费者受益。

从喜茶 GO 开始的高度线上化

时间回到新茶饮爆火的 2017 年夏天,消费者的热情让喜茶与奈雪所开的每家门店,都人满为患、大排长龙。为缓解长时间排队问题、提升消费者体验,喜茶进行了两项创新:上线微信小程序和快取店型 GO 店。

回头来看,这两项举措日后给整个行业带来了深远的影响:一方面,它为行业设立起高数字化程度的标杆,茶饮品牌成为先进生产力;另一方面,在那个 O2O 战争也还尚未结束的时期,它培养了消费者线上下单、线下自取或外卖送达的习惯性依赖,为日后的高线上订单率埋下伏笔,也为茶饮行业在第三空间这条道路上设置了 「此路不通」 的最大障碍。

这一行业拐点的诞生因素是多方面的:这既与创始人聂云宸本人对互联网产品及公司的喜好密切相关,也与喜茶的学习能力与内化能力极强有关——后者使它每次都能从融资中获得超出资本以外的养分,而喜茶的股东里,就包含腾讯和美团。

在接受媒体专访时,聂云宸也曾特意提到,喜茶在使用互联网技术、数据来升级门店业务方面,能够向其股东美团学习到很多。

再者说,消费者在大多数情况下也更愿意在供给更丰富、选择更多的大体量平台上消费,外卖平台本身强大的流量池对品牌来说也是重要的经营阵地。也因此,在上线自营小程序时,喜茶也全面入驻了美团外卖,两条腿走路。

除了喜茶这样的当红顶流,尤其在整个行业都蓬勃向上、门店数量不断增加,但品牌格局尚未确立的混沌时期,外卖平台上区域销量排名、口碑排名等,都是肉眼可见的消费决策参考数据。对很多成长期品牌来说,外卖平台在帮助品牌增加曝光度、获得消费者关注、形成品牌势能等方面,都能发挥重要作用。

例如彼时的茶百道,就是以打造出多家外卖万单店而扬名行业的。与重视外卖运营相比,茶百道的小程序进程相当之晚,直到疫情期间的 2021 年,茶百道才推出微信点单小程序,在小程序开展外卖试点则在更晚的 2024 年 6 月。

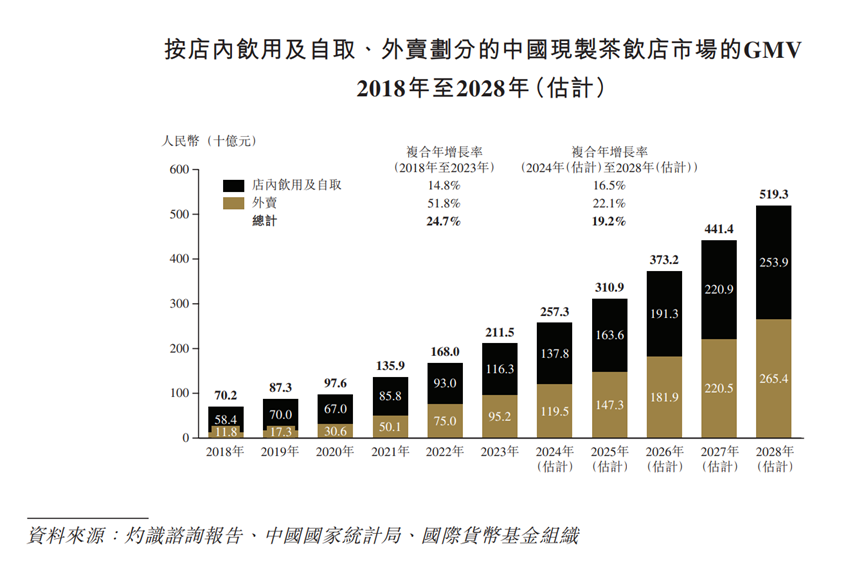

随着这些年来消费者外卖习惯的不断成熟,外卖依赖已经成为茶饮的一种行业标签。据多家茶饮上市企业招股书中所引用的灼识咨询数据,中国现制茶饮店外卖服务 (区别于店内饮用及自取)的 GMV,由 2018 年的人民币 118 亿元,增加至 2023 年的人民币 952 亿元,复合年增长率为 51.8%;外卖 GMV 占比也从 2018 年的 16.8%,迅猛增加至 2023 年的 45.0%。

且由于茶饮品牌的高连锁化率、动辄几千家的门店规模,这种规模化的运营能力和背后的海量订单,也使其成为外卖平台不可或缺的合作伙伴,贡献了如前所说美团餐饮外卖大盘 10% 的订单量。

于是乎,「茶饮重视外卖」 和 「外卖重视茶饮」 相互交织,今年上市的蜜雪和古茗,美团龙珠也均为两者最大的外部股东。

具体品牌来看,据古茗招股书,在 2024 年前三季度,出杯总数的 42.3% 由配送服务送出,其中第三方配送平台上直接下单的占 97%,通过小程序下单的仅贡献 3%。

坐拥独特的价格带和明确的消费心智,蜜雪冰城外送订单中第三方和自营的分布则更均衡一些。据其招股书,2024 年前三季度线上订单中,有 53% 来自于第三方线上平台,有 47% 来自于蜜雪冰城小程序及 APP。

苦外卖久矣,但是长期战争

外卖很重要,但外卖订单要付平台技术服务费和配送服务费。公开数据显示,这些费用大致占到每单金额的 25%。

以奈雪 2024 年财报所列数字,全年营收为 49.2 亿元,其中直营门店约 36.2% 的订单來自于第三方外卖平台下单,5.2% 来自于自营平台。集团所支付的配送服务费为 3.46 亿元,占当期营收的 7%。

以直营门店的数据为基准大致计算,那么第三方外卖平台贡献的全部营收约为 17.8 亿元,对应配送服务费约为 3.03 亿元;按 25% 的综合服务成本计算,平台技术服务费为 1.42 亿元,占同期总营收的 2.9%。合计 4.88 亿元的技术服务费+配送服务费,对任何品牌来说都是一笔不小的开支。

且这些还只是平台费用,在外卖体系里给消费者的补贴,如满 XX 减 X、会员券、首单减、新人减等等,这类成本大头也都是由商家背负。

成本压力之下,茶饮品牌也曾尝试做出改变。如 2022 年末,多家茶饮品牌就为避免互相内卷,联合抵制外卖满减,满 25 减 10、满 20 减 10 的店铺满减自此几乎在外卖平台上消失。

但其实,摆脱外卖依赖最成功的企业,不在茶饮行业,而是瑞幸。

以外送咖啡起家的瑞幸,2018 年时外卖占比为 46.8%。业绩爆雷后,瑞幸着手自身调整,一方面暂缓开店速度,一方面关闭经营不善门店、并调整门店结构:增加快取店门店比例,降低纯外卖店比例,至 2021 年中完全取消外卖店型。

再加上瑞幸在自身 APP、小程序及私域建设上的卓越成果,以及后来取得的一家独大的行业地位,瑞幸的去外卖化取得了显著成果。

据中信证券,瑞幸的外卖订单比例从近 50% 一路下降至 2020 年的 20.6%。即便此后两年受疫情大环境影响,外卖占比增加,也只到 28.6% 的水平。

但之所以茶饮行业未能形成像瑞幸那样以自取为主、以外卖为补充的品牌局势,还与茶饮与咖啡这两大品类在选址偏好与饮用场景的天然不同有关:咖啡门店多在办公区域,一周顺路五天,且顺路自取的效率通常高于外卖配送,还不用凑起送费;茶饮门店多爱购物中心,顺路几率不大,下午茶休闲场景对于配送时长的宽容度更高,可以更加舒心的等待外卖员送达。

当然,咖啡行业中也有异类,例如在这次外卖大战中收获最多新订单的库迪,是想在激烈的行业竞争格局中找到更多让自己活下去的方法。只有订单量上去了,谈论利润率才有意义。

同样的,茶饮行业在中间价格带的同质化竞争,在市场存量背景下,也要求它们时刻保持战斗警惕。前两年行业内先打了好几轮价格战,到 2024 年末喜茶高呼反内卷反低价,各家默契地达成一致;到今年有外卖平台递弹药,于是拼抢继续。

毕竟,品牌总归都希望获得更大的市场份额和收益,它们背后的加盟商群体更是如此。

同时,这背后还暗含了一个经典命题——零供博弈。本应具有稳定线下渠道心智的茶饮品牌,因外卖占比过高,被迫成为平台供应商。茶饮的此种遭遇,也会对接下来尤其客单价有限的线下零售品涌入即时零售平台,有些许前车之鉴。

本文来自微信公众号:窄播,作者:肖超