梯媒老大的天价并购再生波澜。

8 月 7 日晚,分众传媒(002027.SZ) 宣布豪掷 83 亿元将新潮传媒收入麾下,高达 146% 的增值率却未设置任何业绩承诺及补偿安排。更刺眼的是审计前后财务数据 「变脸」:2023 年净利润从-2.79 亿元骤调至-1.53 亿元;近两季度盈利更如 「过山车」 般骤增骤降。

值得注意的是,此次交易采用了差异化定价,重要内外部股东以所持股权拿到的交易对价来看,对应标的公司整体估值相差近 1.55 倍。此种背景下,平衡利益的说辞恐难掩利益输送嫌疑。多重拷问下,分众传媒的并购逻辑亟待厘清。

溢价并购无对赌,审计前后数据打架

根据相关公告,分众传媒拟以发行股份+支付现金的方式购买张继学、重庆京东、百度在线等 50 个交易对方持有的新潮传媒 100% 股权。交易总价为 83 亿元,其中,现金对价 12,106.70 万元,股份对价 817,893.30 万元。交易完成后,新潮传媒将成为上市公司全资子公司。

该交易价格与数月前披露的新潮传媒 100% 股权预估值一致。据昨日进一步披露,本次交易选取市场法评估结果作为最终评估结果,截至评估基准日 2025 年 3 月 31 日,新潮传媒 100% 股权的评估值为 83.43 亿元,增值率为 146.58%。

来源:公告

高溢价势必会推高商誉。分众传媒称,截至 2025 年 3 月末,本次交易完成后上市公司商誉为 468,011.94 万元,占合并后上市公司总资产、净资产的比例为 14.00%、17.61%。

然而,本次溢价并购并未设置业绩承诺及补偿安排以规避风险,理由是 「本次交易对方非上市公司控股股东、实际控制人或者其控制的关联人,也未导致控制权发生变更」。

公开资料显示,新潮传媒 2007 年在成都成立,2013 年转型进入梯媒赛道,2016 年进军一线城市。2017 年,新潮传媒获得欧普照明、顾家家居等 10 亿元投资,开启社区媒体数字化元年。在后续的几年里,新潮传媒又陆续引入百度、京东等战投。据不完全统计,在短短的几年里,新潮传媒累计融资金额或接近 80 亿元。

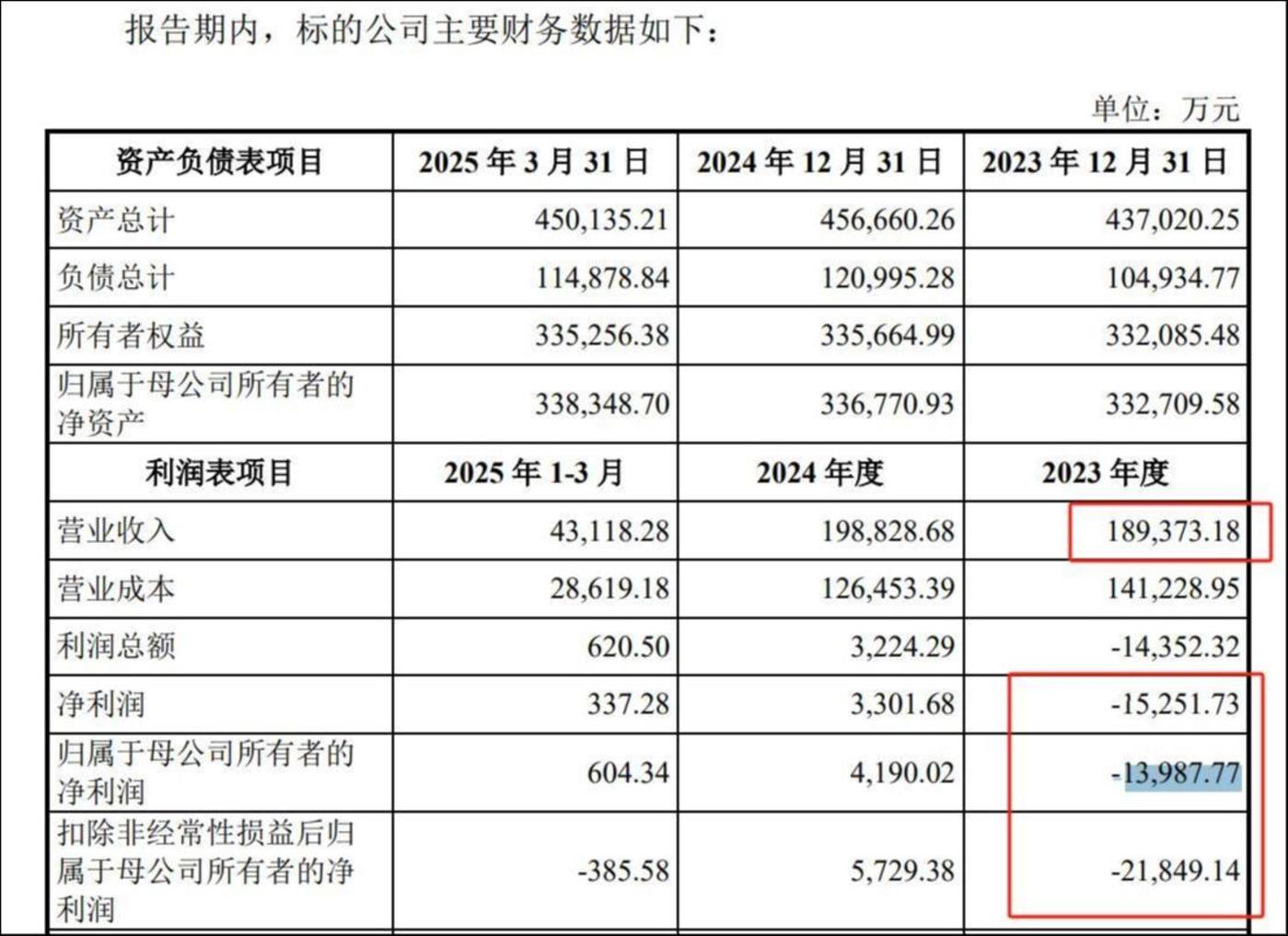

最新披露显示,新潮传媒刚刚实现扭亏,盈利规模相对较小。根据经审计的财务数据,2023 年度、2024 年度和 2025 年 1-3 月,标的公司归母净利润分别为-13,987.77 万元、4,190.02 万元和 604.34 万元。

来源:交易草案公告

根据分众传媒 4 月 9 日披露的交易预案,标的公司未经审计的 2022 年度、2023 年度、2024 年前三季度净利润分别为-4.69 亿元、-2.79 亿元和-510 万元。

来源:交易预案公告

值得注意的是,对比审计前后,标的公司 2023 年的财务数据有明显变化。具体来看,2023 年,在营业收入审计后略微缩水 (审计前 19.32 亿元、审计后 18.94 亿元) 的情况下,净利润审计前为--2.79 亿元,审计后为-1.53 亿元。即便考虑审计因素,前后数据是否偏差过大?

再者,根据此前披露,新潮传媒 2024 年四季度以前的两年一期未经审计净利润均为亏损状态,其中 2024 年前三季度净利润为-509.85 万元;而最新审计数据显示,2024 年净利润实现 3301.68 万元。据此粗略计算,新潮传媒 2024 年第四季度净利润实现约 3811.53 万元。但结合 2025 年一季度的审计数据来看 (净利润 337.28 万元),环比下滑相当明显。

标的公司审计前后财务数据偏差惊人、单季度盈利波动幅度大的原因是什么?作为收购方的分众传媒理应给广大投资者一个合理的解释。

差异化定价背后有何玄机?

根据交易双方协商结果,本次交易中,分众传媒结合交易谈判情况、交易对方初始取得成本等因素,对交易对方所持标的公司股权采取差异化定价。

从披露的情况来看,不仅创始团队与外部投资机构享受的估值不同,创始人之间、不同外部投资者之间享受到的估值也天差地别。

例如,第一大股东重庆京东持有新潮传媒 18.4745% 股权,分众传媒向其支付的交易对价为 19.78 亿元,对应标的 100% 估值约为 107.07 亿元。

百度在线持有标的公司 8.9938% 股权,获得交易对价为 11.22 亿元,对应标的 100% 估值约为 124.75 亿元。

作为标的公司 CEO 的张继学持有 10.6888% 股权,获得交易对价为 8.15 亿元,对应标的 100% 估值约为 76.25 亿元。

作为联合创始人之一的庞升东,持有标的公司 3.1281% 股权,获得交易对价为 1.53 亿元,对应标的 100% 估值约为 48.91 亿元。与上述股东不同的是,庞升东获得的支付对价中,有 2,022.78 万元为现金支付。

来源:公告

据天眼查数据,京东系最早于 2019 年 8 月战略投资新潮传媒,本轮融资接近 10 亿元;随后又于 2020 年、2021 年追加两次投资。

相较于京东系,百度系对于新潮传媒的投资更早。天眼查显示,2018 年 11 月,新潮传媒宣布获得 21 亿元融资,由百度在线领投,彼时估值达到 161.54 亿人民币。此后,百度在线于 2020 年、2021 年两度追加投资。

来源:天眼查

随着 2023 年以来 IPO 市场遇冷,政策红利推动并购重组市场进入 「黄金窗口期」,并购重组正成为投资机构重要的退出渠道与变现路径。

「差异化支付与定价是各方利益博弈的结果。」 一位投行人士指出,随着企业商业化模式逐步成熟,叠加市场对估值上行的预期推动,股权价值会伴随股权融资进程持续提升,后期投资者通常需以更高估值进入。财务投资人往往会与创始团队签署对赌协议,要求约定期限内实现合格 IPO,否则企业及实控人需回购股权。通过差异化定价及现金与股份支付配置,或可平衡各方诉求。

也有上市公司独董坦言,当前差异化定价模式在市场中并不常见,若定价背后的解释逻辑站不住脚或过于牵强,极易引发市场对其是否暗藏利益输送的质疑。(本文首发钛媒体 App,作者 | 马琼,编辑 | 曹晟源)