文 | 财经思享汇,作者 | 刘亚杰,编辑 | 管东生

逐步深入观察北方华创 (002371.SZ),你的心态大概率要经历“ 库兹涅茨曲线” 式的起落。

自“9·24” 以来,A 股半导体指数驶入快速上行区间,最初指数还不到 5000 点 (4977.229),不到一年时间 (2025 年 8 月 14 日) 已涨至 10247 点,涨幅达到 105.87%。5G、AI、大数据、机器人…… 创新概念如火如荼,成为推高指数的核心动能。

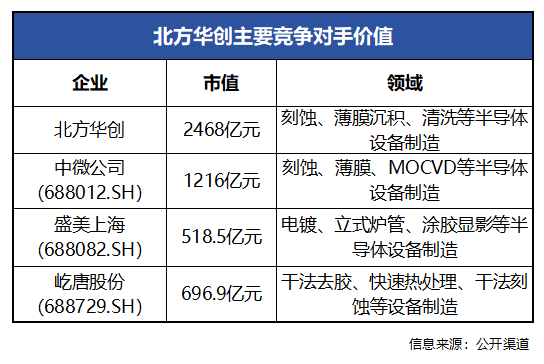

有第三方网站发布统计数据,2024-2025 年期间,市场中 84 家半导体板块成分股,经市值加权后 PE(Price Earnings Ratio,市盈率) 有所波动,数值从 119.33 倍降至 109.53 倍,如此仍然高于北方华创 2 倍以 (动态与静态 PE 分别为 37.92 倍与 42.66 倍) 上。

无论动态或静态 PE,北方华创表现都远低于行业平均值。叠加半导体装备、真空、新能源装备、电子元器件等领域头部企业头衔,有价值被明显低估的表象。半导体和国产化替代本就是投资热点,如此低估有些意外,北方华创的价值理应快速上涨。

然而不出意外的话,意外就要来了:综合国盛证券报告与公开数据,北方华创 PEG(市盈率相对盈利增长比率,Price/Earnings to Growth Ratio) 为 1.14。当该数据大于 1 时,会被视为“ 需要警惕风险” 的信号。

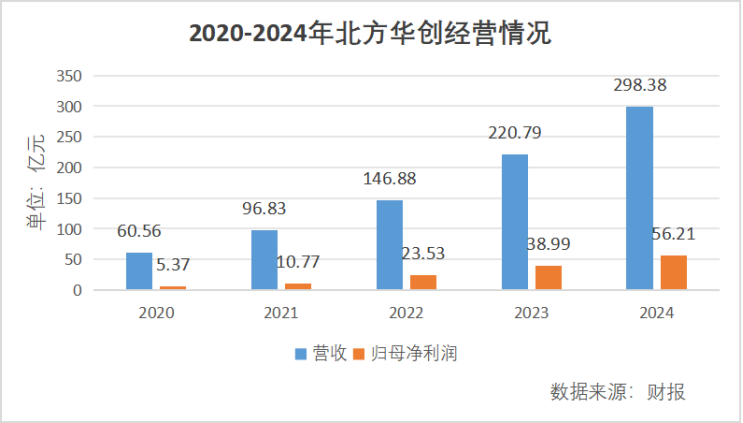

与之相映衬的是北方华创快速增长的股价:近 5 年时间内股价从最初 (2020 年 1 月 2 日) 的 63.67 元一路上涨,到 2025 年 8 月 14 日已涨至 341.66 元,涨幅达到 436.61%。一个翻了四番的投资标的,此时入场需要巨大的勇气。

几番衡量之下,不难发现如此精神内耗,不过是按照资本市场的游戏规则纸上谈兵。该如何理解现实中的北方华创?如何解释这些统一又矛盾的数据?这家公司触顶了吗?贯穿所有问题答案的线索可能是“ 花钱” 二字。

行至壮年

北方华创仍是半导体科技创新型企业,却已经不是曾经的模样。

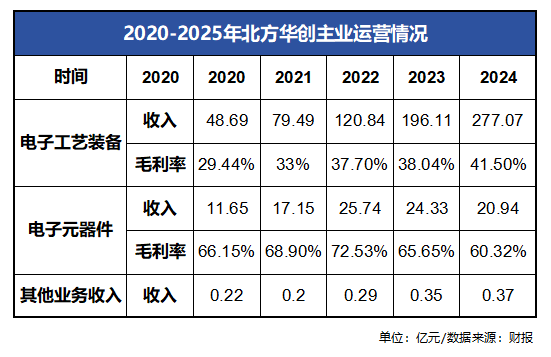

公开资料显示,北方华创主业由电子工艺装备、电子元器件、其他业务三部分组成,其中的电子工艺装备主要包括半导体装备、真空装备和锂电装备,2024 年电子工艺装备占比达到 92.86%,构成支撑整体业绩的关键。

印象中的科技型,尤其是半导体领域的科技型企业,普遍具备三个特点:首先,研发投入是衡量竞争壁垒的标尺,也是驱动股价增长的推进器;其次,无论成本投入额度高低,低盈利甚至亏损都是普遍现象;最后,由于以净利润作为分母,企业普遍 PE 较高。

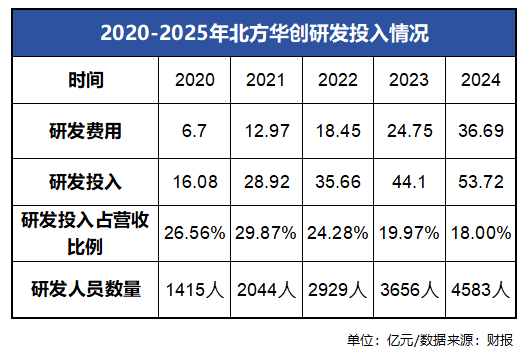

显然北方华创不是这样的公司。自 2021 年触达 29.87% 的阶段性高位后,北方华创的研发费用率开始走下坡路,到 2024 年已经下降至 18%。在解决卡脖子问题、实现国产化替代、政策支持力度不断提升的宏观背景下,这样的表现“ 似乎” 有些反常。

在研发费用率走低的同时,北方华创经营情况却表现很理想,尤其是归母净利润相当突出:财报数据显示,无论营收还是净利,始终维持着向上趋势。自 2020 年以来归母净利润从 5.37 亿元一路增长至 56.21 亿元,CAGR 分别达到 79.87%。

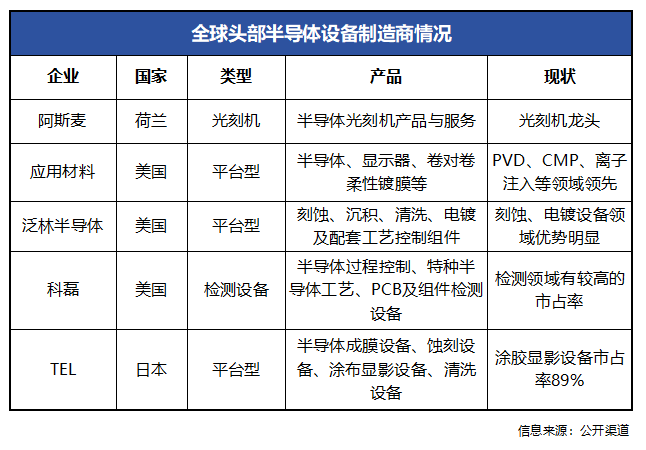

唯一能对上号的也就是市值。截至 2025 年 8 月 15 日,北方华创的市值 2468 亿元,在国内半导体设备市场已经触达高位。只是吹毛求疵地放眼全球,国内龙头与阿斯麦 (ASML,2926 亿美元)、应用材料 (Applied Materials,1511 亿美元)、科磊 (KLAC,1261 亿美元) 差距不小。

“(研发是) 北方华创投入的重要方向。” 被问到“ 为何北方华创如此不同”,董秘办工作人员表示,其仍然是一家依靠研发驱动的创新型科技企业,通过提升研发投入不断抬高竞争壁垒仍然是发展的主旋律。只是问题在于,今天的北方华创已经步入壮年。

不断成熟的技术,相对稳固的客户群,来自各方的支持,已经推动北方华创走出初创阶段,逐渐步入“ 壮年期”,此刻再用五年前的价值框架评判这家公司属于刻舟求剑。

“ 我们的收入增速太快了,研发投入环节 (的增速) 很难匹配。” 工作人员的观点可以通过运营数据印证。虽然按照季度统计,自 2023 年第四季度后北方华创营收增速渐次走低一年时间,但最低时增速也有 26.62%,况且 2025 年一季度恢复至 37.9%,超过同期研发投入的 CAGR(22.74%)。

环顾全球头部半导体设备商,在成长到一定规模以后,研发费用率在低位徘徊或者下滑均为常态。根据泛林半导体发布的财报,2024 财年其研发费用率为 12.35%;另据 TEL 发布 2025 财年第三财季的数据,其研发费用率尚未达到 10%(9.44%)。

工作人员表示,按照目前的发展趋势,未来北方华创“ 花钱” 的趋势还会延续:研发仍然是雷打不动的方向,面向明天的投入总会比今天更多;只是随着营收规模继续“ 滚雪球”,费用率下行难以避免。

花钱方向:平台化与专业化

随即下一个问题出现:每年花掉这么多钱,北方华创都在做些什么?

只看财报信息,描述核心竞争力时,北方华创的表述显然有些套路化—— 创新能力、以客户为中心、人才管理体系、智能制造能力、供应链管理、管理制度等一共六项,在多数的创新企业财报中都能找到类似内容。

经过工作人员拆解,如此冗长的表述完全可以简化成两点:一点是理解客户并帮助客户解决问题的能力,一点是“ 稳” 的能力,这些才是北方华创“ 花钱” 的重要流向。

作为“ 制造业皇冠上的明珠”,半导体制造需要经历数千项工艺流程。理论上作为生产制造主体的晶圆厂,需要对接每一个环节的供应商,仅在管理方面就将付出大量的时间和资金成本;即使企业依靠强大的管控力完成对接,一旦某个环节出现问题,都将难以锁定问题。

“ 即使 1 家企业负责 2-3 个工艺环节,晶圆厂也要对接超过 500 家供应商,显然是不可能完成的任务。” 工作人员表示,晶圆厂难以完成的工作,成为越来越多的供应商瞄准的成长方向。企业不断整合制造环节—— 热处理、涂胶显影、离子注入…… 能者多劳且多多益善。

正因如此,作为衔接上游产品整合平台与下游设备需求方之间的窗口,平台化正在成为设备制造商发展的主流趋向,大量资金用于强化平台能力。

从发展路径来看,北方华创也在推进平台化发展,业务半径除了覆盖刻蚀和薄膜覆盖的两大板块,也在推进热处理装备、湿法设备、离子注入设备、晶圆生长设备等相关产品的研发工作。“ 有些时候我们比客户更了解产品和行业发展趋势。” 工作人员表示。

同时由于芯片制造环节颇为繁复,自然对相应设备提出了极高的要求。如何确保产线上整套解决方案的高运行效率、低故障率、高持久性与耐用性,需要在设计、生产、测试、优化等各个环节落地实践。“ 有一些问题是机器运行一年时间才能发现的。” 工作人员表示。

面对实际情况,需要企业持续投入大量人力、物力、耐心才能解决。

财报数据显示,自 2020 年以来,北方华创一直在提升研发的力度。一方面提升技术储备,一方面扩充研发团队,研发投入 (含资本化) 的额度从 16.08 亿元,一路上涨至 2024 年的 53.72 亿元,CAGR 达到 35.2%,这与同期研发人员 CAGR(34.15%) 保持同一水平线。

客观上,沿着平台化与专业化的方向演进,十分符合客户的“ 胃口”。

以立式炉为例,该产品主要用于前道氧化、扩散和退火等热处理环节,直接影响产品性能。SEMI 统计数据显示,2024 年全球立式炉市场规模达到 32 亿美元,规模上难以与核心三大环节 (光刻、刻蚀、薄膜沉积) 相比。

不过站在客户的立场,采购核心设备时能够同步采购立式炉,通过选配销售的方式节约时间、流程和费用等各项成本,能够获得实打实的价值。2024 年,北方华创的 12 英寸立式中高温氧化退火炉、12 英寸立式低温合金退火炉、12 英寸快速热处理设备等产品,收入超 20 亿元。

同样的情况也存在于清洗设备环节。目前,北方华创已推出包括伯努利卡盘和双面工艺卡盘、高效率药液回收系统、低压干燥工艺在内的多款产品。一旦客户提出相应需求,都能够推出打包解决方案。

东方证券发布研报表示,面向高端集成电路制造领域,北方华创除了推出刻蚀与薄膜等方案,还推出了清洗和炉管等数十种工艺装备,均已实现技术突破和量产应用,工艺覆盖半径以及市场占有率有了大幅提升。

坚定路线

综合市场数据,坚持当前的投入方向,依然是北方华创理想的选择。

半导体是周期型行业,更是成长性十足的行业,技术升级、产品创新都是半导体需求提升的直接驱动因素。在以 5G、物联网、智能汽车、云计算、大数据、医疗电子和安防电子等为主的新兴应用领域强劲需求的带动下,中长期需求乐观。

根据 SEMI 发布的统计数据,在晶圆制造设备市场,按照价值链占比排名,光刻 (24%)、刻蚀 (20%)、薄膜沉积 (20%) 为最重要的三个环节,其他如清洗、离子注入、抛光、检测等环节共同分享不到 40% 的市场机会。

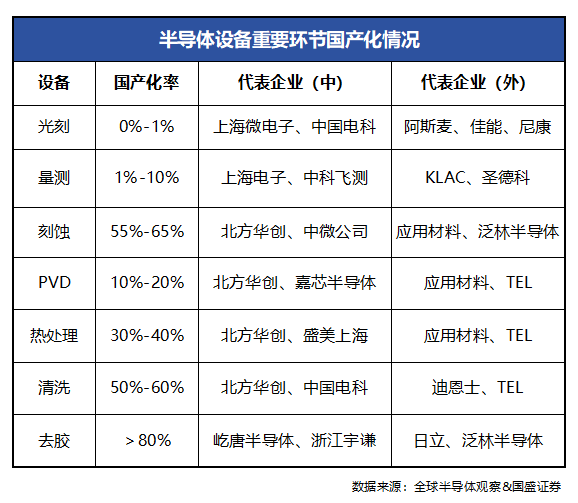

在这些环节中,众多国内企业正在快速崛起中。按照 SEMI 的统计数据,近一段时间,中国半导体设备国产化比例快速提升。2021 年处于 21% 的阶段性低位,到 2023 年已经提升至 35%。截至目前,已经有包括刻蚀、去胶、清洗等的多个环节国产化率超过 50%。

第三方机构报告显示,2025 年中国半导体设备商已基本实现对 28nm 工艺制程的技术覆盖,国产化率达到 80%,14nm 先进工艺制程的国产化率超过 20%,预计 2030 年半导体设备整体国产化率将突破 50%。作为行业龙头,北方华创已经具备充分的想象空间。

至于发展路径,北方华创选择的平台化模式,也是全球半导体设备头部供应商的共同选择。目前,市场中的前五强,由阿斯麦、应用材料、泛林半导体 (Lam Research)、科磊、TEL(Tokyo Electron) 五家公司构成。除了阿斯麦 (光刻设备) 与科磊 (检测设备) 聚焦在单一环节,其他厂商都在努力提升整合能力,尽可能覆盖半导体制造的更多工艺环节。

“ 实现从 0 到 1 突破的方法,早在多年前已经写在教科书里;可是如何稳定实现从 1 到 N,需要在生产线长期稳定运营后,不断发现和解决问题后才能实现。” 工作人员表示,与阿斯麦和科磊专注于光刻与检测的单一环节不同,北方华创发展模式强调全流程整合能力,坚定平台化与专业化方向十分重要,其他并不十分紧迫。

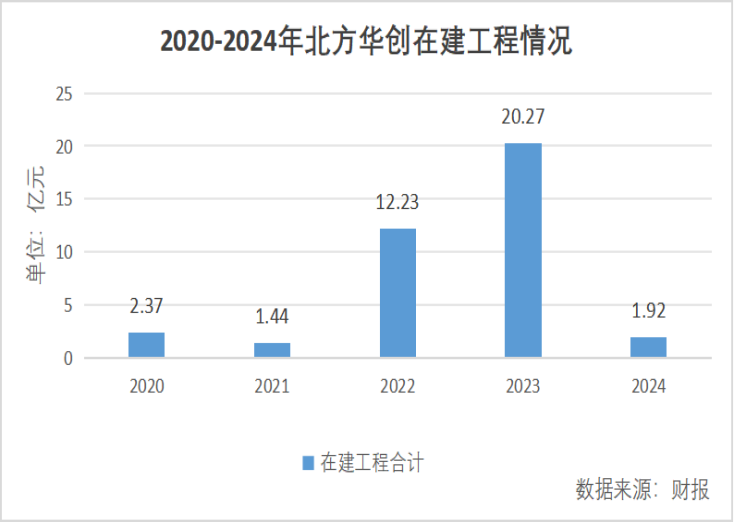

2024 年财报中北方华创已公告,建筑面积 36 万平方米、投产产线超过 60 条的台马半导体设备基地已经投产。该基地配置自动化、智能化生产流程,通过智能化立库和 AGV,能够实现部件全流程自动化搬运,人力成本大幅降低。

北方华创按照轻资产运营模式,一旦需要扩张产能,推进项目建设并非难事。“ 台马基地的产能足以支撑北方华创的营收达到 1000 亿元的规模。” 按照工作人员的说法,以目前北方华创的发展增速,三年内不用过分担忧产能问题。

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App