文 | 创业最前线,作者 | 李斌,编辑 | 胡芳洁

当完美日记、花西子们在直播间血拼价格,珀莱雅、上美股份为争夺榜单前十投入巨额营销,中国美妆战场早已是一片血海。

就在品牌方们厮杀得你死我活之际,一家默默无闻的 「卖铲人」 企业却悄然登陆北交所,开盘当日股价暴涨超 230%——它就是芭薇股份,中国美妆产业链上不可或缺却鲜被提及的 「代工之王」。

在这个颜值经济当道的时代,很少有人知道,你梳妆台上的 HBN 视黄醇精华、仁和匠心洁面乳,甚至某些网红爆款面膜,很可能都出自同一家代工厂之手。作为业内少数具备研发、生产、检测全链条服务能力的企业,芭薇股份累计服务过 1000 多个品牌。

更令人惊讶的是,当下游品牌深陷内卷泥潭时,上游的代工厂却迎来了自己的高光时刻。

2024 年,芭薇股份营收 6.95 亿元,同比增长 48.27%;2025 年上半年继续高歌猛进,公司实现营收 3.71 亿元,同比增长 39.30%,实现归母净利润 1694.36 万元,同比增长 14.95%。这组逆势增长的数据背后,揭示了一个残酷的行业规律:品牌越卷,代工越忙。

但代工生意真的如表面看起来那么美好吗?揭开高增长的面纱,2025 年上半年芭薇股份净利润率仅 4.49%,暴露出这门 「卖铲」 生意背后的艰辛。

1、国货崛起,将芭薇股份送入北交所

行业媒体报道显示,经过几年的努力,国货美妆终于在 2023 年获得超过 50% 的市场份额,实现了绝对意义上的国货崛起。在此市场环境下,芭薇股份 2025 年上半年实现了营业收入 3.71 亿元,同比增长 39.30% 的亮眼业绩。

代工厂的繁荣与下游国货美妆的崛起密不可分。随着线上渠道爆发,日化个护产品的生产和销售周期大幅缩短,从捕捉市场风向到产品上市的国货日化周期从以月份作为度量单位,缩短到以周作为度量单位。

线上渠道的平权效应让大量中小品牌有机会参与市场竞争,而这些品牌多数选择轻资产运营模式,即生产端借助 ODM/OEM 代工,渠道端堆量增加曝光。

艾媒咨询数据显示,2016-2021 年,中国化妆品企业数量不断增长,截至 2022 年已达 1476.74 万家。

这一行业趋势,让芭薇股份这类 ODM 企业获得了快速增长。

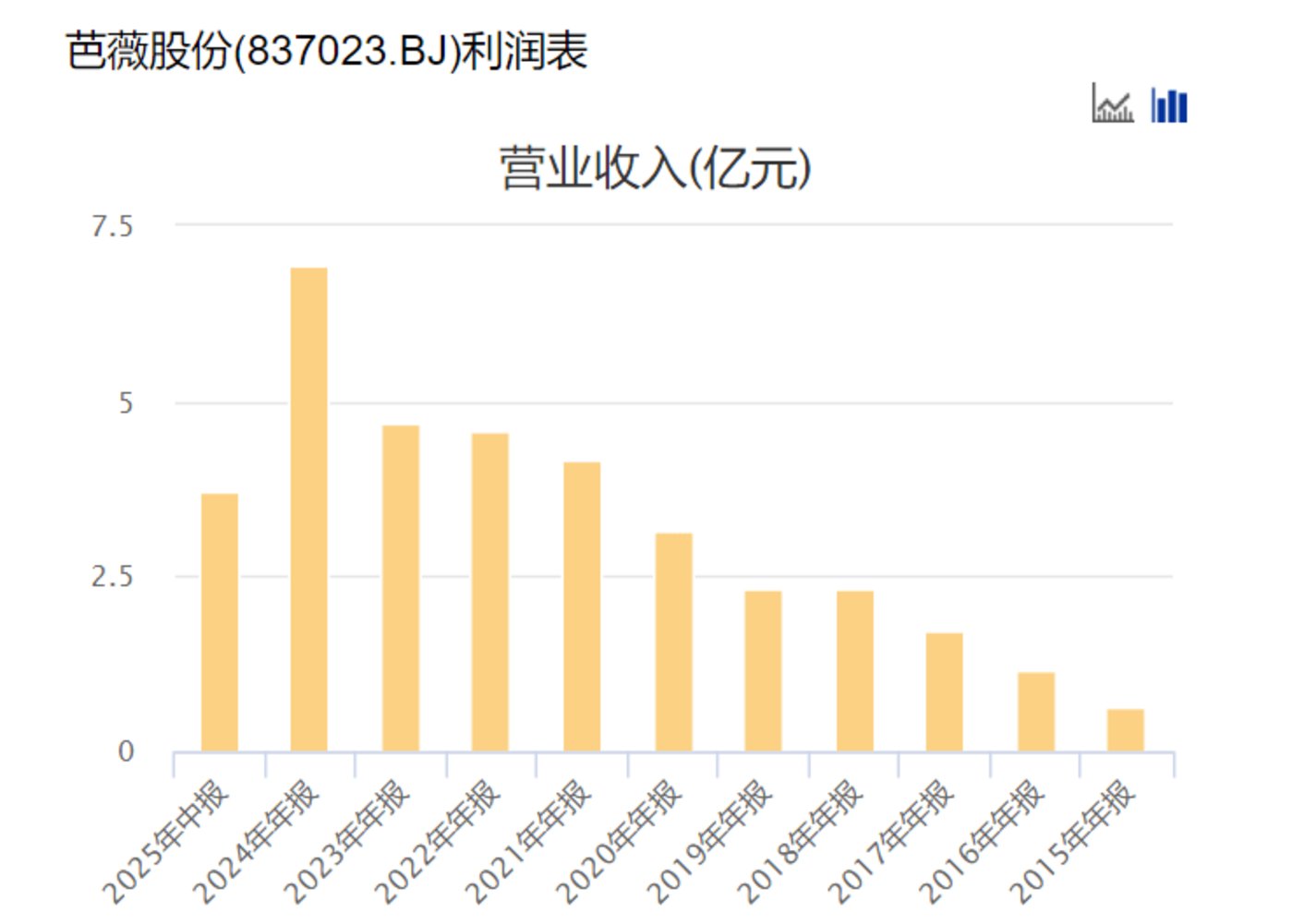

(图 / choice 金融终端)

财报显示,2015 年芭薇股份营业收入为 0.63 亿元。次年 (2016 年),直播电商模式爆火,产品流转与营销速度加快,国货美妆加速崛起,对应地,芭薇股份营业收入大增 85.81% 至 1.17 亿元。而 2024 年,公司营收更是达到 6.95 亿元,收入规模十年间翻了十倍。

芭薇股份招股书显示,公司累计为 1000 多个化妆品品牌提供产品及服务,其中不乏联合利华、仁和匠心、HBN、丸美等知名品牌,公司代工的主要产品包括仁和匠心植物复合洁颜洁面乳、HBN 视黄醇素颜精华乳、凡士林淡纹润润唇膏、丸美奢颜焕采基底精华面膜等。

(图 / 芭薇股份主要产品 (来源:招股书))

具体到产品类别上,为芭薇股份创收的主要为除面膜外的护肤品,2024 年该类产品贡献公司 90.06% 收入;其次是面膜类产品,贡献公司 4.76% 的收入;除此以外,芭薇股份还提供彩妆类、洗护类产品代工,但两类产品贡献的收入不足 5%。

2024 年,芭薇股份成功登陆北交所,是目前国内唯三上市的日化代工企业,另外两家是嘉亨家化和青松股份。

以上三者在代工领域各有侧重,芭薇主要代工除面膜外的护肤品,嘉亨家化主要提供日化包材,青松股份则主要代工面膜产品。从收入结构来看,芭薇股份确实是 A 股市场最纯正的护肤代工概念股。

然而,看似风光的代工生意,实则也面临着诸多挑战。

2、日化行业机制内卷,护肤 ODM 变成苦生意

随着我国化妆品行业竞争进入到白热化阶段,「卖铲人」 的盈利模式也迎来重构。

国家统计局数据显示,2024 年我国限额以上化妆品零售额为 4357 亿元,较去年同比下降 1.1%。另据青眼报道,在行业激烈竞争环境中,2024 年至少有 46 家化妆品企业因不能清偿到期债务,或资产不足以清偿全部债务而走向破产清算。

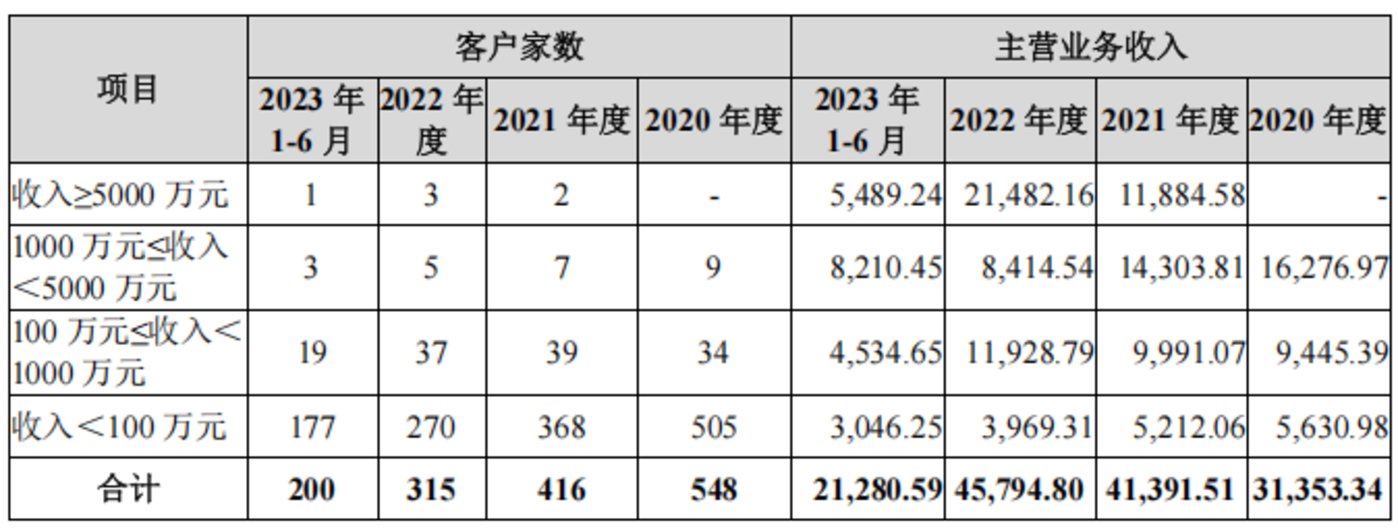

(图 / 芭薇股份招股书)

而芭薇股份过去所承接的代工需求,就主要来自于这些中小客户。以 2020 年为例,芭薇股份当期客户数量合计为 548 家,其与 505 家客户合作金额不超过 100 万元。因此,芭薇股份的业绩也因中小企业倒闭潮陷入两难境地。

因下游客户生存环境恶化,芭薇股份的坏账风险连年上升。

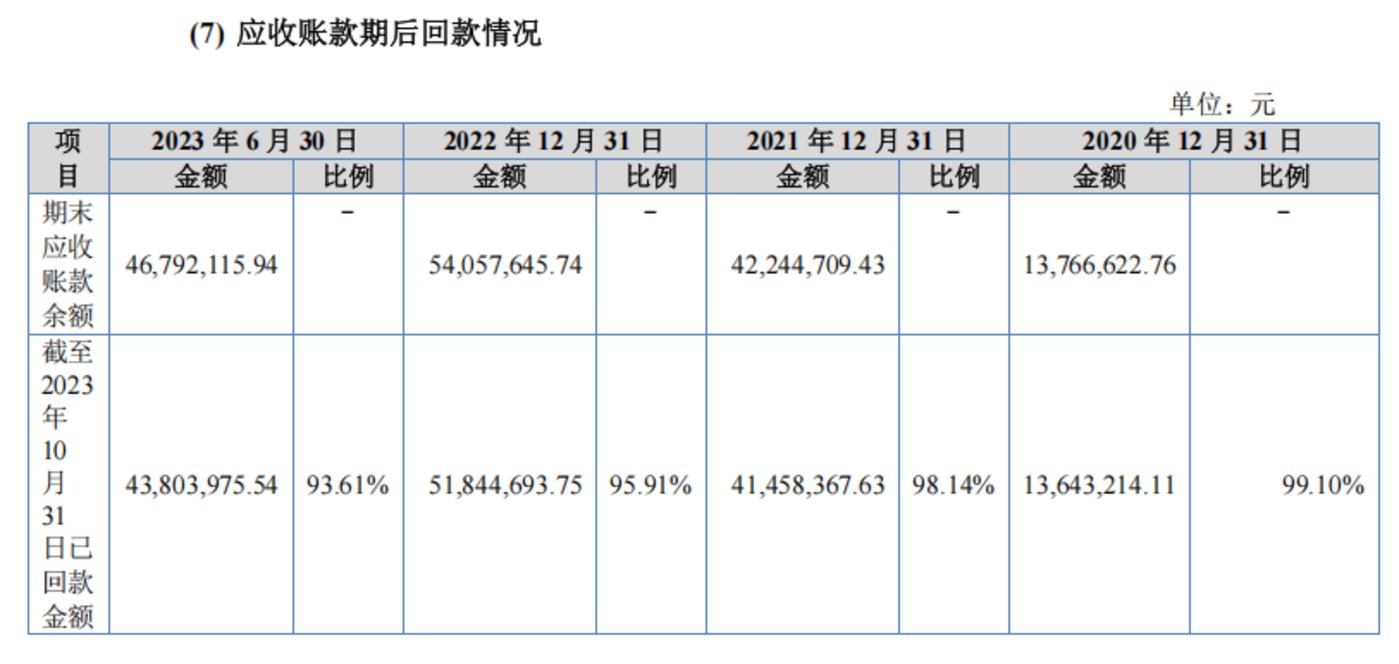

(图 / 芭薇股份招股书)

招股书显示,2020 年、2021 年、2022 年及 2023 年上半年,芭薇股份应收账款期后回款率分别为 99.1%、98.14%、95.91% 及 93.61%,呈现连年下跌之势。

而为了抵抗外部风险,芭薇股份开始推行 「大客户、大单品」 策略,通过聚焦重点客户以降低来自行业竞争的冲击。

招股书显示,芭薇股份客户数量从 2020 年的 548 家减少至 2023 年上半年的 200 家。同期,公司前五大客户占营业收入的比重持续增长,从 36.02% 增长至 61.55%。其中,销售前三名的客户分别为广州蜚美 (占比 25.75%)、仁和集团 (占比 18.03%)、护家科技 (占比 14.17%),销售额占比合计约 58%

芭薇股份的客户画像从规模小、抗风险能力低的小客户,切换至规模大、抗风险能力高的大客户,令其安然度过疫情期间经济下行的冲击,但却带来了另一个问题——公司溢价能力急剧下降。

2020 年、2021 年、2022 年及 2023 年上半年,芭薇股份对主要客户仁和集团的毛利率分别为-0.24%、15.06%、1.53% 及 15.36%,显著低于同期公司综合毛利率 30.5%、33.26%、26.62% 及 23.72%。如果考虑到摊薄的各期期间费用 (23.5%-34%),芭薇股份的部分大客户订单实际是做一单赔一单。

早在向北交所递交上市申请阶段,交易所就关注到这个问题,并在首次问询时提出,要求公司解答对不同客户毛利率差异明显问题。

当时芭薇股份给出的解释是,为开拓市场,公司积极配合下游客户将预算用于市场营销,大客户毛利率低的问题不会长期存在。

然而,放长周期来看,芭薇股份的这种境况似乎还在恶化。

财报显示,2025 年上半年芭薇股份收入规模进一步扩大至 3.71 亿元,然而,公司净利润率却持续下滑。数据显示,2023 年 H1 芭薇股份净利润率为 10.06%,到 2025 年同期腰斩至 4.49%。

(图 / choice 金融终端)

另一个隐藏的风险点在于大型品牌商一旦产品规模上量或大单品成型,往往会考虑自建工厂。近年来,国产品牌如珀莱雅、贝泰妮、丸美等都在不断加码自建工厂、研究所。若芭薇股份赖以生存的大客户收回代工委托,无疑会对公司的业绩造成重击。

芭薇股份的 ODM 业务已成一门 「苦生意」。

3、将代工业务做到了代工之外

面对行业的双重挤压,芭薇股份正在尝试突破传统代工企业的局限,向产业链上下游延伸。

首先是将业务延伸到上游原料研发领域。在美妆产业链价值分布中,原料研发占比不足 10%,却决定着产品 80% 的竞争力。看准这一点,芭薇股份积极向上游原料研发领域拓展。

为了跳脱出简单的代工组装,芭薇股份将战略大旗插进美妆制造的心脏。相比行业 2% 到 3% 的研发投入,芭薇股份研发投入占营收比重在 6% 以上。

2024 年,公司新原料二氢槲皮素、二氢杨梅素成功通过国家药品监督管理局备案。此外,公司还新设广东芯咖瑅生物,专业从事化妆品原料研发,计划通过自研和合作研发相结合模式打造具有自主知识产权的化妆品原料库。

截至 2025 年 6 月 30 日,公司累计拥有专利 138 项,其中发明专利 120 项;参与起草国家标准 7 项,团队标准 39 项。

其次,孵化自主品牌,直接与消费者对话。

芭薇股份也在尝试发展自主品牌业务 (OBM 模式),不过目前规模尚小。招股书显示,截至 2023 年上半年,公司自主品牌业务收入在主营业务收入中占比不到 2%。在 2024 年年报及 2025 年半年报中,自有品牌甚至没有单独列示,可见这一业务仍处于探索阶段,尚未成为公司的重要增长点。

最后,芭薇股份还在探索全球化布局寻求新增长点。

放眼全球,2025 年化妆品市场规模预计将达到 6201 亿美元。芭薇股份的出海步伐正在加快,将产品远销至全球 30 多个国家和地区。2024 年,公司境外收入 0.53 亿元,同比大增 361.5%,占总收入比重的 7.6%。

从中国制造到全球市场,或许是芭薇股份下一步增长的关键。

针对不同市场的需求特点,芭薇股份进行了本土化产品开发。例如,针对印尼炎热气候研发的屏障修复系列,因契合东南亚地区对健康护肤的需求,上市第一年就跻身印尼美妆销售榜。

在部分品类上的高速增长表明,即使在代工这个 「苦生意」 中,依然存在结构性的机会,而芭薇股份则正在寻找新的机会。