1175

1175 0

0美债收益率持续下行,似乎表明投资者已精准捕捉到美联储主席鲍威尔释放的政策信号——在当前的货币政策决策天平上,就业状况的权重已明显超过通胀表现。 尽管美股屡创新高、信用利差不断收窄、通胀仍处高位 ...

|

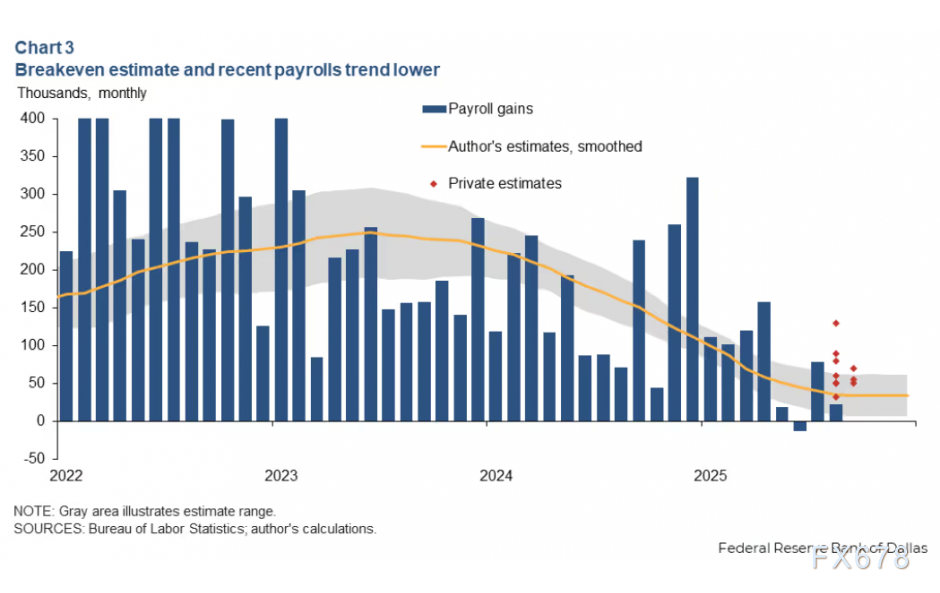

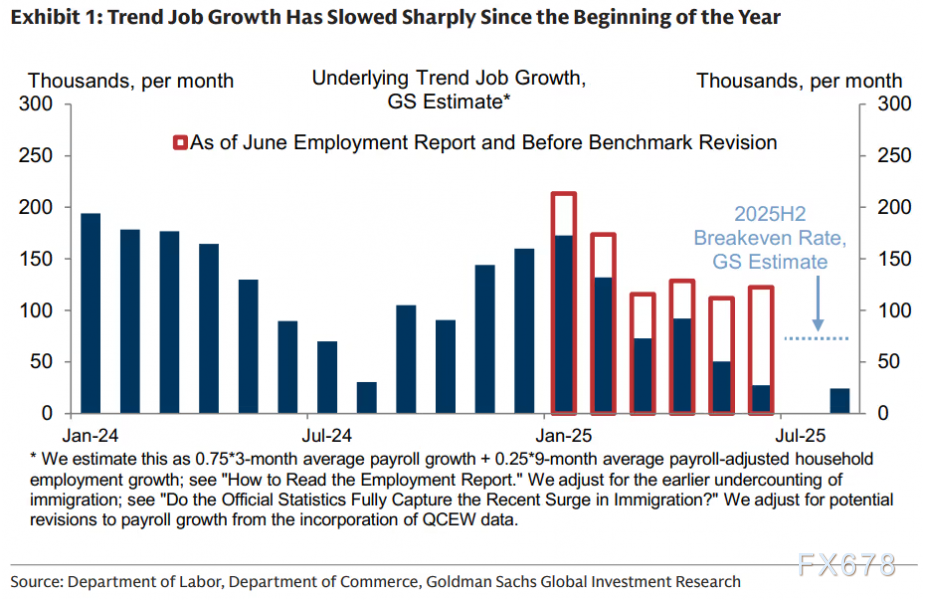

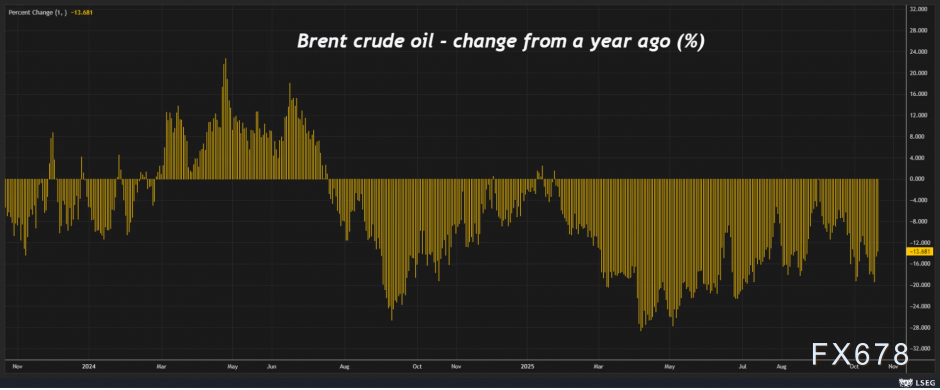

美债收益率持续下行,似乎表明投资者已精准捕捉到美联储主席鲍威尔释放的政策信号——在当前的货币政策决策天平上,就业状况的权重已明显超过通胀表现。  债市对通胀数据反应冷淡 周四(10月23日)美国政府停摆已进入第23天,参议院先后12次否决临时拨款决议,政治僵局仍无缓解迹象。在停摆期间,官方经济数据全面缺失,使得本周五即将公布的消费者物价指数(CPI)成为市场瞩目的焦点。然而,这个备受期待的数据可能无法提供投资者真正需要的信息。 市场预期,9月核心通胀率将维持在3.1%的水平,这较美联储2%的通胀目标高出逾一个百分点。值得关注的是,近五年来,核心CPI同比涨幅几乎每个月都站在3%或以上的高位。 然而,债券市场对此可能反应冷淡。两年期美债收益率上周跌至2022年8月以来最低水平,反映出市场预期美联储将在下周会议、12月及明年继续降息。 就业市场隐忧浮现 10年期美债收益率也已跌破4%关口,周二创下一年多来最低收盘水平。这些迹象表明,即便通胀数据超出预期,也难以扭转收益率的下行趋势。债市的技术面表现显示,投资者已经对未来经济前景形成了相对一致的悲观预期。  在政府停摆、官方数据缺位的情况下,投资者只能依靠自身对经济前景的研判来填补信息真空。而最令市场忧心忡忡的,莫过于就业增长势头的急剧放缓。尽管就业岗位增长大幅减速的现象,迄今为止主要被劳动力供给收缩所抵消,但这一趋势依然令人不安。 高盛经济学家本周系统阐述了就业增长快速萎缩的五大成因:移民流入放缓、政府招聘与资金缩减、人工智能技术应用普及、关税成本与贸易不确定性上升,以及宏观经济增长风险加剧。据其测算,当前潜在趋势就业增长已降至每月仅2.5万人,较1月份预测大幅减少约12.5万人。  这一数字也远低于维持失业率稳定所需的“损益平衡”水平——高盛估计约为每月7.5万人。值得注意的是,这还只是平衡估算区间的上沿。达拉斯联储经济学家Anton Cheremukhin的估算更为保守,认为平衡水平仅在3万人左右,远低于两年前约25万的估计值。 劳动力市场脆弱性加剧 问题的关键在于,较低的就业增长平衡水平虽然有助于抑制失业率过快上升,但也掩盖了劳动力市场内在的脆弱性。在这种紧绷状态下,任何微小的负面冲击都可能让本就微弱的净就业增长转为负值。这种脆弱性使得劳动力市场对外部冲击的抵御能力大幅降低。  美联储显然已意识到这一风险。鲍威尔主席上月明确表示,尽管通胀仍高于2%的目标,但对劳动力市场快速恶化的担忧促使美联储决定重启降息周期。这一表态标志着美联储政策框架的重要转变,就业市场的稳定已成为比通胀控制更优先的政策目标。 油价走势提供额外佐证 此外,美联储与投资者可能还有其他理由对依然高企的通胀率保持“视而不见”的态度。油市传递的信号就是其中之一。虽然原油价格与通胀的关联度已不及往昔,但其指示作用仍不可忽视。当前油价在五个月低点(60.05美元/桶)附近上方震荡,布伦特原油价格约每桶65.10美元,较去年同期下跌约15%。  包括国际能源署(IEA)在内的大多数能源分析师预测,由于供给增加与需求疲软的双重压力,未来一年原油市场将持续处于供需失衡状态。欧亚集团分析师更是判断,到今年年底,这种过剩格局可能将油价打压至每桶55美元,创下五年新低。 温和的油价全年持续对通胀构成下行压力。尽管更便宜的原油价格本身不足以让通胀回归2%的政策目标,但这确实是解释为何美联储和投资者将关注焦点从通胀转向摇摇欲坠的劳动力市场的另一个关键因素。油价的持续走弱,为美联储的政策转向提供了更多操作空间和理论依据。 北京时间16:32,布伦特原油连续现报65.13美元/桶。

|

顶部

发布