257

257 0

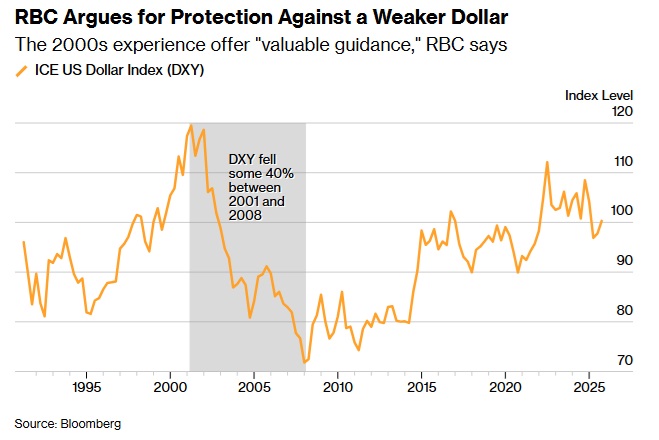

0加拿大皇家银行资本市场(RBC Capital Markets)指出,一旦支撑美元的因素转为逆风,交易员应防范美元可能出现旷日持久的抛售,这种抛售可能重现互联网泡沫的繁荣与萧条周期。 (截图来源:彭博社 ...

|

加拿大皇家银行资本市场(RBC Capital Markets)指出,一旦支撑美元的因素转为逆风,交易员应防范美元可能出现旷日持久的抛售,这种抛售可能重现互联网泡沫的繁荣与萧条周期。  (截图来源:彭博社) 今年以来,美元已因美国总统特朗普(Donald Trump)政策带来的不确定性而遭受重创。但飙升的股市和全球投资者(其中以规模庞大的被动投资基金最为突出)对美国资产的配置支撑了美元。 加拿大皇家银行货币策略师Richard Cochinos表示,过去二十年来,这些全球投资者一直青睐价格日益高昂的美国资产,尤其是股票,而资金流动反过来又推高了美元汇率。 Cochinos在一份报告中写道:“这种集中投资策略在过去15年中运作良好,但在当前环境下却存在风险。需求(以及相对表现)的显著变化都可能对外汇市场产生深远影响。” 他写道,一旦在遭遇冲击后资本开始分散配置,如同2000年互联网泡沫破灭后那样,就将预示美元出现大幅下跌——其幅度类似于美元从2001年到2008年从峰值到谷底下跌40%。  (截图来源:彭博社) 美元面临的挑战 Cochinos还指出,在未来几年中,美元面临的挑战包括高估值、贸易范式变化以及不断变化的避险天堂等因素,并强调“随着我们迈向2026年,长期尾部风险管理应当成为首要关注点”。 为对冲美元价值长期下跌的风险,RBC建议交易员采用多种策略——从ICE美元指数的合成看涨期权,到针对欧元和日元的看涨二元期权。 RBC分析师们还推荐更为常规的结构,包括: 两年期的欧元/美元看涨期权,执行价1.30(意味着美元下跌约12%); 两年期的美元/日元看跌期权,执行价130(意味着美元下跌约15%)。 RBC的分析还指出,当前的市场环境与2000年代存在显著差异,尤其是非流动性资产与私人资产投资的兴起,这类投资在市场压力时期可能加剧金融市场的波动。 Cochinos写道:“2000年之后时期的历史经验提供了宝贵的指导,但当今技术变革、地缘政治紧张局势以及货币政策试验的独特组合,要求我们进行一定的调整,因为资产配置框架已不再是传统意义上的。”

|

顶部

发布