文 | VB 动脉网

2015-2025 年,ASCO 见证了中国创新药的崛起。

ASCO 是全球肿瘤学领域规模最大、学术影响力最高的会议,每年都有诸多最前沿的数据与成果发布。2025 年 ASCO 已于 5 月 30 日在芝加哥启幕。

10 年前,ASCO 上仅有一项来自中国的口头报告,即中山六院汪建平教授主导的 FOWARC 研究。而备受国际市场关注的 Late-Breaking Abstract(最新突破性摘要) 项目更是为 0。

据了解,ASCO 的口头报告具有严苛的评审标准,入选研究需具有显著的创新性,能够在肿瘤学领域带来新的突破或重要的进展,且研究结果要对临床实践起到指导意义。

例如,汪建平教授主导的 FOWARC 研究是全球首个探索单纯新辅助化疗模式在局部进展期直肠癌中疗效Ⅲ期随机对照研究。基于该研究及后续追踪数据,美国国立综合癌症网络目前已将新辅助化疗后选择性放疗写入指南,使其成为标准治疗选择之一,以此优化疗局部进展期直肠癌术前治疗的模式。

Late-Breaking Abstract(最新突破性摘要) 则是 ASCO 会议期间最受关注的研究数据发布形式之一,主要针对一些具有重大突破性、前沿性且可能对临床实践产生深远影响的研究成果进行特别报告,入选难度极大。与其他研究提前公布数据不同,Late-Breaking Abstract 研究的重磅数据主要在 ASCO 大会现场发布,受到行业广泛关注。

10 年后的今天,共有 73 项中国研究以口头报告形式亮相 2025 ASCO,数量创下历史新高。重磅的 Late-Breaking Abstract 也有 11 项中国研究入选。

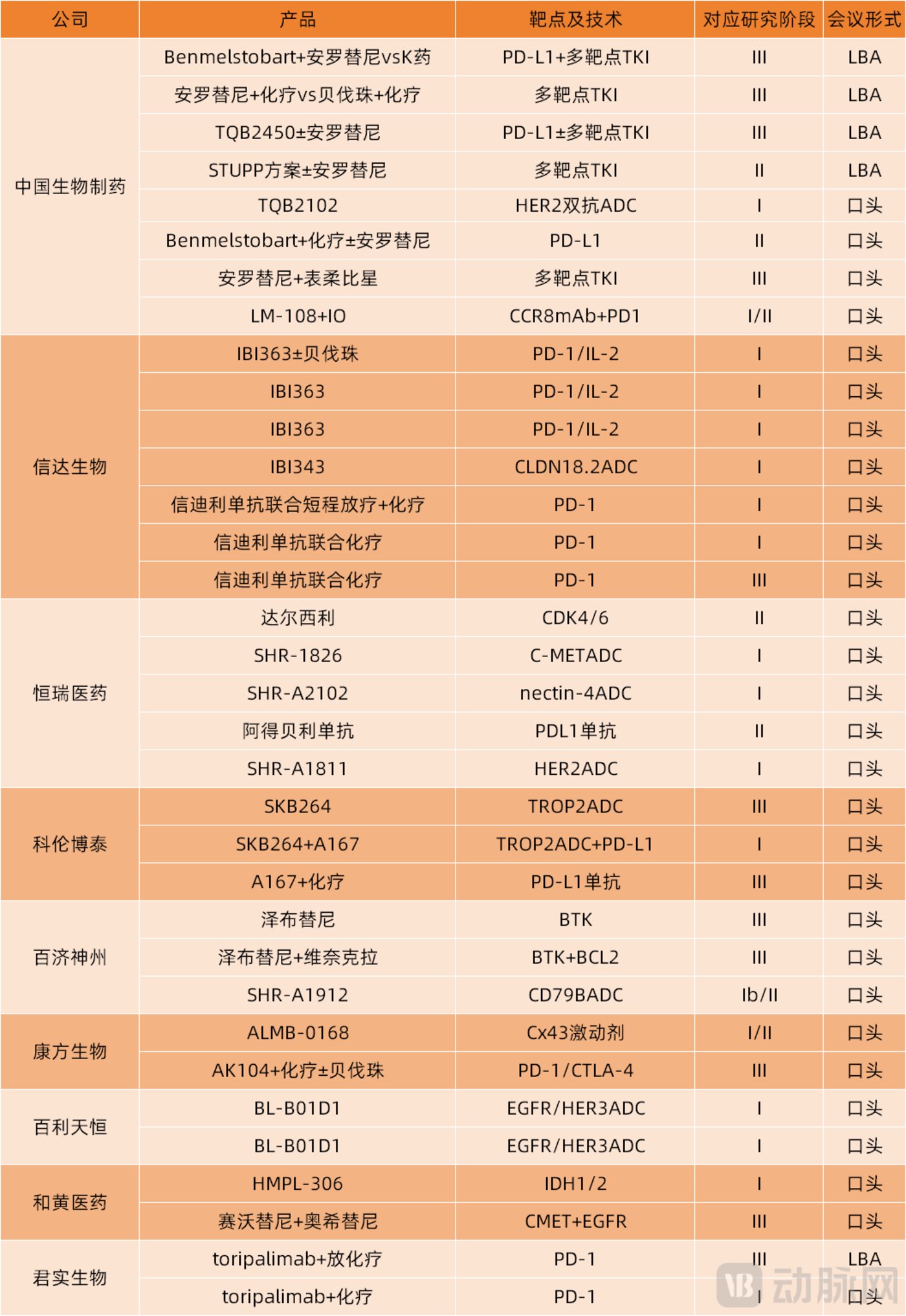

部分入选 ASCO 的中国研究及相关企业、创新药

其中,医药巨头中国生物制药以 12 项口头报告创下中国药企在 ASCO 的最高纪录,且其有 4 项研究被列为 「Late-Breaking Abstract」,加上壁报和摘要收录,共有 40 余项研究亮相。

不止是数量上的突破,ASCO 还见证了中国研究、中国创新药在质量上的崛起。过去,中国团队在 ASCO 会议上最多的声音是 「我们也做了类似的研究」。但今天,中国药企及临床研究团队在 ASCO 上的声音变成了全球首次、首次公布。

例如,君实医学参与开展的 DIAMOND 研究 「一项特瑞普利单抗联合诱导化疗和放疗,同步或不同步顺铂治疗局部晚期鼻咽癌的多中心、非劣、Ⅲ期随机对照研究」,是全球首个证实 「在放化疗全程联合 PD-1 抑制剂的基础上可豁免同期顺铂化疗」 的Ⅲ期研究。

维立志博旗下 LAG-3 抗体 LBL-007 是全球临床进度前三的靶向 LAG3 的临床阶段单克隆抗体之一 (除唯一上市的 LAG3 靶向药物外),也是同类抗体中首款被证实对鼻咽癌有效的抗体。此次其壁报公开的Ⅱ期数据显示:接受 LBL-007、替雷利珠单抗和化疗联合治疗的患者,客观缓解率达到 83.3%,相较于仅使用替雷利珠单抗联合化疗提升了近 20%。同时,联合 LBL-007 治疗组的中位无进展生存期达到了 15.8 个月,相比替雷利珠单抗+化疗提升幅度超 70%。

如今,中国创新药的突破已经引起美国业界的注意。5 月 29 日,《时代周刊》 发文 「美国不能输掉与中国的生物技术竞赛」,文中表示:尽管长期处于生物技术领域全球领导者地位,但美国正面临失去这一地位的风险。

值得一提的是,依靠全球最前沿成果,ASCO 会议衍生出了 「ASCO 效应」,即受 ASCO 会上发布的各项临床数据的影响,相关医药公司的股票价格在短期内剧烈波动。过去,ASCO 效应主要在美股市场上演。但近两年,随着中国创新药逐渐成为 ASCO 上的重要角色,「ASCO 效应」 也开始出现在国内股市。

例如,2025 年 ASCO 公布入选研究摘要全文后,中国创新药企业,尤其是发布了亮眼临床数据的企业,股价迎来大涨。截至 5 月 30 日,中国生物制药、荣昌生物、信达生物等勇闯 ASCO 的企业,其股价多日来呈持续上涨态势。预计随着 late-breaking abstracts 重磅数据发布,国内相关药企的股价还将受到催化,进一步上涨。

中国创新药,在哪些领域跑得快?

ASCO 见证了中国创新药的崛起。

其中,ADC、双抗、细胞治疗等是中国创新药的优势领域,国内相关管线在全球市场中处于领先位置。

■ ADC 领域:国产 ADC 管线占据半壁江山

从 ASCO 现场看,国产 ADC 明显处于全球第一梯队。

首先,国产 ADC 管线数量众多。在 ASCO 大会上,有 184 项 ADC 管线相关研究入选,其中 89 项来自中国,约占总体 ADC 相关报告数的 48.4%,接近一半。

部分入选 ASCO 2025 的国产 ADC

另外,放大到全球市场,Insight 数据库统计的数据显示:国产 ADC 新药研发项目达 519 项,占全球 ADC 管线的 40% 以上。在 HER2、TROP2、CLDN18.2 等热门靶点上,国内药企已分别掌握全球 63.6%、76.5%、85.7% 的在研药物数量。

其次,国产 ADC 药物在研发进展上处于全球领先位置。例如,荣昌生物旗下的维迪西妥单抗是全球首个获批上市的、用于 HER2 阳性存在肝转移的晚期乳腺癌患者的 ADC 药物;科伦博泰的芦康沙妥珠单抗是全球首个在肺癌适应症获批上市的 TROP2 ADC 药物……

5 月 29 日,恒瑞医药自主研发的 HER2 ADC 药物获批上市,用于治疗在 HER2(ERBB2) 激活突变且既往接受过至少一种系统治疗的不可切除的局部晚期或转移性非小细胞肺癌成人患者。

此外,乐普生物的维贝柯妥单抗、科伦博泰的博度曲妥珠单抗等 ADC 产品均已申报上市;国内其他 ADC 管线的进展也处于全球领先位置,如映恩生物、迈威生物、复宏汉霖、石药集团等药企布局的 ADC 管线,进展均处于赛道前列。

最后,国产 ADC 药物的临床数据优异。在 ASCO 会议上,有多项国产 ADC 药物相关研究凭借优异的临床数据,入选口头报告。

例如,一项研究报告了迈威生物研发的 ADC 产品 9MW2821 联合特瑞普利单抗治疗局部晚期或转移性尿路上皮癌 (la/mUC) 初治患者的初步结果:截至 2024 年 12 月 19 日,患者的客观缓解率为 87.5%,疾病控制率为 92.5%,6 个月中位无进展生存率为 79.1%,3 个月持续缓解率为 100%。这表明,不同亚组的局部晚期或转移性尿路上皮癌 (la/mUC) 初治患者均可从 9MW2821 和特瑞普利单抗的联合治疗中获益。

基于上述优势,国产 ADC 已成为全球范围内最具竞争力的 ADC 管线。也因此,跨国药企更愿意交易国内 ADC 管线。据统计,2021 年以来,中国 ADC 领域的对外 BD(商业授权) 交易总额已超 400 亿美元;2022-2023 年,中国成为了全球 ADC 交易转让方数量最多的国家。

■ 双抗:再破中国创新药出海首付款记录

双特异性抗体 (双抗) 是一类通过基因工程或化学方法构建的人工抗体,具有两个不同的抗原结合位点,可同时结合两种不同的抗原或同一抗原的不同表位。

双抗的核心优势在于 「双重靶向」 能力。以双抗 ADC 为例,相较于单抗 ADC,双抗 ADC 基于两个抗原结合位点,可通过结合肿瘤细胞和免疫细胞,增强对肿瘤的杀伤力;在结合两种不同的细胞表位抗原后,可以降低脱靶等引起的副作用;双靶点还能够阻断两种不同的信号通路从而增强细胞杀伤毒性,克服耐药性。

中国创新药在双抗领域也走在世界前列。

第一,国内双抗管线占全球双抗管线的近 50%。根据医药魔方 NextPharma 数据库,截至 2023 年 9 月,全球双抗/多抗在研管线超 1300 个,其中 46% 的双抗/多抗管线由国内公司开发,且有超 150 个项目处于临床开发或上市阶段。

在 ASCO 会议上,齐鲁制药、康方生物、信达生物、三生制药、维立志博、恒瑞、复宏汉霖、健信生物、泽璟制药、正大天晴等企业将发布双抗药物相关研究,约 34 项,占 ASCO 整体双抗研究的比例约 49%。

部分入选 ASCO 2025 的国产双抗研究

第二,国内双抗管线进展处于全球前列。截至 2024 年 8 月,全球共 24 款双抗产品处于上市申请或Ⅲ期阶段,其中国产药物有 7 款。

第三,国内双抗管线的临床数据表现出色。例如,2025 ASCO 会上,三生制药以壁报形式报告了 PD1/VEGF 双抗 SSGJ-707 作为晚期 NSCLC 患者单一疗法的Ⅱ期临床数据:在完成至少一次疗效评估的 76 名患者中,在 5 mg/kg Q3W、10 mg/kg Q3W、20 mg/kg Q3W 和 30 mg/kg Q3W 剂量下,客观缓解率和疾病控制率分别为 29.6% 、85.2% ;61.8%、97.1% ;54.5%、90.9% ;25% 、75% 。

或许是受此临床数据影响,5 月 20 日,三生制药与辉瑞签署协议,向辉瑞独家授予 PD-1/VEGF 双特异性抗体 SSGJ-707 在全球 (不包括中国内地) 的开发、生产、商业化权利。三生制药将获得 12.5 亿美元不可退还且不可抵扣的首付款,以及最高可达 48 亿美元的开发、监管批准和销售里程碑付款。三生制药还将根据授权地区的产品销售额收取两位数百分比的梯度销售分成。

自康方生物依沃西单抗 5 亿美元首付款、礼新医药 LM-299 的 5.88 亿美元出海首付款、普米斯生物 PM8002 的 8 亿美元预付款以来,此次三生制药 SSGJ-707 12.5 亿美元的首付款,再次刷新了国产双抗出海的首付款记录。

除了三生制药,康诺亚、同润生物、岸迈生物、诺纳生物、博奥信、礼新医药等药企也实现双抗药物 BD 出海。据不完全统计,2024 年国内双抗出海数量约 14 项 (不含双抗 ADC),涵盖了 CD3/CD19、CD3/CD20、PD-(L)1/VEGF、TSLP 等靶点,交易总额突破百亿美元,交易首付款突破 20 亿美元,刷新了历史纪录。

2025 年,跨国药企仍然追着国内药企 BD 双抗管线,如荃信生物、三生制药等药企的双抗药物于近两月与 MNC 完成 BD 合作。随着国内双抗各项研究在 ASCO 公布数据,预计国产双抗 BD 交易将更加火爆。

ADC、双抗之外,中国创新药在细胞治疗、溶瘤病毒等领域也处于全球第一梯队。

如细胞治疗领域,中国科学院上海生命科学信息中心、上海交通大学医学院等权威机构于 2025 年 1 月联合发布的 《免疫细胞治疗科技创新与产业发展态势》 报告显示:截至 2024 年底,我国登记的细胞治疗类临床试验项目达 489 项,占全球总量的 47%,位居世界第二,与美国 (48.3%) 的差距进一步缩小。

从管线分布来看,国内企业主要布局 CAR-T 疗法。不过,国内创新企业也在加速布局 CIK、TCR-T、CAR-NK、TIL 疗法等新兴技术。例如,沙砾生物在大会上报告其 TIL 疗法在复发性或转移性宫颈癌患者中展现初步疗效。

总的来看,在 ADC、双抗、三抗/多抗、细胞治疗等新兴领域,国内创新药企正依靠人才、技术、临床资源、政策等优势占据全球领先地位。

中国创新药崛起,BD 交易新趋势

伴随中国创新药崛起,国内创新药的 BD 交易也日渐火热。

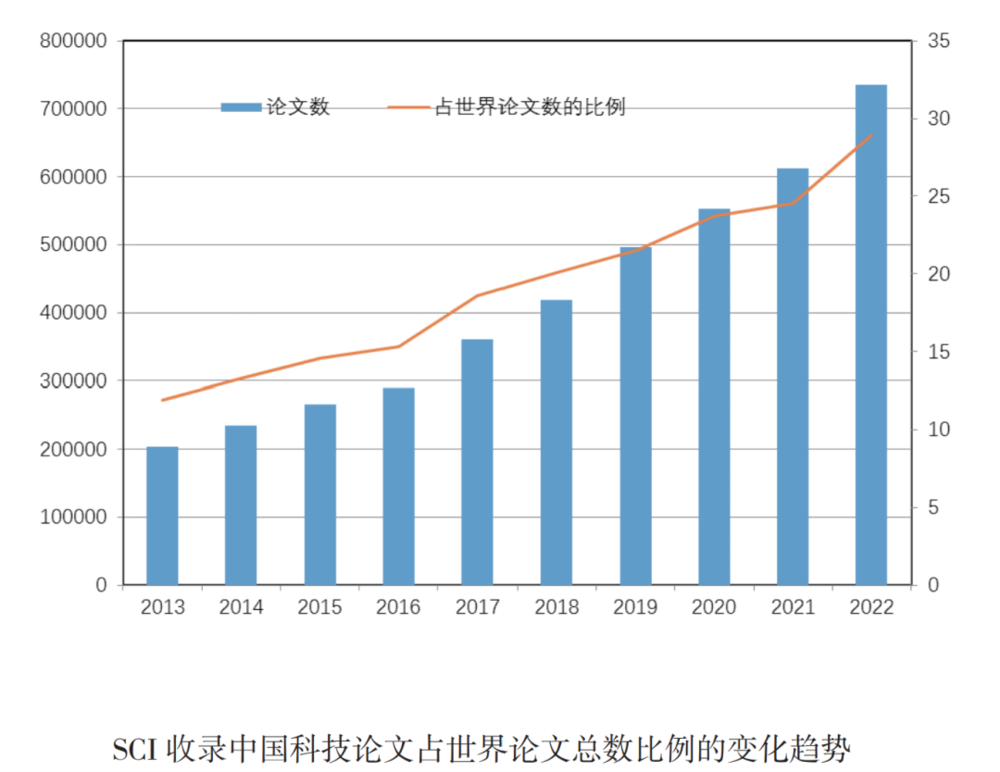

医药魔方数据显示,中国药企 license-out 交易数量已从 2018 年的 17 项增长至 2024 年的 94 项;license-out 交易首付款从 2018 年的约 2 亿美元增长至 2024 年的约 41 亿美元。

2018-2024 年中国药企 licence-out 交易数量及首付款 (数据来源:医药魔方)

2025 年,创新药 BD 交易持续火热。在刚刚过去的第一季度,中国创新药企 License-out 交易总额达 369 亿美元,同比增长 222%。

不过,近期的 BD 交易与以往的交易形式产生了较大变化。

过去,我国创新药 License-out 主要遵循 「高总金额、低首付」 的叙事逻辑,所以首付款往往只占到总交易额的 2%-5%。但是,创新药作为高壁垒、高风险的项目,其达成里程碑、拿下后续交易款的成功率并不高。SRS ACQUIOM 数据统计显示:2023 年我国创新药里程碑达成率仅为 22%,阶段越往后,达成率越低。这使得国内药企在传统 BD 交易中只能拿到首付款,而该款项恰恰是最低的一笔收入。

同时,国内药企还会遇到 「退货」 等风险。例如,2025 年 2 月,诺和诺德指控亨利医药涉嫌欺诈,向其索赔 8 亿美元。2025 年 3 月,三叶草收到全球疫苗免疫联盟的书面通知:要单方面终止预购协议,并要求三叶草退还预付款项 2.24 亿美元。当合作终止或出现 「退货」 情况,国内药企的后续里程碑款项就成了水中月、镜中花。

毫无疑问,这对于国内药企极不友好,甚至有海外药企依靠国内药企 BD 交易中的低首付特点赚差价:其以低首付获取管线权益后,以高价出售给跨国药企。

随着中国创新药崛起,话语权增强,国内药企的 BD 交易形式也出现了变化。

一方面,BD 交易从传统的 license-out 转向 「NewCo」 模式。license-out 是将管线权益直接出售给跨国药企,NewCo 模式则是由买卖双方共同成立一家新公司,负责交易后的管线。

NewCo 模式与 License-out 模式差异对比

与 license-out 相比,NewCo 模式最大的特点是买卖双方更深度的绑定。借助 NewCo 模式,国内药企与跨国药企实现生态共建,且国内药企保留了话语权,可以将利益最大化、长期化。

据统计,2024 年中国创新药企通过 NewCo 模式达成的交易金额突破 600 亿元,较 2023 年增长 54%。进入 2025 年,NewCo 模式仍然保持高增长态势,仅在 1 月就有 5 家公司通过 NewCo 模式成立。

另一方面,国内药企 BD 交易中的首付款比例显著提高。过去,我国创新药 BD 交易中,首付款比例极低。但目前,在 NewCo 模式、中国创新药话语权提升等因素的影响下,国内创新药 BD 交易中的首付款比例明显提升。

例如,5 月 20 日,三生制药与辉瑞就 PD-1/VEGF 双特异性抗体 SSGJ-707 达成的合作,首付款为 12.5 亿美元,刷新了国产创新药出海的首付款记录;5 月 27 日,岸迈生物与 TCG Labs Soleil 投资组合公司 Juri Biosciences 达成 NewCo 合作,首付款为 6000 万美元,后续还包括最多 5.75 亿美元的开发、上市和商业化的里程碑付款、基于净销售额的收入分成,以及部分 Vignette 股权,首付款比例约 9.4%。

随着新模式的出现及 BD 交易增长,预计国内创新药出海将从以往的 「卖管线」 进入 「生态共建」 新阶段。

警惕狂欢,仍需补短板

ASCO 2025 会议期间,中国创新药崛起的声音不绝于耳,入选 ASCO 报告的数量也能证明这一点。

但是,行业也需要另一个声音,让市场降温,回归理性。

上文提到,国内药企布局的 ADC、双抗等管线占全球相关管线的近 50%。数量多、质量优,但一个问题是国内管线同质化现象严重。这意味着国内创新药企需突破现有已知靶点,在其他新靶点、新领域做出贡献。

BD 交易也是如此。当前,BD 交易极为火热,但 BD 交易不是 「万能钥匙」。BD 交易是借助跨国药企的力量实现国产创新药的出海。这也从侧面说明国内大多数药企在全球其他区域的商业化能力存在短板,自主全球化的经验不足。这需要国内药企在技术、新药突破的同时,构建覆盖全球的商业化团队,以增强其国际化能力,避免依赖 MNC 的渠道。

相信随着中国创新药的发展,国内药企将逐步补足短板,增强话语权,成为全球医药领域的重要力量。