财联社 7 月 21 日讯 (编辑 潇湘)目前,由人工智能 (AI) 驱动的这股科技浪潮仍在席卷全球,并继续成为跨行业和地区市场的核心议题。对此,摩根士丹利量化策略全球主管 Vishwanath Tirupattur 在最新报告中,为接下来这轮 AI 浪潮究竟要烧多少钱,仔细算了一笔账……

Tirupattur 指出,AI 浪潮的变革潜力取决于大规模的资本支出,而数据中心是其核心。根据摩根士丹利的预测,到 2028 年,全球数据中心支出将达到约 2.9 万亿美元,其中 1.6 万亿美元用于硬件 (芯片/服务器),1.3 万亿美元用于建设数据中心基础设施,包括房产、建设成本和维护费用。按年度计算,这意味着 2028 年的投资需求将超过 9000 亿美元。

作为参考,2024 年标普 500 指数所有公司的总资本支出总和也不过约为 9500 亿美元。

如此庞大的潜在支出显然将产生显著的宏观经济影响。大摩经济学家预计,与数据中心建设和电力生成相关的投资支出,将在 2025-26 年间为美国实际 GDP 增长贡献 40 个基点。

无论从哪个角度来看,支持此类投资所需的资本需求都极为庞大,因此高效且可扩展的资本动员正变得愈发关键。而大摩也在一份报告中深入探讨了这一主题——探索了为此支出融资的替代性资本途径。

该报告的关键结论是,信贷市场——无论是有担保、无担保的公开或私募市场,将在为数据中心融资方面发挥越来越重要的作用。

全球需筹 1.5 万亿美元 「赌明天」

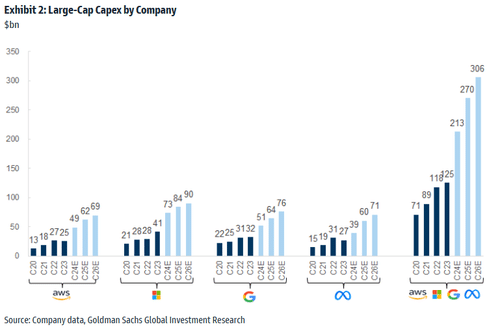

需要明确的是,与人工智能和数据中心相关的资本支出其实已持续了数年。仅超大规模企业的支出,就从两年前的约 1250 亿美元增加到 2024 年的约 2000 亿美元,市场普遍预期是 2025 年将超过 3000 亿美元。

这些支出的资金来源,此前一直依赖超大规模企业的内部运营现金流。

然而,大摩的股票分析师预计,未来几年对数据中心的投资需求将急剧上升。虽然超大规模企业的现金流仍将是资助数据中心相关支出的关键资本来源,但在考虑了现金积累和股东资本回报后,大摩认为单靠这些将不再足够。

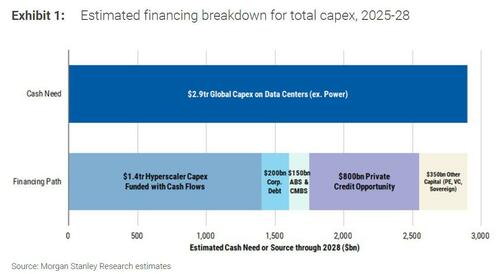

根据大摩分析师的预测,超大规模企业接下来可能有 1.4 万亿美元的资本支出由其现金流自筹,这将留下高达 1.5 万亿美元的融资缺口。

大摩认为,广义上的信贷市场 (涵盖不同类型的公开和私募市场) 作为更高效的资本提供方,在填补这一缺口方面将发挥作用。信贷市场拥有大量且不断增长的可支配资金,并提供具有吸引力的实际收益率,这对寻求可扩展、高质量资产敞口并能提供分散化收益的粘性强的终端投资者群体 (例如保险、主权财富基金、养老基金、捐赠基金和高净值零售投资者) 具有吸引力。大摩认为,这种资金需求和投资需求的契合将为填补 1.5 万亿美元的融资缺口铺平道路。

大摩对不同融资渠道的规模估算如下:

科技行业发行人的无担保公司债发行 (约 2000 亿美元);ABS(资产支持证券) 和 CMBS(商业地产抵押贷款支持证券) 等证券化市场 (约 1500 亿美元);以资产担保融资形式的私募信贷市场 (约 8000 亿美元);以及主权资金、私募股权、风险投资和银行贷款等其他资本来源 (约 3500 亿美元)。

其中,大摩认为私募资本——特别是信贷,将在填补大部分剩余融资缺口方面发挥关键作用,因为它恰好处于更高利率环境下,AUM(资产管理规模) 显著扩张,与 AI 建设所需的复杂、全球化和定制化融资需求之间的交汇点上。