文| 伯虎财经,作者 | 楷楷

近日,动力电池 「一哥」 宁德时代发布了 2025 年半年报,赚钱能力一如以往的强劲。

上半年,公司实现营收 1788.86 亿元,同比增长 7.27%;实现归母净利润 304.85 亿元,同比增长 33.33%,其盈利能力在国内上市公司中已是 「数一数二」 的存在。

然而,面对一份如此 「漂亮」 的财报,资本市场却给出了截然不同的反应。7 月 30 日-8 月 1 日,宁德时代 A 股和 H 股累计跌幅分别为 10% 和 13%,一直到 8 月 4 日才迎来反弹。

「宁王」 的万亿光环下,似乎也有微妙的裂痕。有投资机构给出了解读,「宁王」 的营收规模不及预期,短期估值过高,是导致其股价被看空的主要原因。

一直以来,宁德时代无疑是投资者眼中的 「香饽饽」,然而,没有只涨不跌的股价,资本市场的理性回归始终是常态。

对于宁德时代而言,其真正的挑战也并不只是纸面上的业绩数据,就像宁德时代首席科学家吴凯所言:「好的技术不能独乐乐,要众乐乐」。如何用生态协同激活产业动能,从 「技术龙头」 转型为 「生态玩家」,这才是 「宁王」 持续领跑的关键。

01 狂赚 300 亿的 「甜蜜烦恼」

概括来看,宁德时代这份半年报再次展示了宁德时代作为 「电池霸主」 的市场地位,但这份靓丽财报中,也有隐忧。

首先,相较于利润规模,宁德时代的营收增速略显黯淡。投资机构指出,其主营业务的增长幅度并未达到行业预期,尤其是第二季度,营收为 941.81 亿元,同比增长 8.26%,低于高盛预期的 1047 亿元和 10% 的增速。

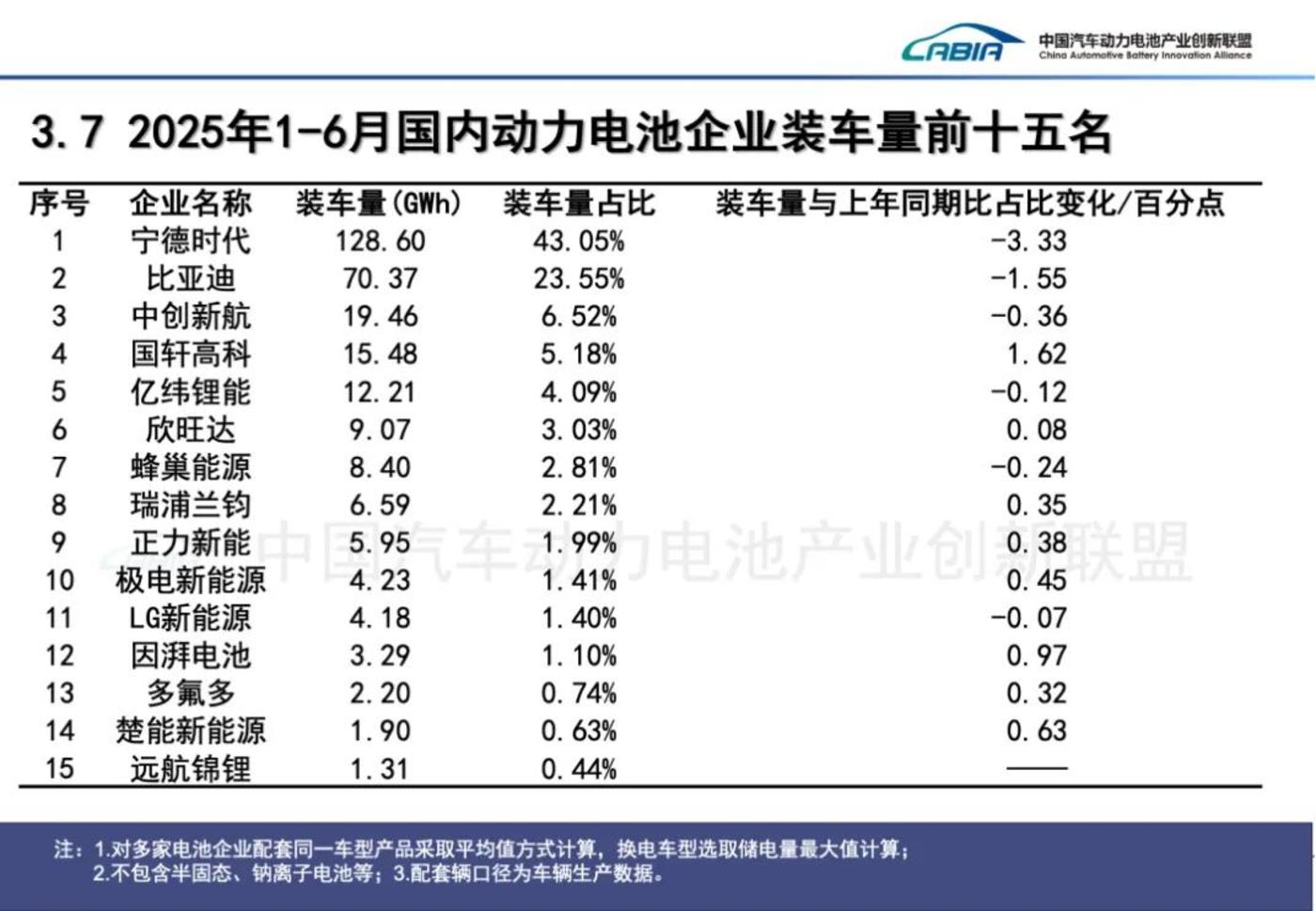

根据中国汽车动力电池产业创新联盟数据,2025 年 1-6 月国内动力电池企业装车量排行榜中,宁德时代仍以 128.6GWh 的动力电池装车量位列第一,但增长速度已经跑输大盘,装车量占比为 43.05%,同比下降了 3.33 个百分点,是前十五名中份额下降最多的企业。

其次,行业价格战的影响仍在持续,拖累了宁德时代的利润率。目前,国内动力电池市场竞争激烈,碳酸锂价格一路下滑,导致行业收入整体下行,对宁德时代的收入也造成一定影响。

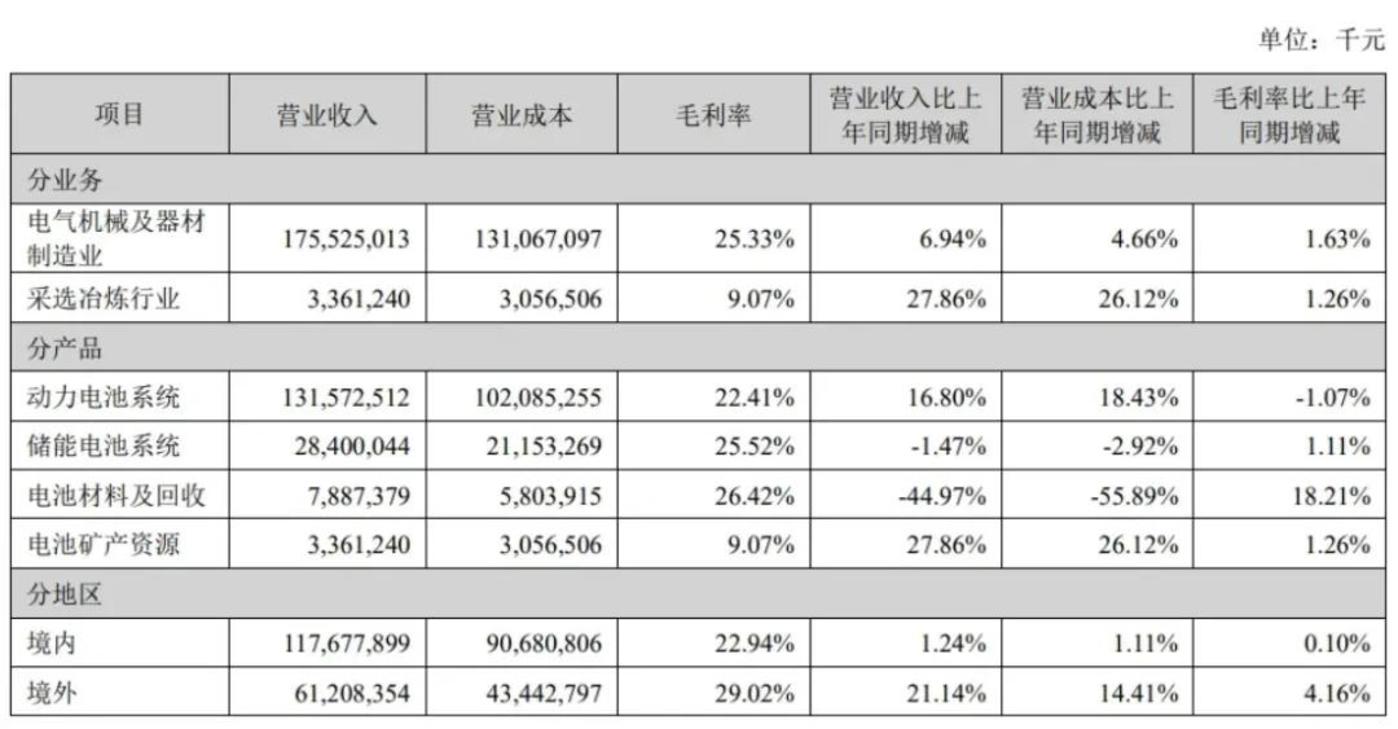

根据海豚投研,宁德时代动力电池的单价从 2024 年下半年 0.63 元/Wh 环比下滑到 2025 年上半年 0.61 元/Wh;2025 年上半年,动力电池系统的毛利率为 22.41%,同比下降 1.07%。

(图源:宁德时代 2025 年半年报)

强势如 「宁王」,也面临着销量和盈利的压力。近年来,随着越来越多车企选择 「去宁化」,或自研自产动力电池,宁德时代国内市场占有率已从 2021 年的 52.1% 下滑至如今的 43.05%。

但宁德时代想要夺回被瓜分的市场份额,也并没有想象中那么难。在如今激烈的车圈价格战中,只要其适量降价,相信不少车企会愿意牵手盟友,先打赢价格战,再另谋自研出路。

因此,宁德时代保持现有的市场份额,或许是 「主动选择」 的结果。在新能源行业内,不少车企都调侃宁德时代是个 「刺头」,不仅很难议价,在电池供不应求时,甚至还要提前支付保证金才能提货。

几年前,时任广汽集团董事长曾庆洪表示,车企是在为宁德时代 「打工」;近日,长安汽车董事长朱华荣再次喊话宁德时代,「希望钠离子电池能降价 30%-40%,但不降价也会买」 。

但宁德时代董事长曾毓群,更笃信 「一分价钱一分货」 的真理——通过领先的电池技术创造更高的利润率,再把利润继续投入新的研发。这些年来,宁德时代的毛利率均维持在 20% 以上。

一则,宁德时代在供应链上的话语权强大。面向上游,其通过参股方式绑定核心供应商,获得更多的价格优势;面向下游,通过联合开发、专属供应等模式绑定车企,紧紧咬定价格。

二则,近年动力电池行业逐渐走向成熟,上游资源供给基本稳定;电池厂在让渡部分价格和性能后,有能力跟宁德时代展开竞争;车企也会主动控制宁德时代的供货占比。在这样的背景下,宁德时代也尽量避免一家独大的局面,以维持着相对平衡的产业生态。

从更长远的角度来看,技术创新难免会有天花板,比如曾经引领时代先河的柯达相纸,也被更先进的电子影像浪潮所淹没。就像曾毓群曾经说过的,「不可能所有的新技术都是宁德时代先做出来,比别人晚一点也没关系,我们最关注的是能不能笑到最后。」

因此,如何将技术创新能力转化为持续迭代的产业生态优势,和产业链伙伴一起将蛋糕做大,才是决定宁德时代能否穿越周期的关键。

02 寻找 「新故事」,抢占鳌头

但换一个角度来看,动力电池行业生态趋向平衡,这也意味着国内新能源产业链当前的格局基本固定,「宁王」 的领导地位难以在短期内被取代,但也再难保持快速增长。

可以预见的是,如果宁德时代不主动出击寻找新的增长曲线,必然会在未来的某个时刻迎来 「拐点」,或许是增速向下,或许是估值向下,甚至是收入向下。

近两年来,宁德时代确实在 「四处出击」,尝试抓住海内外市场中每一个有潜力的新赛道。

在电池产品方面,宁德时代继续加大电池本身的技术研发,其在今年 4 月发布了骁遥双核电池、钠新电池、二代神行超充电池等新品。此外,其对固态电池、光伏电池的研发投入也一直在持续推进。

钠新电池是全球首款能够大规模量产的车规级钠电池,具有安全、环保、适应低温的特点;骁遥双核电池则被视为是更适合智驾时代的动力电池,可使车辆通勤成本降至每公里 0.1 元,这一系列新品将能持续拉开宁德时代与二线电池厂商之间的差距。

在新能源生态布局方面,其打造了以宁德时代电池为核心的换电服务。今年 2 月,宁德时代宣布与滴滴合作建换电站;3 月,其跟蔚来达成战略合作,打造全球最大换电网络;近日,其还宣布与时代电服、神州租车、招银金租合作共建租车行业换电生态。

与此同时,宁德时代也在大力打造 TOC 品牌,推出了 「宁家服务」 这一后市场品牌,并同步上线了相关小程序,向 C 端提供电池检测、电池维修、电池维修认证培训等服务。

在跨界投资方面,宁德时代则瞄准了新兴产业,比如投资电动垂直起降飞行器 eVTOL、具身智能初创企业银河通用;通过投资峰飞航空成立了时代电船子公司,将动力电池技术延伸至航海等新场景。半个月前,其还跟 T3 出行达成合作,基于去年推出的磐石底盘技术架构共同探索 Robotaxi 的定制化开发。

这一系列的创新和跨界尝试中,承载了宁德时代从电池制造商向能源科技生态服务商转型的野心。不过,从制造商到生态服务商的转型也并不容易,曾毓群曾在公开场合中表示,「宁德时代好像已经做到了,实际上还远远不足,还需要打磨,做很多年。」

因此,尽管宁德时代将业务版图铺得很大,其并非所有新业务都会坚定投入,一些创新技术和业务还处于探索阶段,但换电业务则显然是发展重心。

首先,宁德时代在换电领域有更突出的业务优势。一则,其能够覆盖生产、销售、运营、回收等电池全生命周期管理的全过程,具备运营完整生态的能力。二则,其在全行业中的话语权足够大,比如换电服务中最难解决的电池标准问题,宁德时代自己就能构建整套换电体系。

其次,换电业务是宁德时代诸多业务中,生态协同性最强、跨领域整合最彻底的业务板块,围绕电池全周期服务构建生态,能够将车企、消费者以及第三方汽车服务企业更好地连接在一起。

这种 「离消费者更近」 的生态连接,让宁德时代得以跳出单纯的产品销量竞争,通过资产运营 (电池租赁)、数据服务 (用户行为分析)、场景延伸 (换电站衍生业务) 等多元模式,构建出一个覆盖电池相关服务的开放型能源生态系统。

03 海外市场,不容有失

面子有了,里子也不能空。成为能源科技生态服务商的愿景固然吸引,但目前宁德时代的换电业务还处于探索投入的阶段,其 「第二增长曲线」 仍主要集中在储能业务和海外市场。

在这两个领域,宁德时代所面临的竞争压力,则显然要比中国市场动力电池这一主业更大。

先看储能业务,尽管宁德时代在 2018 年就开始布局储能电池业务,却未像动力电池那样建立先发优势,目前仍面临着新兴技术追赶、二线厂商竞争、全球扩张不确定性等问题。

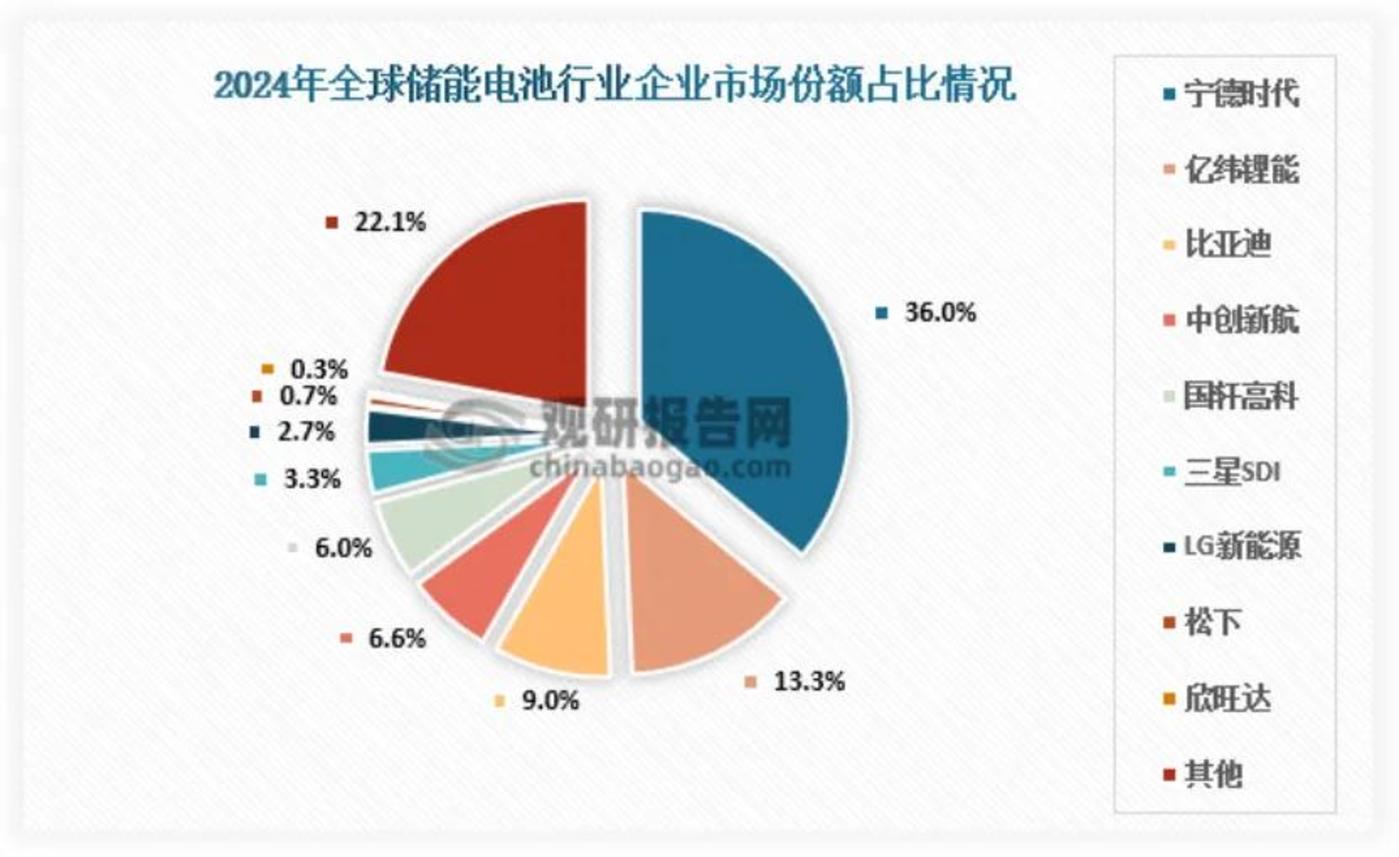

根据华安证券数据,2024 年,宁德时代储能电池出货量占全球储能电池出货量 36.3%,出货量同比+49%,稳居出货量榜首。其次是亿纬锂能出货 40GWh,同比增长 90%;中创新航储能电池同比+150%;国轩高科储能电池出货同比+200%。

可以看到,宁德时代储能电池的出口规模虽然仍是榜首,但增速已被其他电池厂商赶超,以国轩高科为例,其在巴西、东南亚等新兴市场的追赶也非常迅猛。

再看海外市场,宁德时代储能业务出口增速被赶上,说明了海外市场的 「风浪」 远比国内市场要大,除了来自竞争对手的追赶之外,还有海外法规和政策的限制和不确定性。

因此,曾毓群决定亲自负责宁德时代出海业务,并提出了大出海计划。此外,宁德时代在港股上市后,其投资者涵盖了 15 个国家和地区的主权基金、产业资本等,也间接为后续获得海外政府和市场的了解奠定基础。

由此可见,尽管海外扩张之路阻力重重,但基于国内市场的现状,「出海」 已成为宁德时代不容有失的关键一仗。毕竟,在努力讲出 「新故事」 的同时,宁德时代不仅需要资金底气,更需要在全球范围内赢得技术标准、产业规则与品牌心智的主导权。

回顾宁德时代近年的业绩,「增利不增收」 几乎已是老生常谈,这位电池巨人仍在赚钱,但步伐已不再轻盈如飞。

不过,这也是一家企业行至龙头位置后必须面对的挑战,从追求规模增速转向深耕增长质量,这也是巨头走向更成熟业态的必经之路。真正的巨头,不仅是时代的答卷人,更是未来的铺路人。