上证指数跌到 20 日均线后,银行板块再次启动,带领指数再创新高。

不过,这造成了两种情况:悲观者焦虑,行情持续强势,根本跌不下去;乐观者也焦虑,成交额下降了不少,感觉没有增量资金进场!

如果我们也这么想,则说明我们那套判断体系已经不适合当下行情。因此,今天有必要梳理一下,本轮牛市的核心驱动力到底是什么?

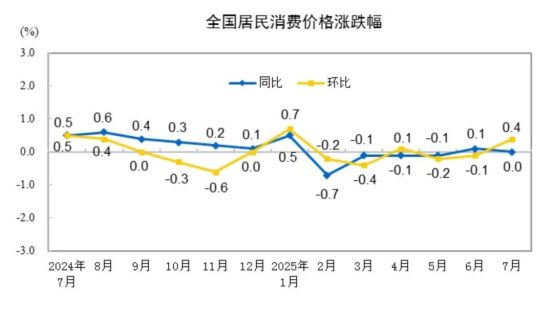

7 月 CPI 同比持平,超机构预期

国家统计局 8 月 9 日公布数据显示,2025 年 7 月份,CPI(全国居民消费价格) 同比持平,环比上涨 0.4%,环比数据连续两个月持续升势。

CPI 回暖的趋势并不意外,说明在促消费政策持续驱动下,正反馈正在显现。

同样,PPI(工业生产者出厂价格) 也出现了政策正反馈,虽然环比下降 0.2%,但降幅比上月收窄 0.2 个百分点,为 3 月份以来环比降幅首次收窄。PPI 依然下跌,主要源于季节性因素叠加国际贸易环境不确定性影响部分行业价格下降,环比收窄源于国内市场竞争秩序持续优化。

在小二看来,政策正在起效果,趋势一旦形成,就不会轻易改变,后续复苏仍将持续。

驱动力是基本面还是估值?

上面聊了一下基本面的东西,主要是代入今天的核心话题:牛市的核心驱动力到底是什么?是基本面还是估值?

语言辩论没意义,我们直接上数据,这里先上公式:

股价=业绩×估值。也就是说,股价的表现分为业绩贡献和估值贡献。

我们定义:谁的绝对值大,谁就是核心驱动力。当然也有共振和抵消。

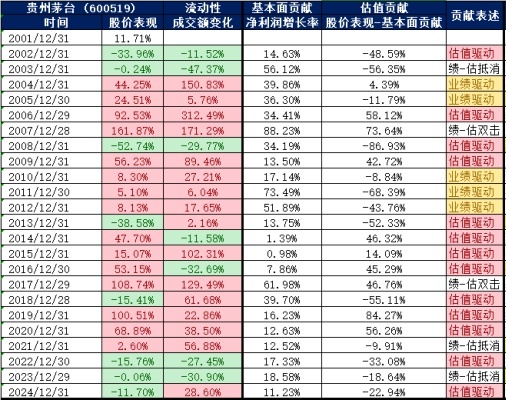

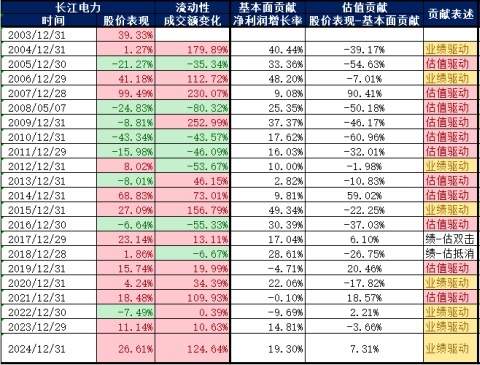

先来看两个价值标杆:贵州茅台和长江电力。说到这两家公司,大家的第一印象就是业绩排头兵及长牛股典范,股价的核心驱动力当然是业绩了,可事实真的是这样吗?

贵州茅台剔除上市第一年和今年,中间有 23 个年头,估值驱动占了 13 个年头,业绩驱动占了 5 个年头,业绩-估值相抵年份有 3 个,业绩-估值双击年份有 2 个。

长江电力剔除上市第一年和今年,中间有 21 个年头,估值驱动占 11 个年头,业绩驱动占了 8 个年头,相抵和双击各占 1 个年头。

由此看出,大家眼中的绩优股,背后的估值驱动发挥了更重要的作用。

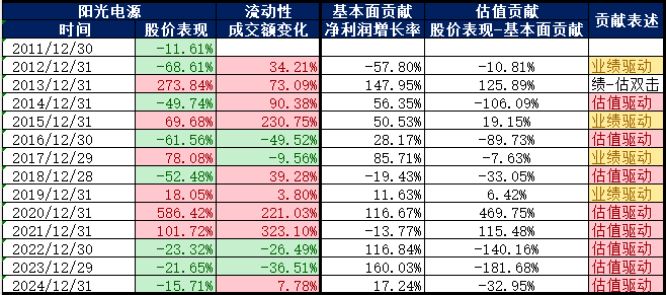

再来看弹性更大的科技股——阳光电源,也是估值驱动占多数。

我们再来看沪深 300,还是估值驱动占多数。

所以,A 股的核心驱动力,绝大部分由估值来提供。而且细心的投资者会发现,成交额大涨的年份往往是业绩-估值双击,或者估值驱动的一年。

因此,我们可以通过预判和观察流动性变化,来指导我们在牛市中的交易,而非技术指标和点位。

预判和观察流动性变化

1. 预判:流动性只会越来越好

全球流动性 「总阀门」——美联储。从目前的形势来看,降息动作虽迟但到,也就是说,未来流动性会越来越好,这里无需冗述。国内而言,看一个指标就行,即十年期国债收益率。

十年期国债收益率作为无风险利率参考标准,一直是股市定价的重要指标,目前该指标没有拐头的迹象,无风险利率也会继续维持在较低的水平。

因此,在可预见的未来,流动性只会越来越好,股市的增量资金也会越来越多。

2. 观察:月度成交额维持牛市水平

过去 5 年,在 A 股的上涨行情中,月度成交额呈现出显著差异。

2021 年 7-9 月,期间连续 49 个交易日成交额超 1 万亿元,平均成交额近 1.35 万亿元;

2024 年 10 月,当月 A 股累计成交额 36.26 万亿元,日均成交 2.01 万亿元;

2025 年 2 月,A 股市场合计成交 33.12 万亿元,日均成交额达 1.84 万亿元。

最近一个月,即 7 月 9 日至今,A 股日均成交额超过 1.68 万亿元。

毫无疑问,牛市正当时。

说完这些,我们脑子里应该有答案了:

第一,当下是牛市。

第二,未来还有更大流动性注入。

第三,以前震荡市的波段思路,可能并不适用于当下。

第四,需要更宏观的指标来指导交易,当前总市值/GDP 的值为 80.92%。

第五,阶段的止盈后,可以考虑在均线附近重新上车。本轮大盘就是在 20 日均线得到支撑,热门赛道创新药也是在 20 日均线附近出现反弹。

(小二哥)

本文内容仅供参考,不作为投资依据,据此入市,风险自担。

封面图片来源:图片来源:每日经济新闻 刘国梅 摄