不久前,广东省邮政管理局召开 「反内卷」 会议,核心主旨两个字:涨价。

会议三天后,广东省快递底价上调至 1.4 元/票,涨幅为 40%,并为防止 「低价倾销」 抢订单以及 「快递黄牛」 跨品牌套利,设置了 15 天的锁盘期,保证市场正常运转。

各品牌则纷纷借坡下驴,将单票底价涨至 1.4 元,单量领先的中通、圆通甚至开出了 1.46 元、1.43 元的高价 [3],由此带动快递板块全线飘红。

广东是继义乌之后快递业另一个宇宙中心。今年上半年,广东全省发出快递 234.3 亿件,差不多是全国 1/4 的比例。因此,广东快递的价格调整,也有着极其强烈的风向标意义。

短期而言,涨价确实能改善快递业残酷的竞争烈度,但快递公司价格战的阴霾,并没有随之散去。

连降五年

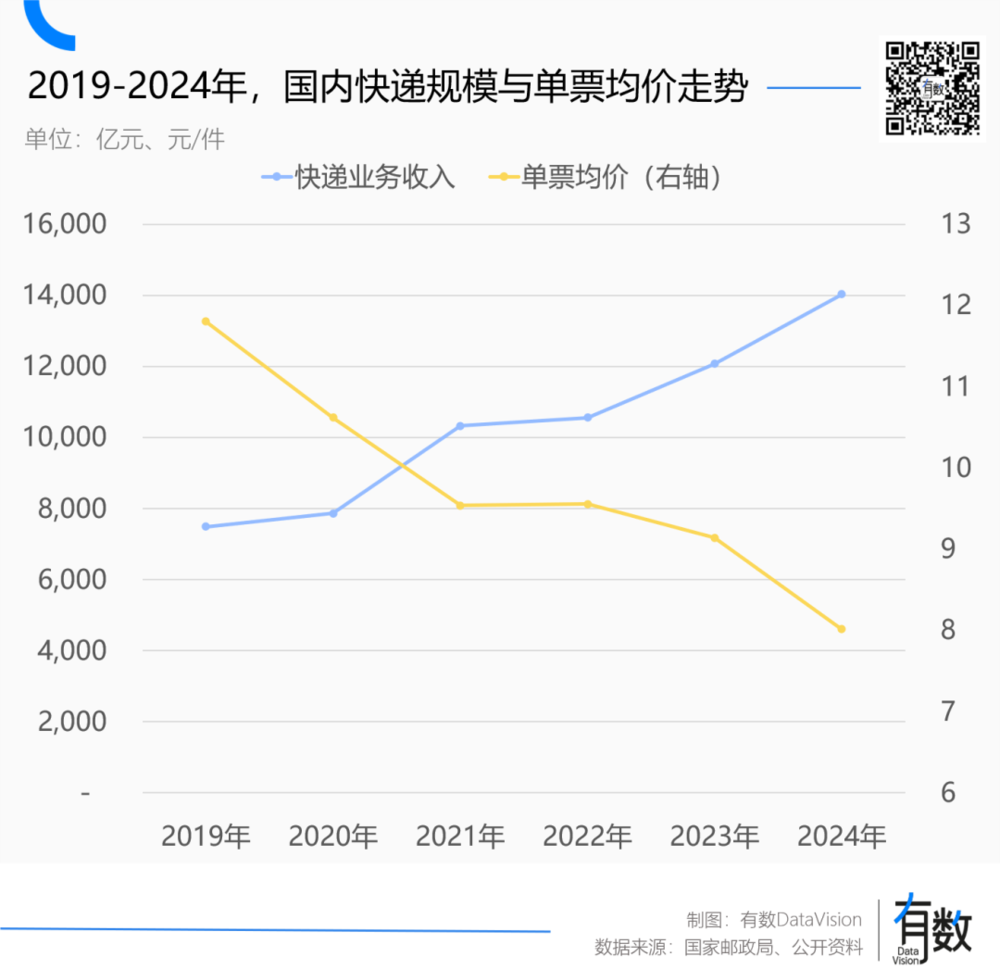

广东发文的大背景是快递价格持续走低的趋势,今年上半年,全国快递单票均价从 8.14 元降至 7.52 元,同比降幅为 7.7%。

分省份来看,全国无一幸免。其中光降幅超全国平均水平的省份就有 22 个,贵州省降幅 19.1% 登顶榜首,包邮区的浙江省降幅最低,为 1.1%。

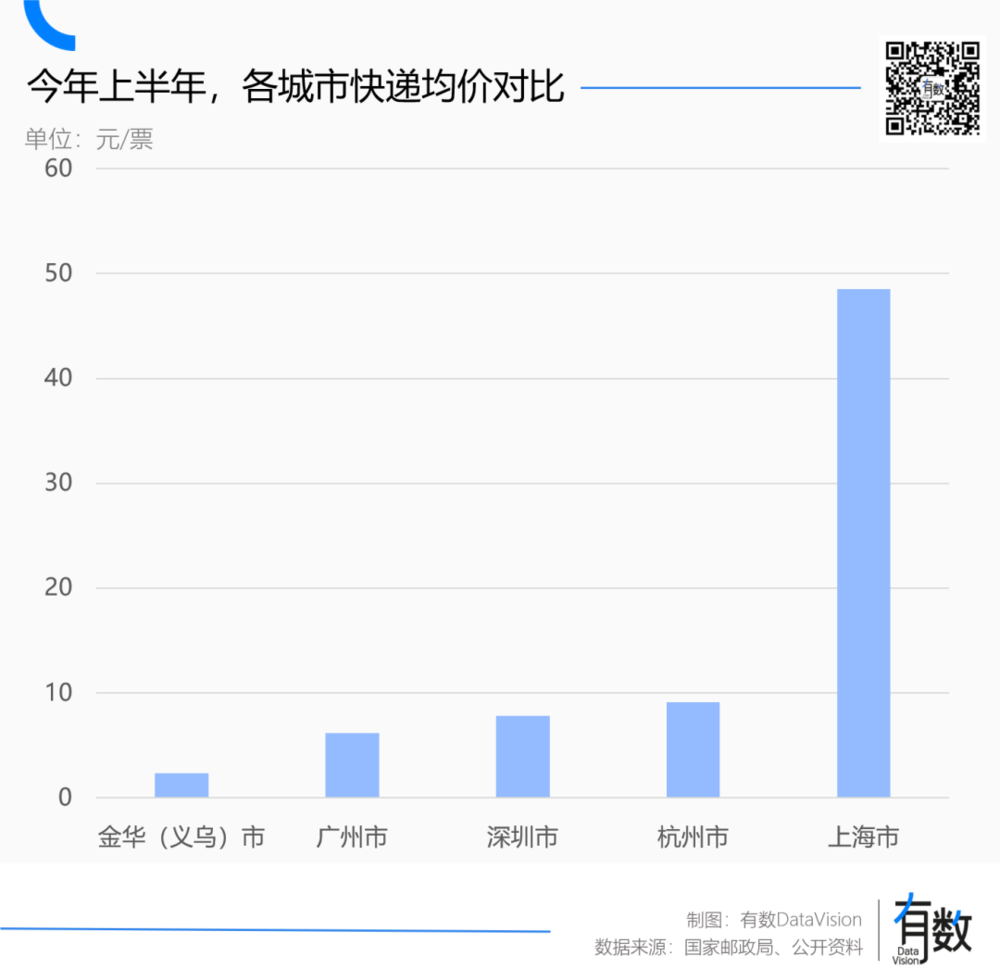

作为快递的宇宙中心,今年上半年,义乌发出快递 89.2 亿件,全国排名第一,对应收入 209.5 亿元,单票价格 2.35 元。

快递是一个典型的规模生意,只要单量稳定增长,成本必然被摊薄,最终导致单票均价的下降。

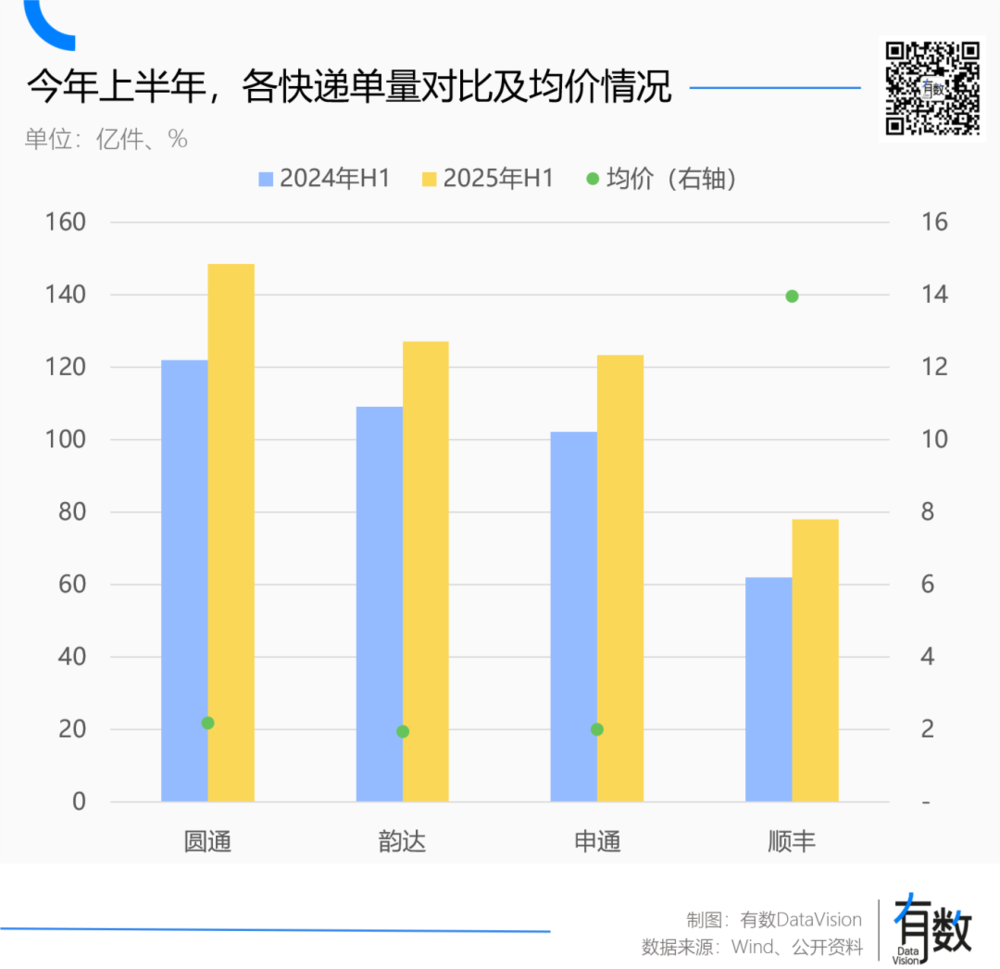

从快递公司的经营层面看,顺丰上半年单量 78.13 亿件,同比增长 26%,单票均价从 15.93 元降到了 13.97 元。

以电商件为主的 「三通一达一兔」,数字更加夸张。今年上半年,最晚入场的极兔单量也突破了百亿件,圆通则接近 150 亿件,日均配送 8200 万件。

反映到单票均价,四家公司都不到 2.2 元,其中韵达仅为 1.94 元,同比降幅为 8%。

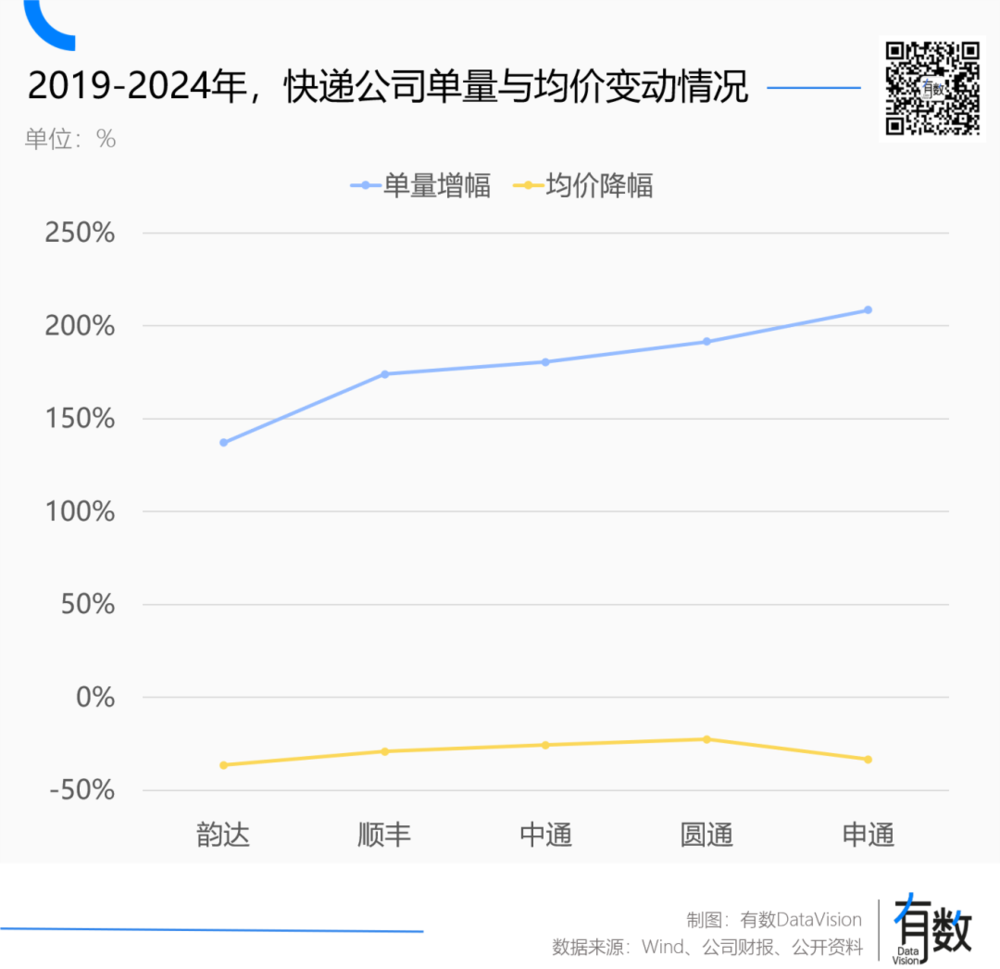

单量上涨、单价下滑的趋势,在快递业已经持续了五年。

国内的电商和快递业增长原本应该在 2018 年前后逐渐放缓,但拼多多的横空出世改变了原定计划。

2017~2019 年间,拼多多为快递行业贡献出三分之二的新增单量,无形中改变了行业格局。

国内快递单量与电商的订单增长高度绑定。过去五年,电商恰恰是竞争高度白热化的市场,拼多多崛起后,抖音和快手陆续进场,尽管阿里的市场份额被大量蚕食,但总体订单规模却在高速增长。

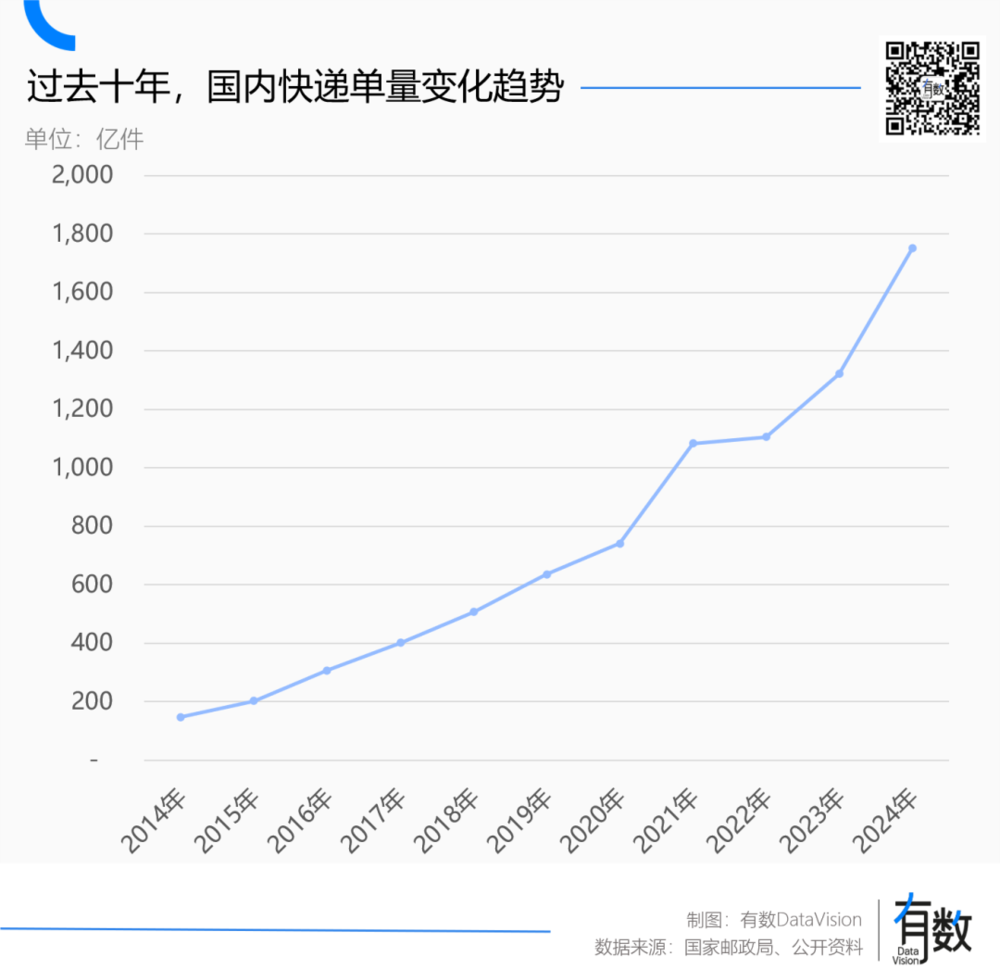

与之对应,快递单量除了疫情期间相对温和的上涨,过去五年,全国快递市场的增幅反而比 2018 年之前更加剧烈。

时至今日,快递市场规模超过 1.4 万亿,但五年时间里,单票均价整体下降了 32%。

2020 年,新生的极兔为快速起量,曾在义乌以低于 1 元的价格揽件,惊动了义乌邮管局:不得用远低于成本价格进行倾销。

但行政手段可以规范行业的恶性竞争手段,却难以改变市场层面单量增长、单价下跌的趋势。

目前来看,快递业低价竞争的影响因素并没有消失,价格战始终一触即发。

增长的诅咒

国内快递业长期身陷价格战重灾区,核心原因在于市场难以完成整合出清。

从海外的整合过程看,只要市场的主要参与者淘汰到只剩三家,快递公司就会心照不宣的停止价格战,形成相对稳定的竞争格局。

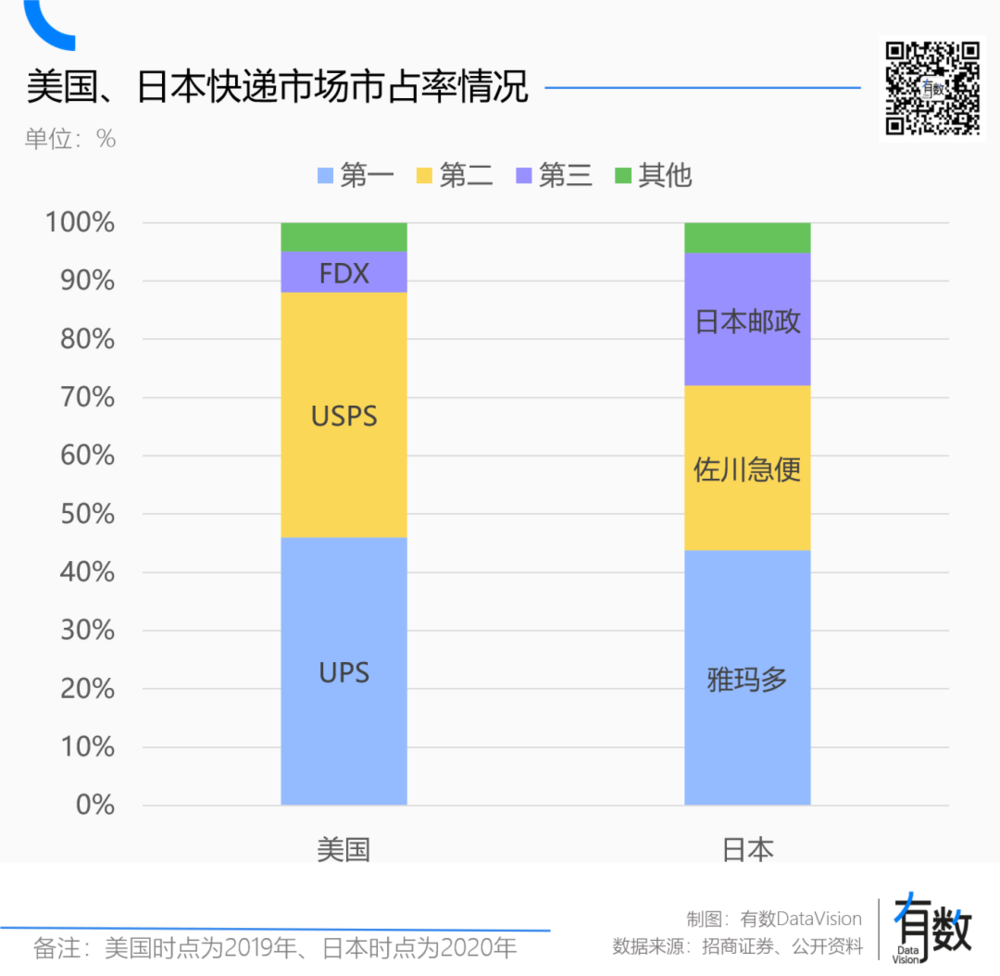

在美国,经历过 1992~1995 年的价格战,形成了 USPS、UPS 和 FedEx 两超一强的竞争格局,三足鼎立的格局形成后,单票收入开始稳定上涨 [4]。

日本也类似,雅玛多、佐川急便和日本邮政市占率高达 94.8%。以雅玛多作为对比,顺丰的单量是它的 4 倍,但净利润只比它多出 30%。

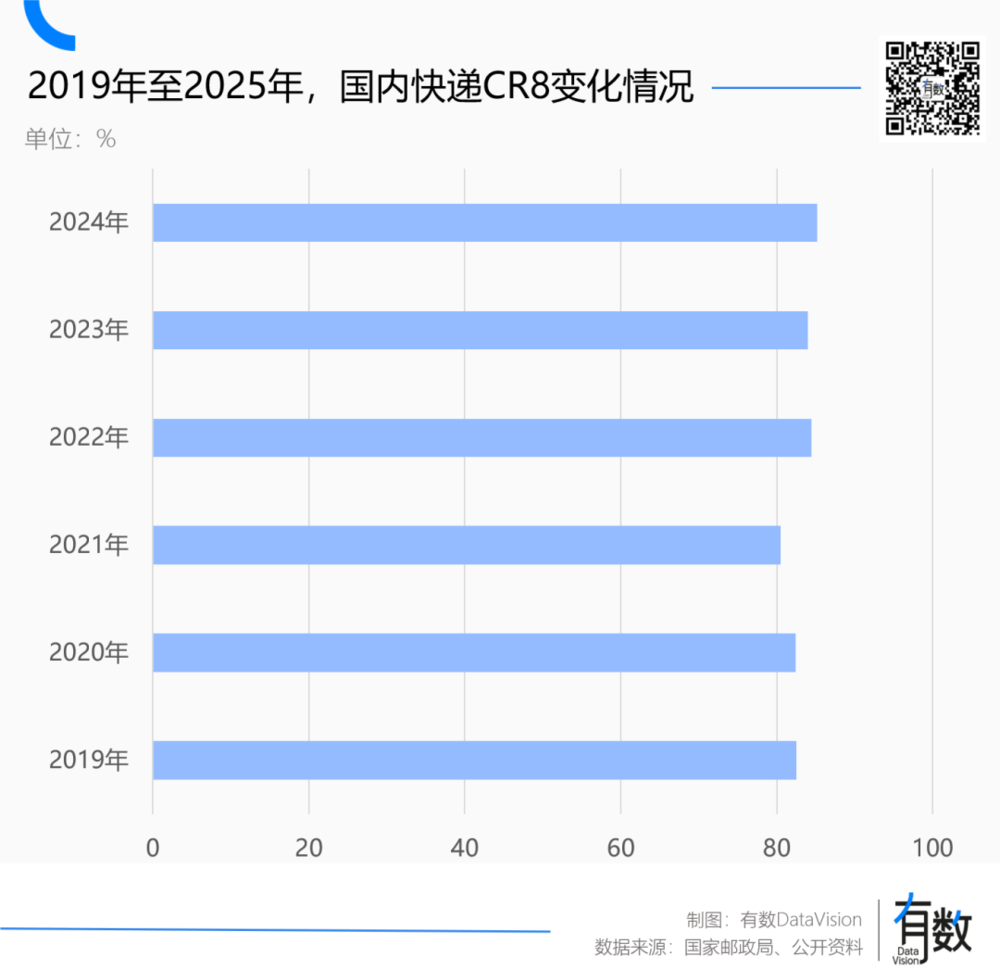

但过去十年里,国内快递市场一直难以形成相对稳定的竞争格局。2024 年,前八家快递公司合计占据 85.2% 的市场份额,相比五年前只增长了 2.7%。

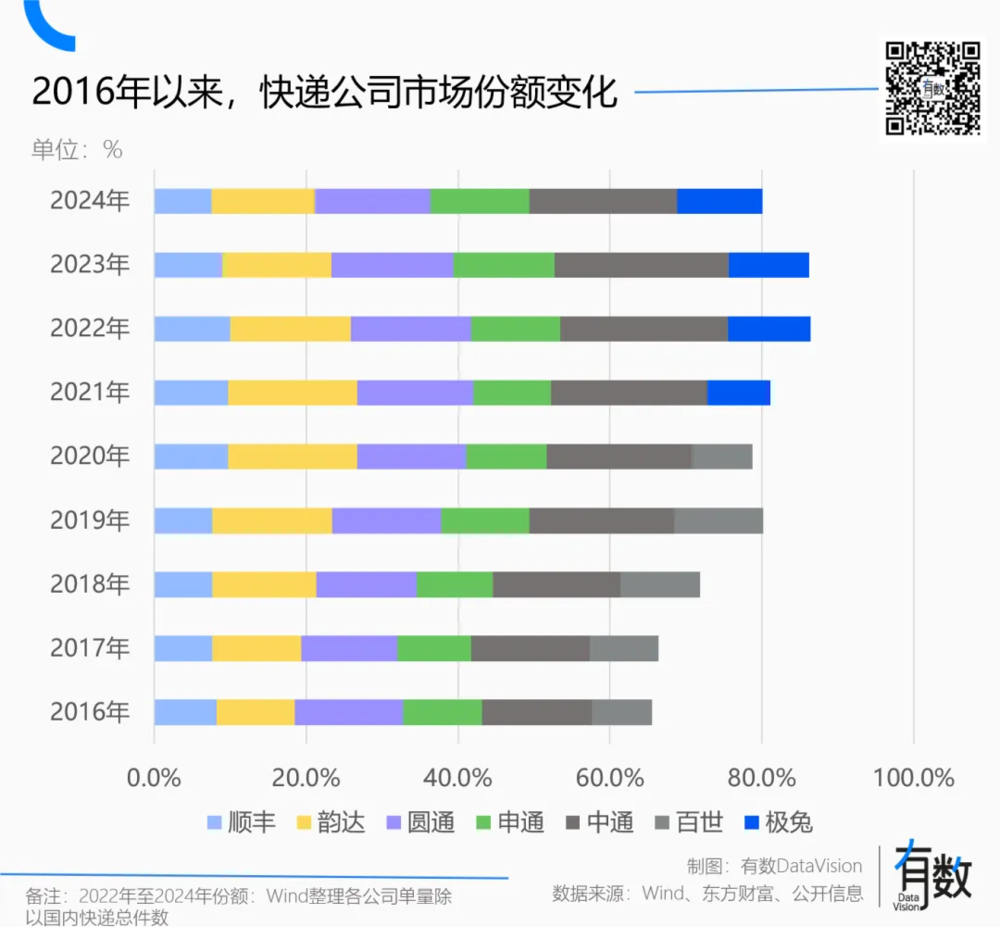

2019 年,「四通一达」 合计占据超过 80% 以上的电商件份额。这是快递业迄今最接近 「三足鼎立」 的一次,然而预想中的 「五进三」 最终变成了 「五进六」,竞争者不减反增。

原因在于,快递单量依然在高速的增长。

过去十年,国内快递单量增幅超过 10 倍,并且丝毫没有停下来的意思。2024 年,全国快递单量再创 1750.8 亿件的历史新高,同比增幅高达 21.5%[1]。

当下的宏观情况,还能保持双位数增长的行业,说实话不太多。考虑到快递并非什么新兴产业,便更让人叹为观止。

因此单纯看市场增速,快递依然是个投资回报率非常高的行业,也就无法阻止新增的投资涌入市场,加剧行业的竞争力烈度。

2019 年前后,通达系纷纷跨过日均 2000 万单的阈值,凡客的如风达、唯品会的品骏快递、以及国通、全峰、优速等中腰部快递纷纷退场,行业看似出清在即。

然而京东、顺丰分别成立 「众邮」、「丰网」 杀入电商件,极兔快速崛起,新增的投资取代了退场的参与者,快递公司的价格竞争并没有改善。

同时,快递又是个竞争手段极其单一的行业。毕竟 10 块钱的商品和 1000 块的商品都是送,送到大西北和送到江浙沪都是送,差异化空间有限,导致快递公司身陷锚定价格的规模游戏。

另一方面,快递业的订单几乎完全寄托于电商行业,而电商平台有足够的意愿和动力让快递公司进入同质化竞争,压缩自身的物流成本,又进一步加剧了价格竞争。

日美快递业的整合期,都伴随着市场增速的停滞甚至下滑。2007 年到 2017 年十年间,日本的快递包裹量只增长了 14%,中国增长了 4000%。同样周期内,美国人均快递量增长了 40%,中国增长了近 30 倍。

当市场的增长停滞,投资回报率低到一定程度,才能 「劝退」 潜在的投资。但在中国,这种情况一直没有出现。

因此,国内的快递公司虽然对价格战深恶痛绝,但心里想的都是让别人停止内卷,自己卷一波大的吃掉别人的份额,最终演变为军备竞赛式的产能扩张。

快递的规模和成本高度绑定。日均业务量不足 500 万票时,单个包裹运输成本大约在 1~2 元之间;业务量超过 2000 万票时,成本就能下降到 0.6~0.9 元之间。

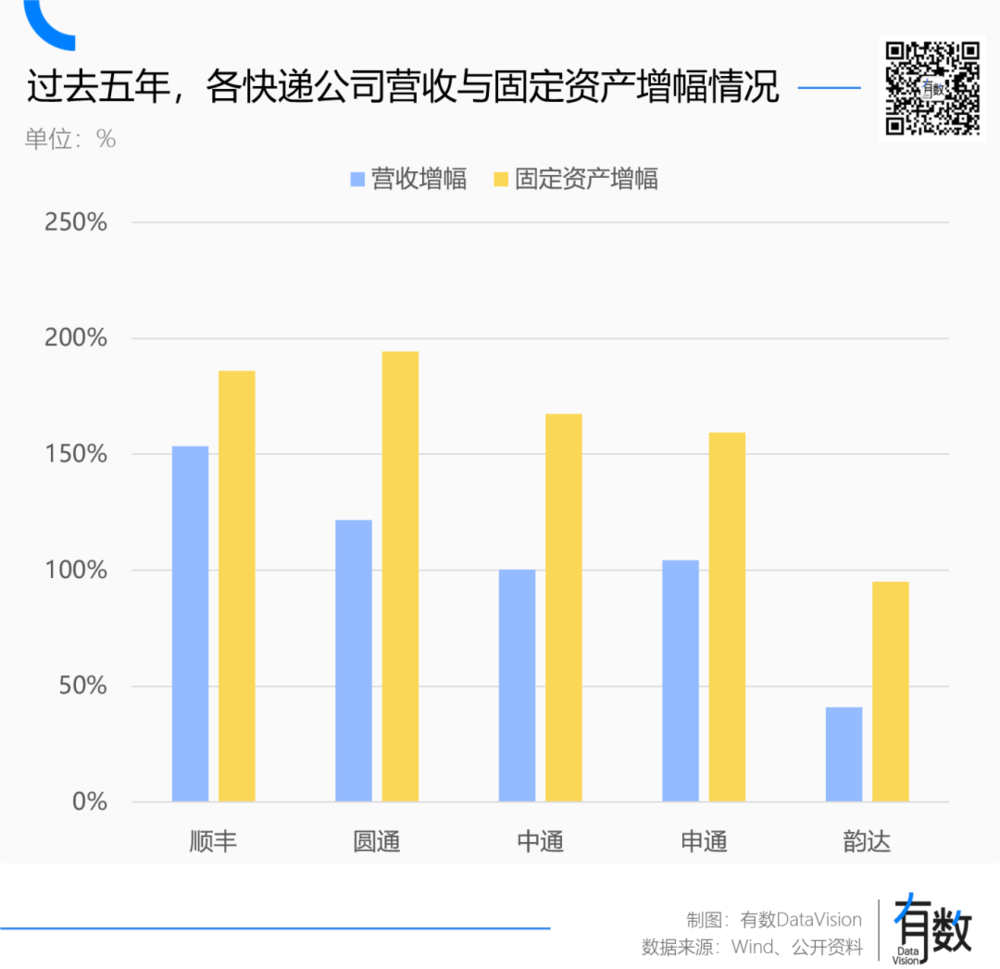

因此,各家快递公司实际上都在为价格战做准备,具体表现为固定资产增速始终快于营收规模增速。

作为 「通达系」 中的增速王,圆通营收规模从 2019 年的 312 亿元增长至 2024 年的 690 亿元,增幅为 122%,但同周期内,固定资产的增幅高达 194%。

快递公司的固定资产主要是转运中心、分拣设备、干线运输车辆等 「产能」。虽然大家嚷嚷着不能低价竞争,但每年高达 20% 的市场规模增速太过诱人,使得谁都停不下建更多转运中心、配更多运输车辆的脚步。

圆通之外的几家快递公司虽然营收增速不高,但固定资产的增长,都超过了营收的增长。

不仅是快递,大部分市场化行业的内卷就像二胎,只要预期的投资回报率足够高,什么政策都难以限制此起彼伏的价格战。当投资回报率低到一定程度,再怎么鼓励和倡议也是杯水车薪。

只要国内的快递单量还在高速增长,快递的价格战就不会停歇。

参考资料

[1] 历年邮政行业发展统计公报、国家邮政局

[2] 各快递公司财报

[3] 快递涨价冲击波: 广东发件价格不得低于 1.4 元,电商与快递业迎 「阵痛」 与新局,快递二当家

[4] 快递行业深度研究:略过当下,未来可期,招商证券

本文来自微信公众号:有数 DataVision,作者:严张攀,编辑:李墨天,责任编辑:严张攀