财联社 10 月 2 日讯 (记者 封其娟)寒武纪上市以来完成两轮定增,前后呈现 「一慢一快、一冷一热」 的鲜明对比:首轮定增历时 9 个月,募资总额从 26.5 亿元一降再降至 16.72 亿元;最新一轮定增历时不足 4 个月。更是打破常规,出现机构溢价抢筹的火热场景。

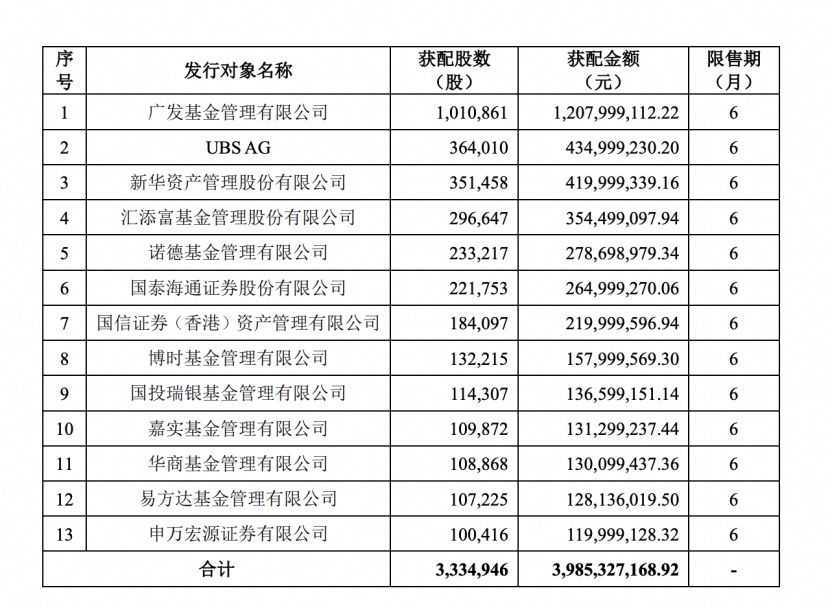

据国庆节前夕公告,寒武纪新一轮定增以每股 1195.02 元的价格发行了 333.49 万股,总募资 39.85 亿元,13 家机构最终获配股份。以最新收盘价 1325 元计算,获配机构已实现浮盈 10.88%。公告指出,发行价格与发行底价的比率为 110.51%,这 10.51% 的溢价率打破了定增市场上常见的 「折价拿股」 惯例,也在印证着此轮定增的抢手程度。

据公开数据,寒武纪此次 1195.02 元的发行价格,已远超迈为股份此前创下 645 元的 A 股定增发行价最高纪录。

即使是 「溢价拿股」,上述 13 家机构,也是从 156 名投资者的同台角逐中拿到配售额度。配售结果显示,8 家公募、2 家券商以及券商资管、保险资管、外资机构各 1 家,分别获配 211.32 万股、32.22 万股、18.41 万股、35.15 万股、36.4 万股,各自投入 22.66 亿元、3.85 亿元、2.2 亿元、4.2 亿元、4.35 亿元,在新一轮定增募资总额中分别占比 56.86%、9.66%、5.52%、10.54%、10.91%。

公募基金本轮定增的认购主力,获配比例超五成。同时,广发基金以 30.31% 的获配占比成为此轮定增最大单一认购方,也是唯一获配金额超 10 亿元的投资者。

无论是定增快速落地、机构溢价抢筹、重仓基金持续加码,无不体现着机构投资者更关注寒武纪长期价值的兑现,而非短期价差的套利。

寒武纪定增获机构溢价抢筹,公募获配超五成

在寒武纪本轮定增中,8 家公募合计获配 211.32 万股,总投入 22.66 亿元,拿下超五成募资占比。具体来看,广发基金、汇添富、诺德基金、博时基金、国投瑞银、嘉实基金、华商基金、易方达分别投入 12.08 亿元、3.54 亿元、2.79 亿元、1.58 亿元、1.37 亿元、1.31 亿元、1.3 亿元、1.28 亿元,依次获配 101.09 万股、29.66 万股、23.32 万股、13.22 万股、11.43 万股、10.99 万股、10.89 万股、10.72 万股。

同时,2 家券商合计获配 32.22 万股,总投入 3.85 亿元,占本轮募资总额的 9.66%。具体来看,国泰海通、申万宏源分别投入 2.65 亿元、1.2 亿元,依次获配 22.18 万股、10.04 万股。

相比券商,外资机构、保险资管、中资在港机构的获配份额更多。UBS AG、新华资产、国信证券 (香港) 资管分别获配 36.4 万股、35.15 万股、18.41 万股,投入资金分别为 4.35 亿元、4.2 亿元、2.2 亿元。一般来说,外资、险资低换手,倾向于长期持有。

本次定增完成后,寒武纪前十名股东名单及排序保持不变,持股均被稀释,合计持股比例由 64.90% 降至 64.39%。

寒武纪这轮定增颇受机构及牛散追捧。发行工作启动后,就有 21 名新增投资者经核查后被补充纳入认购名单,其中包括泉果基金、上市公司精工钢构、央企投资平台中电科投以及郭伟松、陈学赓、叶树昌、益一新等多位牛散。

9 月 22 日,公司向 159 名投资者发出认购邀请书,受邀投资者包括:发行人前 20 名非关联股东 (剔除关联方,未去重)、44 家基金公司、11 家证券公司、17 家保险机构、67 家其他类型投资者。最终收到 26 名认购对象的有效申购材料,有效报价区间为 1081.50-1348.08 元/股,首尾价差超 20%。

这 26 家机构包括 14 家公募、4 家私募、3 家保险资管、2 家券商以及券商资管、券商香港全资子公司、外资机构各 1 家。除了最终获配股份的机构,融通基金、睿远基金、富国基金、国泰基金、泉果基金、财通基金,2 家知名私募上海汐泰投资、北京源峰基金,2 家保险资管泰康资产、华泰资产均位列名单中。

据公告披露,国泰海通、广发基金、博时基金、国信证券 (香港) 资管、新华资产、华商基金、UBS AG、汇添富等众多机构的申报价格,比 1195.02 元的最终发行价格还高。

因参与申购的机构数量多、出价意愿强,寒武纪本轮定增的发行价格出现了 10.51% 的溢价率。通常而言,基于锁定期和流动性补偿,多数定增项目最终价格会较底价折让 10-20%,以吸引机构参与。投资者愿意支付溢价,本质上是对寒武纪长期投资价值的认可。

重仓基金持续加码、郑巍山、傅鹏博也加仓

Choice 数据显示,截至今年年中,151 家公募机构旗下共计 1313 只公募产品持仓寒武纪,总持股 8877.49 万股,较一季度末减少 840.26 万股。有意思的是,截至今年年中,80 家公募机构旗下 399 只公募产品重仓寒武纪,总持股 6315.12 万股,较一季度末增 481.69 万股。

较一季度末,公募对寒武纪的整体持仓收缩,重仓基金二季度还在逆势加码。这意味着,资金和信心正在从多数机构向少数坚定看好的核心机构集中。

截至年中,重仓寒武纪前五名的产品均为 ETF。其中,华夏上证科创板 50ETF、易方达上证科创板 50ETF、嘉实上证科创板芯片 ETF 分别持股 1137.56 万股、864.34 万股、443.34 万股,在各家对寒武纪的重仓总持股中分别占比 68.35%、71.52%、89.22%,成为配置寒武纪的核心力量。

同期重仓寒武纪最多的主动权益产品是郑巍山旗下银河创新成长,持股 215 万股,在银河基金重仓该股的总持股中占比 89.99%。较一季度末,主动权益类产品中,增持最多的也是银河创新成长,增持 22 万股。

中报显示,郑巍山下半年仍然会延续科技领域的投资,看好 AI 带来的新需求以及半导体产业周期的复苏,对国产化前景继续持乐观态度。

紧随其后的,依次为傅鹏博旗下睿远成长价值、黄兴亮旗下万家行业优选 (LOF)、孙权旗下富国新兴产业 A/B、胡宜斌旗下华安媒体互联网,分别持有寒武纪 130.08 万股、100 万股、94.23 万股、50.86 万股,其余重仓产品持股均不足 50 万股。这其中,华安媒体互联网、睿远成长价值二季度分别增持该股 16.84 万股、7.88 万股。

寒武纪定增境遇转变:从 「亏损王」 到 AI 芯片龙头

回溯来看,寒武纪两轮定增的境遇转变,本质是国产 AI 芯片赛道从概念到价值的缩影。彼时,寒武纪头顶的光环是 「AI 芯片第一股」,与首轮定增阶段的惨淡业绩、多年亏损相比,寒武纪 2025 年上半年实现营收 28.8 亿元,同比大增 4347.8%,扭亏为盈。

机构愿意溢价抢筹,或许不仅基于寒武纪的现有优势,更是因为寒武纪 39.85 亿元募资投向具备战略针对性,精准锚定 AI 芯片竞争的核心痛点,旨在实现以硬件突破为核心,以软件生态为壁垒,以现金流为保障。具体来看,寒武纪计划将 20.54 亿元、14.52 亿元、4.79 亿元,分别投向面向大模型的芯片平台项目、面向大模型的软件平台项目、补充流动资金。

有业内人士指出,AI 芯片的核心价值绝非孤立的硬件性能,而是硬件算力+软件工具链+开发者生态的协同能力。英伟达的核心壁垒并非仅 A100/H100 芯片,更在于其配套的 CUDA 软件生态。

据 9 月研报,国泰海通将寒武纪的目标价上调至 1674 元,并指出公司是 AI 加速卡稀缺标的,可比公司主要集中在图像 GPU 或者 CPU 大芯片,随着 AI 需求的持续爆发,可考虑一定的估值溢价。

国泰海通提及,寒武纪持续推进产品迭代,7nm 先进工艺加持,依托智能芯片及加速卡,全面覆盖 AI 核心场景。产品线包括思元系列智能芯片及板卡、玄思系列智能整机,广泛应用于数据中心和云服务器场景,提供高计算密度与高能效支持;同时已构建覆盖云端、边缘端、终端的全栈产品体系,满足多样化的 AI 训练与推理需求。另外,公司已掌握 7nm 先进工艺下的物理设计技术,并已应用于思元 100、思元 220、思元 270、思元 290、思元 370 等多款核心芯片。

广发证券也指出,寒武纪的思元系列芯片是少有的得到互联网厂商认可和规模化采购的产品。无论从客户结构还是当前的商业化落地规模,寒武纪在国产 AI 芯片行业具有差异化优势。

但同时,广发证券也给出了多项风险提示:供应链完善节奏的不确定性,国产 AI 芯片产品迭代和落地加剧行业竞争,国产 AI 芯片产业链自主可控建设节奏的不确定性,以互联网公司为代表的商业客户国产化提升需求节奏的不确定性。