财联社 9 月 13 日讯 (记者 闫军)在公募销售费率改革征求意见的当下,公募销售保有规模数据尤为引发市场关注。

9 月 12 日晚间,中基协披露了 2025 年上半年基金销售机构公募基金保有规模数据。

不浪费好行情,公募基金规模迭创新高,截至 2025 年 7 月底,我国境内公募基金资产净值规模达 35.08 万亿元,首次突破 35 万亿元大关,并连续第十次刷新历史峰值。在这一背景下,销售机构交出销售保有规模的中考成绩单,特点如下:

一是百强机构销售保有规模持续增加。百家销售机构合计销售非货规模突破 10 万亿,达到 10.188 万亿,较 2024 年底 9.54 万亿增加了 6513 亿元,环比增长 6.8%。

二是强者恒强,头部销售保有规模占比再度提升。以蚂蚁基金、招商银行两巨头为例,尤其是招行,在非货保有规模占比上均有提升。截至 2025 年上半年,蚂蚁非货保有 1.57 万亿,占比 15.39%,较 2024 年底提升 0.14 个百分点;招商银行非货首次突破万亿,为 1.042 万亿,占比 10.23%,较 2024 年提升 0.5 个百分点。

三加银行权益基金大卖,尤其是指数产品。市场反弹带来的权益基金的销售旺季,蚂蚁基金股票指数销售规模大增 22%。银行方面,农业银行半年环比上涨近 1.7 倍,兴业银行环比大涨近 1 倍,中信银行、平安银行、浦发银行涨幅明显。

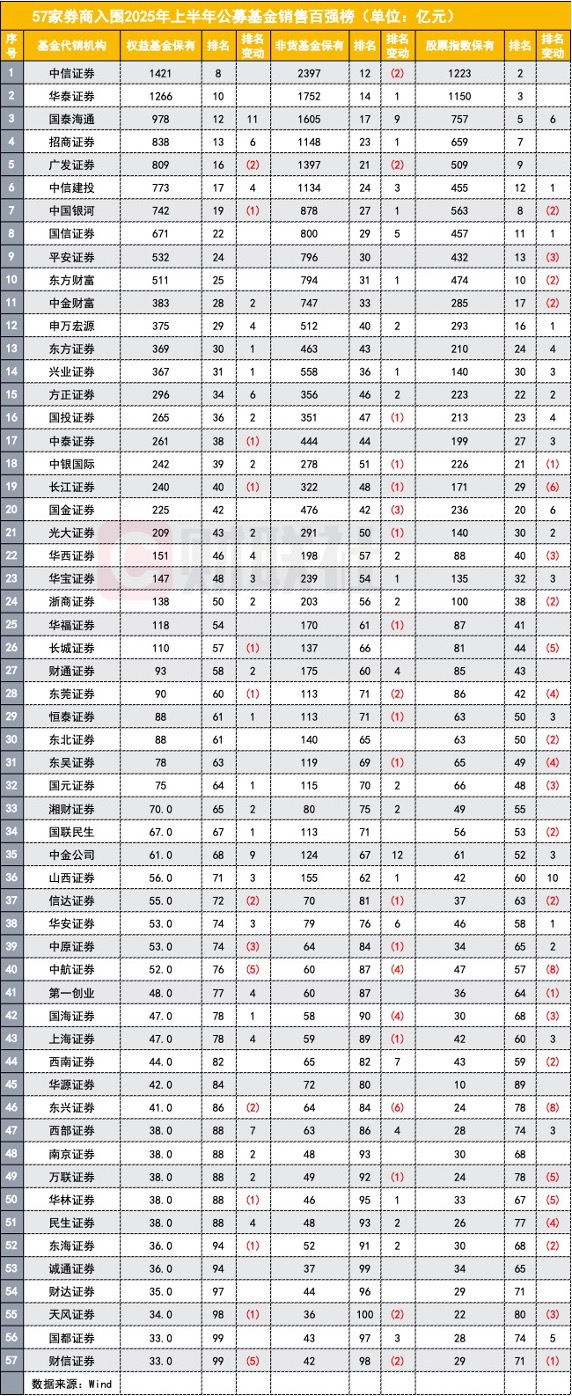

四是销售结构上,银行、券商各有突破。券商在非货保有上进步明显,占比从 2024 年底的 18.14% 提升至 20.36%;银行在股票型指数销售上占比提升,从 2024 年底的 11.29% 跃升至 13.71%。从券商来看,权益类百强榜中有中信与华泰两券商排名跻身前十,57 家券商进入百强榜。

2025 年上半年销售机构销售保有前 50 强 (图)

特点一:百家销售机构保有规模首破 10 万亿,多家机构刷新历史指标

2025 年 A 股市场受到关税摩擦影响走出深 「V」 行情,核心指数不同程度上涨,其中,中证 2000 领涨,涨幅达 15.24%,科创 100 上涨 13.55%,创业板综上涨 8.78%,沪指也有 2.76% 的上涨。在此背景下,权益市场销售回暖企稳。

销售规模直观印证了资金入市的热情,2025 年上半年前百名机构销售非货保有规模达到 10.188 万亿元,首次突破 10 万亿,较 2024 年底环比增长 6.8%。

从单个机构的微观角度来看,各家也在刷新着自身的纪录。

蚂蚁基金、招商银行销售均有新突破,基金非货基金保有突破 1.5 万亿元,达到 1.57 万亿,半年环比增长 8%;招商银行非货保有突破万亿,半年环比增长 10%。

在权益基金销售方面,中国人寿保险迈上千亿门槛,最新销售规模为 1114 亿元,较半年前增加了 163 亿元;在非货销售上,千亿规模保有机构从 2024 年底的 22 家增至 26 家,国泰海通因合并销售数据后,跻身千亿销售俱乐部,排名也从 2024 年的 26 名上升至 17 名,此外,招商证券、中信建投证券以及浦发银行非货销售新晋超过千亿元。

特点二:蚂蚁、招行两巨头优势持续扩大,两券商保持前十

从非货数据来看,真正的销售之争或进入蚂蚁、招商的 「二巨头」 时代,两家机构进入全面断档领先阶段。

先来看蚂蚁基金,2024 年上半年,蚂蚁基金在权益基金保有规模上首次超越招商银行,随后市场份额持续扩大。2025 年上半年权益基金保有规模 8229 亿元,占比 16.05%,也是唯一一家双位数占比的机构,股票指数保有规模 3910 亿元,占比 20.09 亿元;非货保有规模 1.57 万亿元,占比 15.39 亿元。不仅占比高,蚂蚁基金的保有占比仍在提升。不难看出,蚂蚁基金今年发力指增产品、固收+产品,对增量均有贡献。

招商银行在今年上半年公募销售规模狂奔,今年上半年非货保有规模达到 1.04 万亿元,占比 10.23%,权益公募基金保有规模 4920 亿元,占比近 10%。

招商银行在 2025 年半年报中表示,今年上半年代理基金手续费及佣金收入为 24.38 亿元,同比增长 14.35%。基金销售方面,招商银行加强了对市场趋势和政策引导的研判,以提升投资者的产品持有体验。招商银行与公募定制 「长盈计划」「启明星计划」 成为招商严选的新一代代名词。

值得注意的是,2025 年上半年销售机构权益基金规模保有前十排名与 2024 年底并无变化,蚂蚁、招商之外,天天基金以 3496 元排名第三,随后是工商银行、建设银行、中国银行、交通银行、中信证券、农业银行以及华泰证券。

天天基金依然稳居权益保有规模第三,但是从增量来看,在前十名中增量最少,上半年仅增加了 3 亿元。

值得注意的是,中国人寿同样稳居第 11 名,销售权益基金规模保有也首次突破千亿元,从格局上来看,今年上半年无一机构能够挑战 TOP11,合并后保有规模的国泰海通非货名次上升 11 位,位于行业 12。

特点三:银行系发力股票指数基金,券商占半壁江山

指数类产品正在通过银行渠道飞入寻常百姓家。

从 2025 年上半年百强销售机构来看,商业银行在股票指数保有规模上取得了长足的进步,保有规模 2667 亿元,较 2024 年底的 1923 亿元增长 37.9%,更是较 2024 年中报翻倍,商业银行占比规模从 11.29% 提升至 13.71%。

在监管大力发展指数基金的导向之下,ETF 等工具型产品成为较好把握风格轮动的利器,渠道的 ETF 场外联接、指数基金成为不少银行渠道的投资选择,这也符合今年公募基金在权益方面的整体发展趋势,即被动产品规模持续增加,而主动权益基金则相对平缓。

股票指数基金方面,券商以 55.2% 的保有规模暂时无其他力量可匹敌。

在股票指数基金的绝对增量上,有 17 家机构销售保有规模超过 50 亿元,蚂蚁基金以 709 亿元规模遥遥领先,国泰海通增加了 350 亿,招商银行、中信证券、农业银行、招商证券增加超百亿。

在股票指数基金排名增加上,百强榜中有 5 家机构排名变动超过 10 个名次,其中四家为银行,光大银行上半年销售股票指数保有上升了 19 个名次,农业银行、兴业银行、邮储银行则分别上升了 16、15 以及 10 个名次。

此外,山西证券是唯一一家在股票指数基金销售保有前进 10 名的券商。

特点四:57 家券商进入百强榜,权益类保有规模成加分项

随着 ETF 新发与持营的增加,券商在销售权益基金上游刃有余。

2025 年上半年,销售百强榜中,权益基金保有规模增长超 50 亿的机构中,有 6 家券商,国泰海通增加 430 亿元,中信建投、招商证券分别增加 159 亿元、139 亿元,国信证券增长也超百亿,达 115 亿元。此外,中信证券、华泰证券增长同样明显。

上半年的权益类百强榜单中,券商的变化仍然引人关注。总体来看,共 57 家进入百强榜。仅从券商排名来看,前十分别为中信、华泰、国泰海通、招商、广发、中信建投、银河、国信、平安、东方财富证券。

其中提排进步较大的分别为:合并后的国泰海通进步 11 名,中金公司 (9 位)、西部证券 (7 位)、招商证券 (6 位)、方正证券 (6 位) 均提升了 6 个席位以上,中信建投、申万宏源、华西证券、第一创业、上海证券、民生证券则分别提升 4 位。

排名整体波动不大,其中中航证券和财信证券今年上半年权益类基金销售保有排名下降 5 个席位,中原证券退步了 3 名,广发证券、信达证券、东兴证券下滑 2 个名次。

值得注意的是,8 月 27 日,证监会最新修订实施的 《证券公司分类评价规定》,增设自营投资权益类资产、基金投顾与权益类基金销售保有规模、权益类资管产品管理规模等专项指标,鼓励证券公司在引入中长期资金、服务居民财富管理等领域加力发展、特色化发展,优化自营投资结构,提升投资者服务能力。

权益类基金销售保有规模纳入分类评价体系,并进一步列入加分项,「权益类基金销售保有规模增量」,上一年度增量位于行业前 10 名加 1 分、前 20 名加 0.5 分。2025 年上半年权益类基金保有来看,有望加分格局一目了然。