【文章来源:天天财富】

2025 年 9 月 18 日,美联储年内首次降息落地。

既拥有全球估值性价比,又拥有汇聚全球资金的场子,港股无疑成为当下核心重视的市场。那么,港股能否由此再上台阶?

(一) 美联储降息,对于港股市场的传导逻辑

01

从历史表现来看,美联储开启降息周期后,港股往往较为受益

复盘上个世纪 90 年代以来,7 次美联储降息周期里港股市场的表现。会发现 2 个特点:

一是,每一次降息周期开启,港股表现相对不错,但持续时间和行情高度有差异。1995 年、1998 年持续时间相对较长,2001 年持续时间相对较短。

二是,美联储降息周期里,港股市场中的科技股受益更明显。2019 年、2020 年、2024 年均是如此。

02

从传导的逻辑来看,主要在于 3 方面

美联储开启降息与港股市场表现的传导路径,主要体现为 3 方面:

一是,港股市场外资占比较高,美联储降息提供了一个外部宽松的环境,为全球资金再配置提供了基础。

二是,当美联储进入降息周期,经济增长预期优势的天平开始向国内倾斜。

三是,行情的持续性取决于港股资产的吸引力,即整体经济修复弹性或产业趋势高度。

03

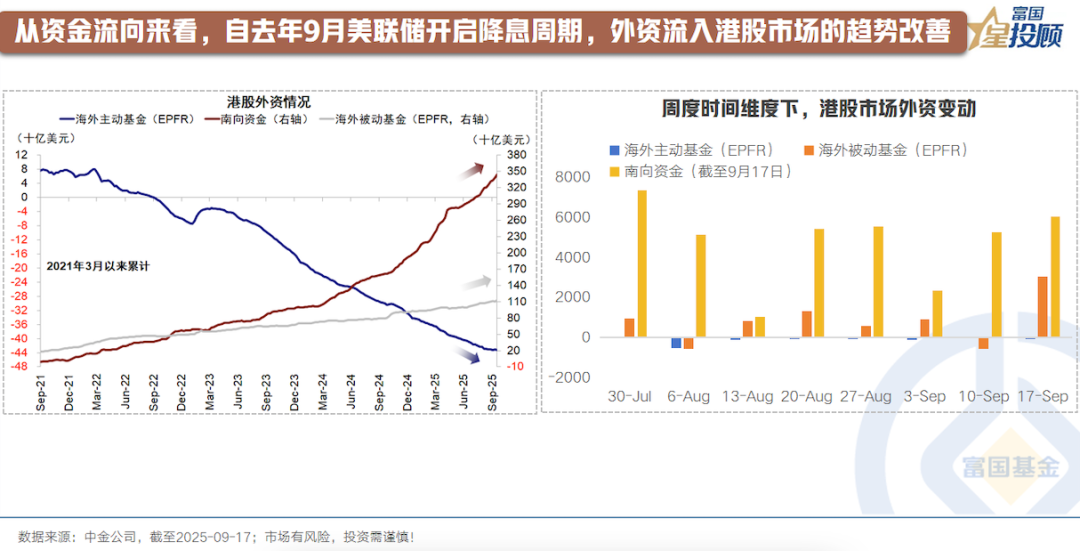

从资金流向来看,自去年 9 月美联储开启降息周期,外资流入港股市场的趋势改善

观测外资流入港股的情况,可以发现,自从去年 9 月以来,海外被动基金流入港股的态势得到明显的改善,但还没恢复到历史高峰期。此外,近期海外主动型基金虽未像被动基金那样明显转向,但 9 月以来也在蓄势筑底。

(二) 如何看待港股当前的估值?

04

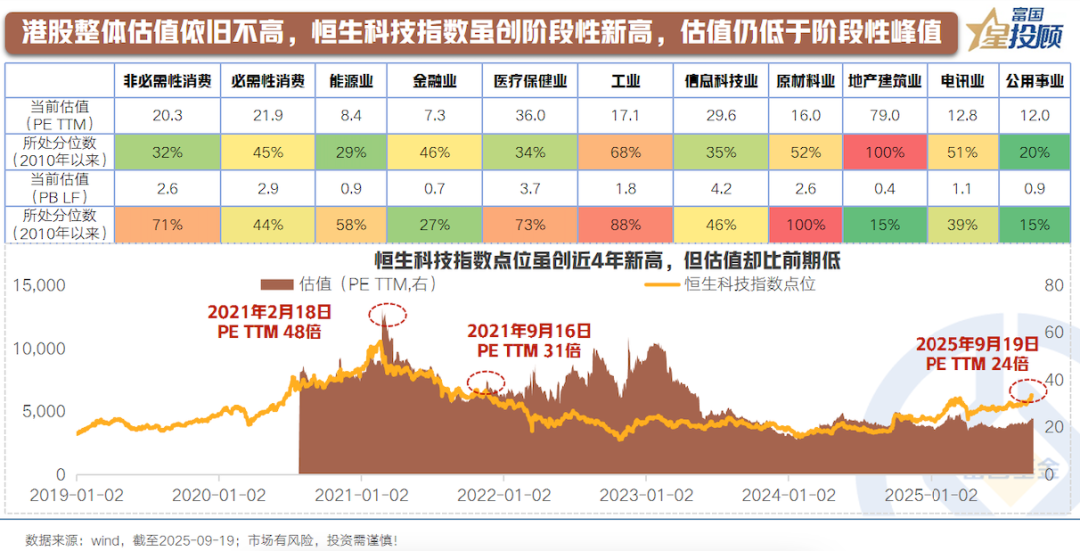

港股整体估值依旧不高,恒生科技指数估值也远未回到历史巅峰

可以看到,下图 11 个恒生综合行业指数里,7 个行业指数估值分位数依旧处于 50% 下方,地产建筑业因为盈利下行而被动推高估值。因此,港股整体估值依旧不高。

结构里有一定分化,近期恒生科技指数点位创下近 4 年阶段性新高,但估值仍低于阶段性峰值。相比 2021 年 9 月 6233 点的收盘价,31 倍的估值。当下是 6294 点的收盘价,24 倍的估值。

因此,应该以动态的盈利视角审视估值。当前 AI 产业趋势提振了远期的盈利预期,也有望为估值提供进一步的支撑和期待。

05

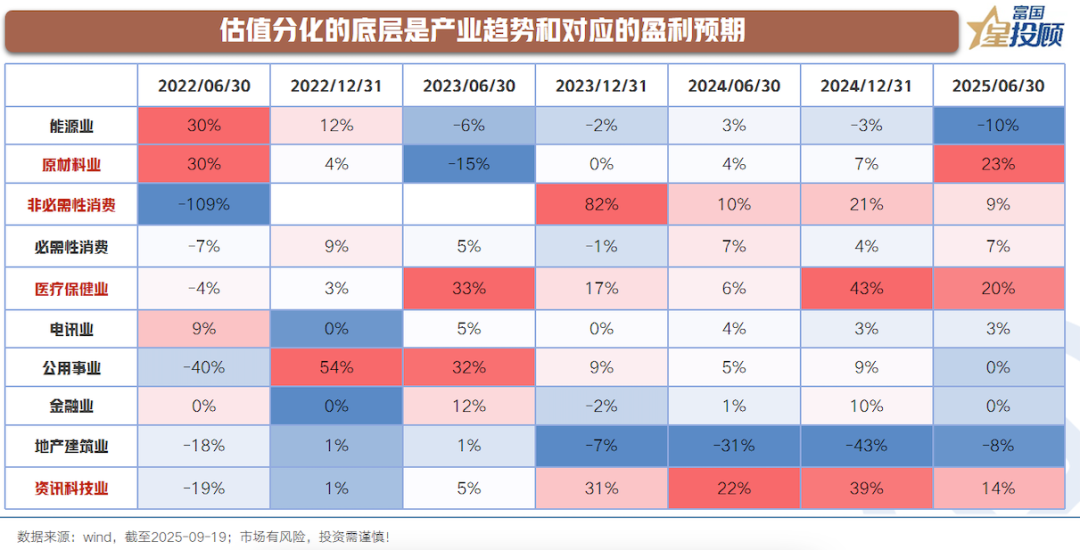

估值分化的底层是产业趋势和对应的盈利预期

尽管整体估值不高,分化也未特别极致。但依旧可以看到,在港股市场内部,市场交易的是景气趋势以及对应的初期盈利变化。

创新药、AI、新消费这些热点题材的底层,确实可以看到盈利的相对优势。换句话说,热点板块的上涨不仅仅是故事,还有叙事基础。

06

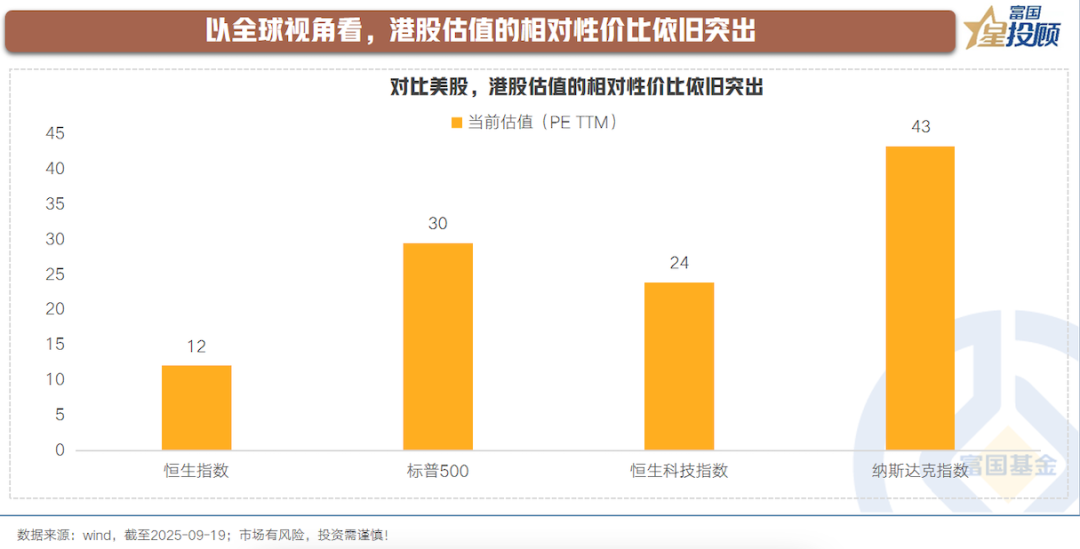

以全球视角看,港股估值的相对性价比依旧突出

当前恒生指数、恒生科技指数估值分别为 12 倍、24 倍,相比 30 倍的标普 500 指数、43 倍的纳斯达克指数,估值性价比在全球资金的眼里突出。

(三) 结构上,行业配置机会在哪里?

07

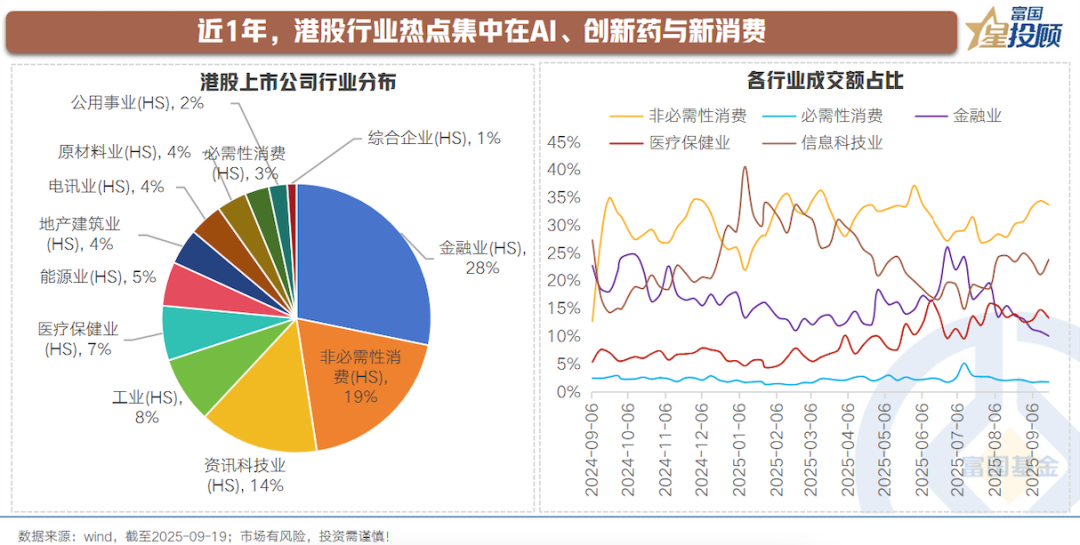

近 1 年,港股行业热点集中在 AI、创新药与新消费

一方面,从港股上市公司的行业分布来看,新消费、创新药、互联网公司,是港股市场优质独特的行业。

另一方面,这些行业碰上了产业趋势的加持,AI 浪潮、创新药出海、新消费崛起,由此带来了港股市场的交易热点。

08

关注点 1:重视港股互联网的 3 个理由

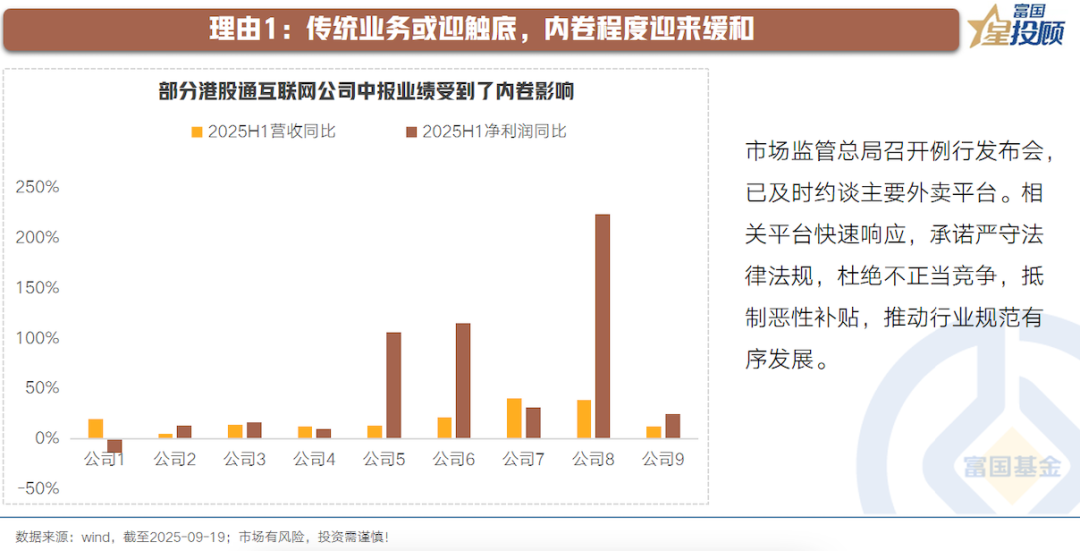

理由 1:传统业务或迎触底,内卷程度迎来缓和

对互联网平台公司而言,传统业务呈现触底改善的迹象。今年,一些互联网龙头公司围绕外卖领域展开了激烈的补贴竞争,并在一定程度上影响了当期利润。9 月初,市场监管总局已及时约谈主要外卖平台,相关平台快速响应,集体发声,承诺严守法律法规,杜绝不正当竞争,抵制恶性补贴,推动行业规范有序发展。

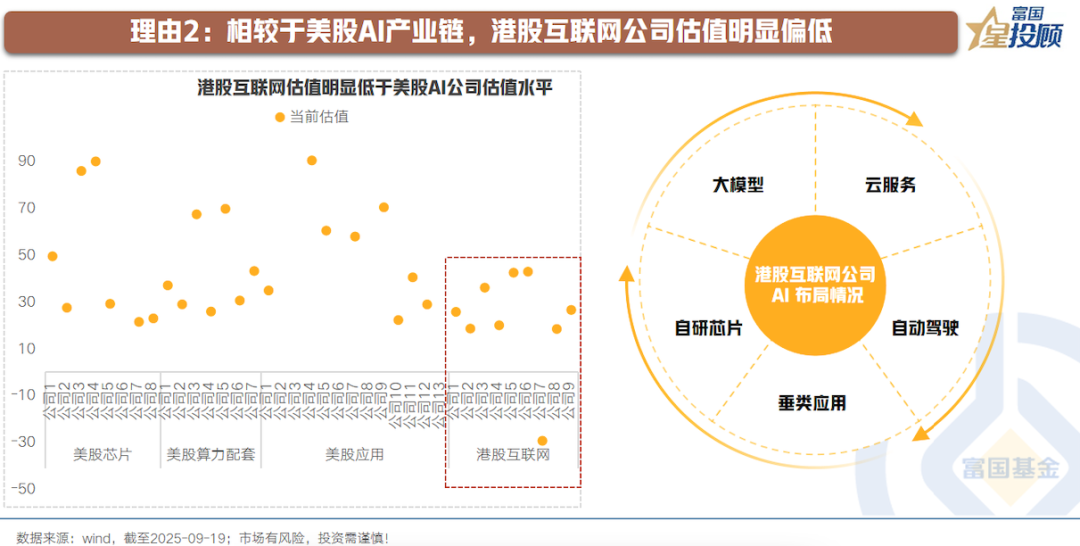

理由 2:相较于美股 AI 产业链,港股互联网公司估值明显偏低

对比美股 AI 产业链里的公司,特别是应用侧,港股互联网公司的估值明显更低。

当然,从背后原因来看,美股市场硬件入口集中决定其应用市场高度统一,从而快速推动 AI 技术商业化,形成了研发投入、商业应用和市场估值相互强化的正向循环。

对于目前的港股互联网公司而言,AI 应用对整体业绩的拉动还尚未有显著体现。但可以看到,港股互联网公司积极在通用大模型、云计算、垂类应用等上面的布局进展,原有业务已深度塑造用户习惯,其未来的潜力与变化值得持续观察。

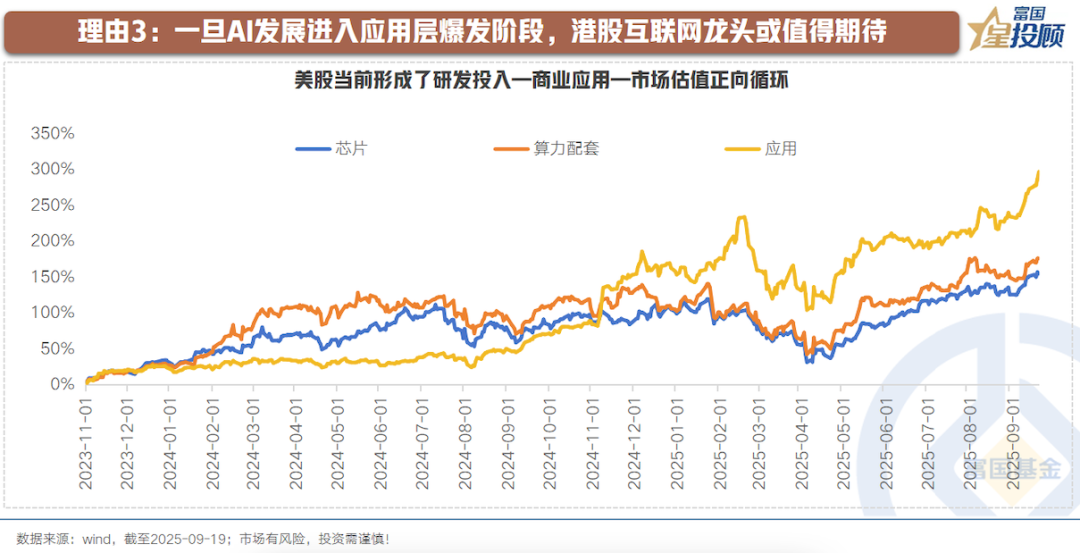

理由 3:一旦 AI 发展进入应用层爆发阶段,港股互联网龙头值得期待

可以看到美股市场关于 AI 产业链的交易,经历了上游到下游的接力,最终完成闭环,并驾齐驱。而且,应用侧在后期展现了较强的弹性。

因此,对于港股互联网而言,一旦 AI 发展进入应用层爆发阶段,或值得期待。

09

关注点 2:依旧重视创新药的 2 个理由

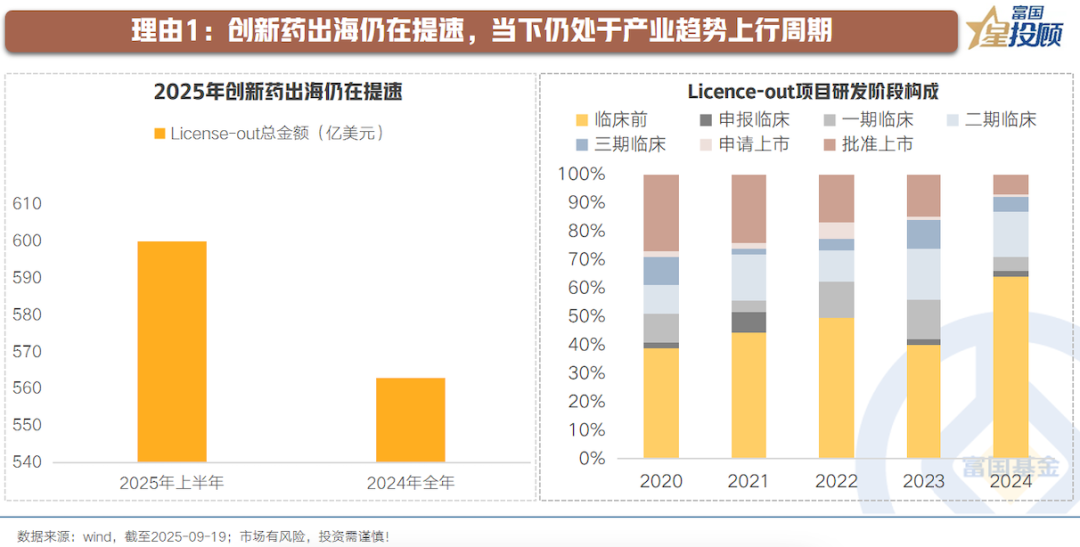

理由 1:产业趋势仍在上行周期

可以看到,创新药出海仍在提速。2025 年今年上半年 License-out 总金额达到 600 亿美元,总金额已超越 2024 年全年总额。此外,一款新药从研发到上市往往要经历 「药物发现&临床前研究→临床试验审批→三期临床试验→上市审批」 的一系列复杂流程,往往需要 10 年左右的时间。所以从创新药的行业发展看,也会经历 「研发周期→产品周期」 的变迁,经过前期的耕耘,当下我们仍处于收获期。

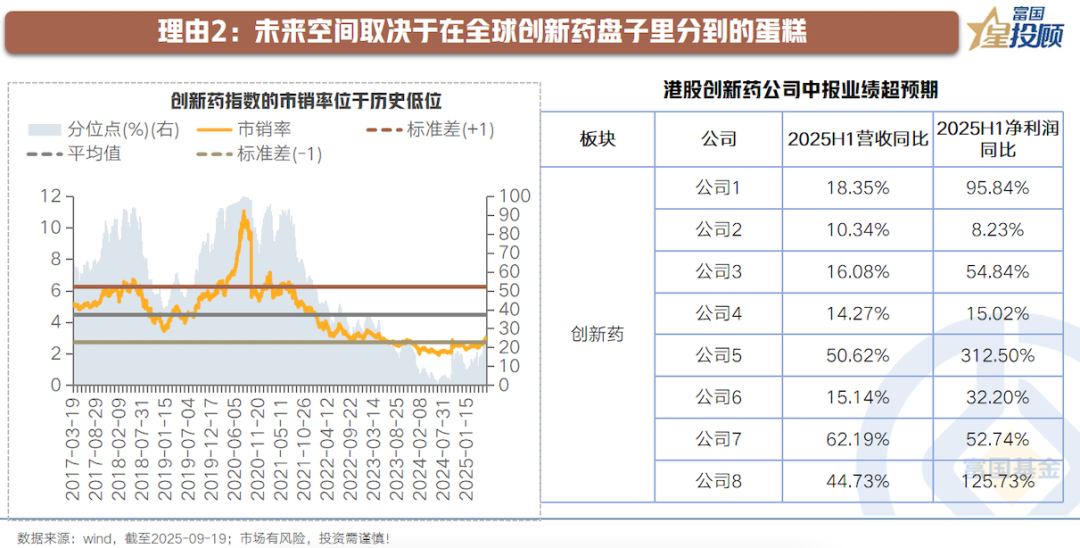

理由 2:未来空间取决于在全球创新药盘子里分到的蛋糕

从市值空间来看,本轮创新药上涨的核心逻辑来自于海外价值兑现带来的价值重估。

向未来去看,当前全球创新药市场大约为 1 万亿美元,国内创新药行业市值空间在于:中国的创新药能在全球占到多大的比例。

(文章来源:富国基金)

(原标题:美联储重启宽松,港股能否再上台阶?)

(责任编辑:66)