【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

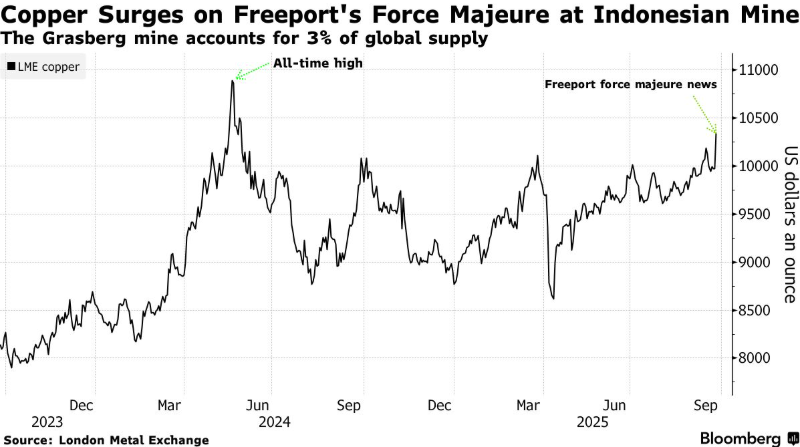

自由港麦克莫兰公司 (Freeport-McMoRan Inc.) 就其印尼格拉斯伯格矿场 (Grasberg) 发布不可抗力声明,这对全球铜市场而言可谓雪上加霜。该矿场近日遭遇大规模泥石流,已造成两名员工死亡、五人失踪。

随着清洁能源转型和人工智能热潮推进,这种电子行业不可或缺的金属需求持续飙升。然而从南美到中非,一系列事故与生产中断事件接连冲击全球铜矿供应。位于新几内亚山区的格拉斯伯格矿场作为全球第二大铜矿来源,其产量约占全球总供应的 3%。

自由港公司 (Freeport) 周三警告称可能无法履行该矿场的供应合同,这家总部位于亚利桑那州的企业同时下调了本季度铜与黄金的产量指引。此举令众多市场参与者措手不及,推动伦敦金属交易所铜价突破每吨 10300 美元,逼近 2024 年 5 月创下的 11104.50 美元历史高点。

「这次事故影响规模非常重大,」BMO 资本市场分析师海伦·阿莫斯表示,「当前铜市本就处于相当紧张的态势。在同等条件下,这将推动价格进入较此前预期更高的新区间。」

与此同时,自由港股价周三暴跌近 17%,创下五年来最大单日跌幅。

全球铜供应链数月来持续遭受冲击。5 月,民主刚果艾芬豪矿业 (Ivanhoe Mines Ltd) 旗下矿场因地震活动遭遇洪水侵袭;6 月,泰克资源 (Teck Resources Ltd) 在智利的两处运营点接连遭遇港口与选矿厂停工;7 月智利国家铜业公司 (Codelco) 矿场发生致命事故,导致生产停滞逾周。

伴随需求增长,这些供应约束已促使高盛集团与花旗集团等华尔街投行分别预测铜价将飙升至 15000 美元与 13000 美元。

铜市场出现供应中断本非罕见,分析师通常会将此纳入预测考量。去年底第一量子矿业 (First Quantum Minerals Ltd.) 因抗议活动及与政府争议关闭巴拿马科布雷铜矿时,该事件导致全球铜供应减少 1.5%。但今年市场供需格局明显更为紧张。

「在 2023 年末,各方均认为 2024 年铜市供应充足,而如今我们已明确处于供应短缺状态,」 阿莫斯分析道。她预估今年全球精炼铜市场缺口将达约 30 万吨。

道明证券全球大宗商品策略主管巴特·梅莱克指出:「根据事故持续时长,供应缺口可能进一步扩大。」 他表示需要消耗库存铜才能满足当前需求。

今年接连出现的供应中断及其对价格的影响,凸显出过去十年铜矿开采投资不足的困境。在经历导致数十亿美元减记并激怒投资者的激进并购期后,矿业公司始终保持着财务审慎原则。

若格拉斯伯格矿场问题持续,将进一步收紧冶炼精炼铜的半加工原料供应,从而赋予自由港的竞争对手更强定价权。冶炼企业目前正艰难保障原料供应,且已为原材料支付更高成本,这些价格压力可能沿铜制品全球供应链持续传导。

高盛:「黑天鹅」 来袭

高盛大宗商品团队将格拉斯伯格矿场停产事件称为 「黑天鹅事件」。

该行分析师詹姆斯·麦基奥指出,此次停产影响重大,格拉斯伯格矿场受影响区域第四季度销售额预计将 「微乎其微」 ,而全面恢复生产可能要到 2027 年才能实现。

他预估在未来 12 至 15 个月内,市场将损失 50 万吨铜供应量,还可能面临额外 100 万至 200 万吨的供应缺口。他将此次冲击形容为 「相当于科布雷 (Cobre)、科马奥 (Komao) 和洛斯布朗斯 (Los Bronces) 三大铜矿同时停产」 的严重程度。「铜价必将因此上涨。需求呈线性变化,而供应却是指数级变化。」

麦基奥同时强调,虽然格拉斯伯格是全球第二大铜矿,但它同时也是全球最大的金矿。尽管自由港公司仅持有该矿场 48.76% 的股份,这在一定程度上缓解了财务冲击,但对全球市场的整体影响依然显著。

根据彭博智库全球金属与矿业主管格兰特·斯波勒的数据,在此次停产事件前,格拉斯伯格矿场今年约占全球铜供应量的 3.2%。对自由港公司自身而言,该矿场地位更为关键,贡献了公司近 30% 的铜产量和 70% 的金产量。