近期,明光瑞尔竞达科技股份有限公司 (下称“ 瑞尔竞达”) 提交了招股说明书,拟北交所 IPO 上市,公开发行不超过 4435 万股。

笔者注意到,报告期内瑞尔竞达经营利润持续上升,看似亮眼的业绩表现,其真实性却面临多重疑点,核心质疑集中于 2024 年的经营数据与行业环境、同行表现的矛盾之处。

首先,从同行对比维度看,2024 年瑞尔竞达扣非后归母净利润同比上升,与同行可比公司的业绩颓势形成鲜明反差。其次,从公司自身经营数据看,2024 年产能与产量双增长的同时,电力用量却大幅下降。所以无论是与同行业绩的显著反差,还是自身产能、产量与电力用量的矛盾,均指向瑞尔竞达 2024 年业绩的真实性。

毛利率方面,报告期内,瑞尔竞达毛利率始终远超同行平均水平,尤为是 2024 年两者差距显著,公司毛利率超出同行均值近 24 个百分点,然而,与这一超高毛利率形成鲜明对比的是,瑞尔竞达的研发费用率持续下滑,且研发投入强度持续低于行业水平。

业绩真实性存疑

瑞尔竞达作为一家专业为高炉炼铁系统提供长寿技术方案及关键耐火材料的高新技术企业,主要从事炼铁高炉高效、长寿、节能、绿色、环保等技术与所需耐火材料的研发、生产和销售。

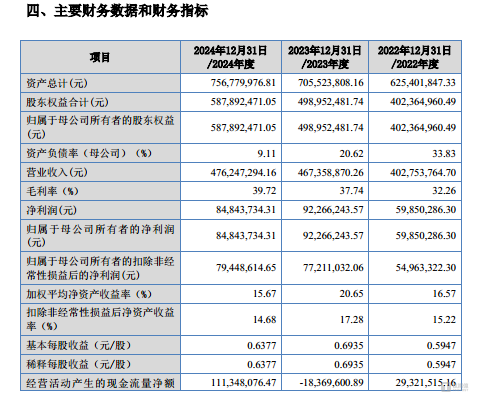

2022 年-2024 年 (下称“ 报告期”),瑞尔竞达分别实现营业收入 4.03 亿元、4.67 亿元、4.76 亿元,净利润分别为 5985.03 万元、9226.62 万元、8484.38 万元,营业持续增长,净利润在波动。

值得一提的是,报告期内,瑞尔竞达扣非后归母净利润分别为 5496.32 万元、7721.1 万元、7944.86 万元,这一数据充分说明瑞尔竞达剔除非经常性损益后,核心业务的盈利能力与经营韧性持续增强,经营基本面保持良好增长势头。

不过,对于瑞尔竞达业绩持续增长的真实性,笔者却产生了深深的怀疑。据悉,瑞尔竞达在申报稿中披露,其同行可比公司分别为中钢洛耐、濮耐股份、北京利尔、瑞泰科技,而 Choice 金融终端显示,上述公司 2024 年扣非后归母净利润的具体情况如下:

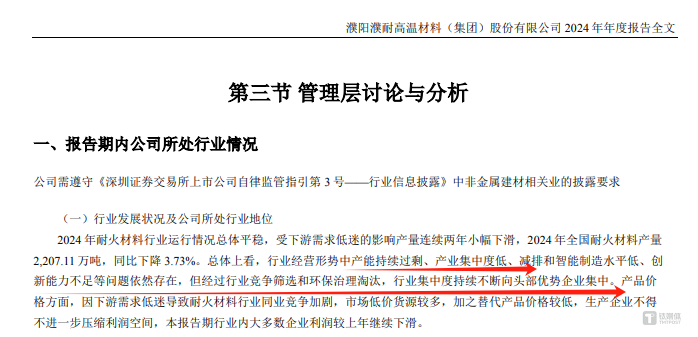

2024 年,瑞尔竞达扣非后归母净利润呈现同比上升态势,与同行可比公司的业绩表现形成鲜明反差,同期中钢洛耐、濮耐股份、北京利尔、瑞泰科技等其申报稿中披露的可比公司,扣非后归母净利润均出现不同程度的同比下滑,这种“ 独善其身” 的业绩表现。尤为关键的是,瑞尔竞达所处的耐火材料行业在 2024 年面临明显的经营压力。据濮耐股份 2024 年年报披露,2024 年耐火材料行业运行情况总体平稳,受下游需求低迷的影响产量连续两年小幅下滑,2024 年全国耐火材料产量 2,207.11 万吨,同比下降 3.73%。总体上看,行业经营形势中产能持续过剩、产业集中度低、减排和智能制造水平低、创新能力不足等问题依然存在,但经过行业竞争筛选和环保治理淘汰,行业集中度持续不断向头部优势企业集中。

综合上述情形,在行业整体承压、头部同行业绩普遍下滑的背景下,瑞尔竞达核心利润却逆势增长,其增长逻辑与行业基本面的匹配性,亟待进一步解释与验证。

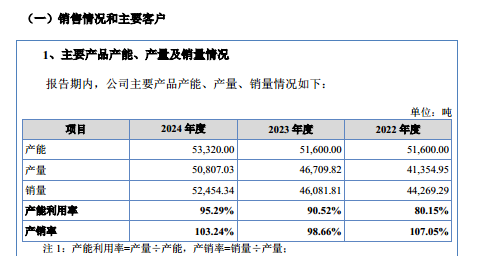

另外,瑞尔竞达申报稿中的另一组数据,进一步加深了外界对其业绩增长合理性的怀疑。招股说明书显示,报告期内,瑞尔竞达的产能分别为 51600 吨、51600 吨、53320 吨,产量分别为 41354.95 吨、46709.82 吨、50707.03 吨,也就是说,2024 年,瑞尔竞达不仅提升了产能,产量更是较上一年同比增长了 8.77%。

然而,令人匪夷所思的是,报告期内公司的电力用量数据却呈现出异样。其电力用量分别为 436.13 万度、490.23 万度、459.49 万度,2024 年的电力用量相较于 2023 年,不增反降,减少了 30.74 万度。通常而言,在工业生产中,产能与产量的提升往往伴随着耗电量的增加,因为更多的设备运转、更长的生产时长等都需要消耗更多电力。尤其是像耐火材料生产这类对能源依赖程度较高的行业,产量的显著增长与耗电量的下降同时出现,着实违背常理。而瑞尔竞达在 2024 年产能与产量双增长的情况下,电力用量却大幅下降,这一现象不禁让人质疑,其产量增长是否真实、合理,背后是否存在数据异常或其他隐情,亟待公司给出合理且详尽的解释。

对此,北交所要求瑞尔竞达说明报告期内公司用电量与产量变动趋势不一致的原因及合理性,结合各期能源采购及使用情况、机器设备使用情况及工艺流程变动等,说明能源耗用量与公司生产、研发等活动之间匹配关系。

研发低,毛利率高

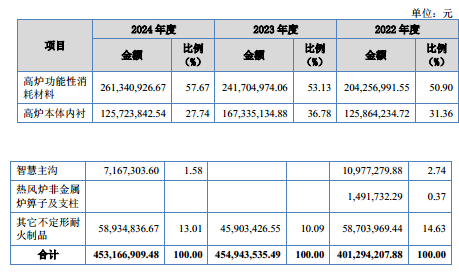

从产品上看,瑞尔竞达主要拥有高炉功能性消耗材料、高炉本体内衬智慧主沟、热风炉非金属炉箅子及支柱、其它不定形耐火制品,其中高炉功能性消耗材料产生的销售收入分别为 2.04 亿元、2.42 亿元、2.61 亿元,分别占当期主营业务收入的 50.9%、53.13%、57.67%,为公司最重要的产品,具体情况如下:

值得一提的是,瑞尔竞达上述产品还拥有着极高的毛利率,且与行业整体趋势呈现显著分化。报告期内,公司毛利率持续攀升,分别为 32.26%、37.74%、39.72%,呈现稳步增长态势;而同期同行可比公司的毛利率平均值则持续下行,依次为 23.22%、21.15%、19.28%,两者对比之下,瑞尔竞达毛利率始终大幅高于同行均值,2024 年差距尤为显著,公司毛利率超出同行均值近 24 个百分点,这种“ 逆行业周期” 的高毛利表现,与行业整体盈利趋势相悖。

更值得注意的是,高毛利率背后,瑞尔竞达的研发投入强度却长期落后于同行。报告期内,瑞尔竞达的研发费用率分别为 3.74%、3.58%、4.6%,同行可比公司平均值分别为 4.64%、4.13%、4.57%,除 2024 年公司研发费用率略超同行均值外,前两年均显著低于行业水平,且整体研发投入力度未体现出支撑高毛利的“ 技术壁垒优势”。通常而言,高毛利率的维持往往依赖产品技术含量、差异化竞争力或成本控制优势,而研发投入是提升产品技术壁垒的核心环节。在研发投入长期低于同行的情况下,瑞尔竞达如何实现远超行业且持续攀升的毛利率,其高毛利的核心支撑逻辑 (如成本控制、产品定价、客户结构等) 亟待进一步披露与验证。(本文首发于钛媒体 APP,作者|邓皓天)

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App