时隔两个月,备受关注的福达合金(603045.SH)“ 父买子” 式重组草案正式出炉,收购范围、交易价格、业绩承诺、交易对方手等关键信息浮出。

根据草案,福达合金拟以 3.52 亿的价格现金收购浙江光达电子科技有限公司 (下称“ 光达电子” 或“ 标的”)52.61% 的股权,溢价 2.71 倍,交易对方包含光达电子的 15 名股东。交易完成后,光达电子成为福达合金的控股子公司。

新披露的一系列交易细节,对此前争议作出某种“ 回应”—— 交易性质随标的实控人调整,从“ 父买子” 转为“ 同一控制下的企业收购”,按会计准则,可以规避 2.2 亿商誉。

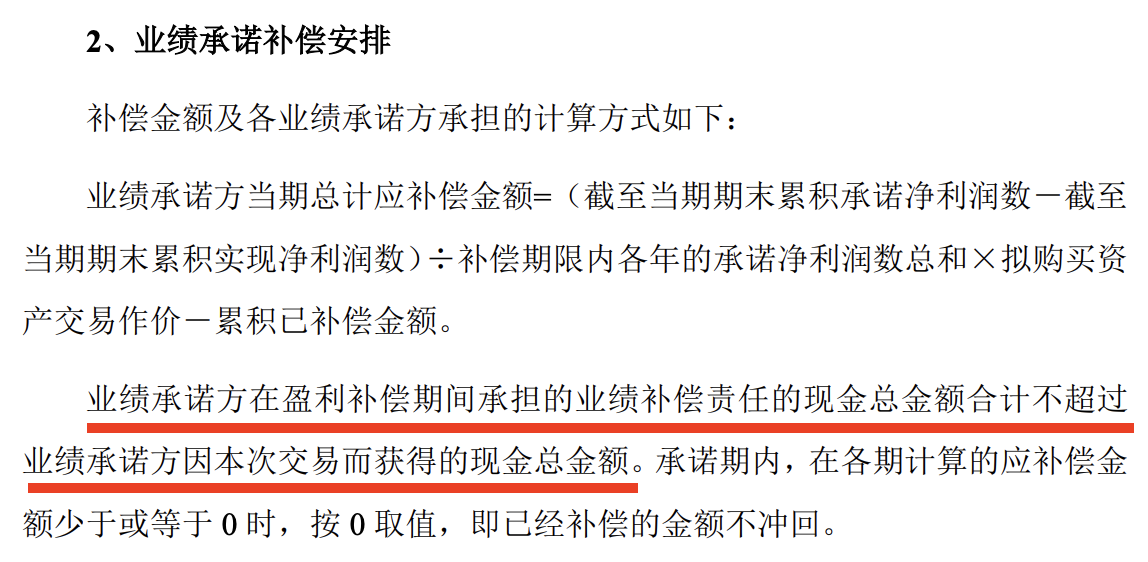

但同时暴露新的争议点,尽管交易设置了“ 三年 (2025-2027) 标的累计净利润不低于 2 亿” 的业绩承诺,看似为交易风险“ 兜底”,但业绩补偿仅有两名股东参与,且补偿金额以两者交易对价总和 (7485 万元) 为上限,这与 2.71 倍溢价、3.52 亿收购成本相比,远不足以对冲风险。

交易变脸,争议“ 父买子” 变为“ 内部整合”

由于光达电子实控人王中男身份特殊,他不仅是福达合金实控人王达武的一致行动人,更是王达武之子,同时也是光达电子的实控人、该笔交易的交易对方手之一。所以,自消息披露以来,这笔“ 父买子” 式关联交易备受外界关注。

值得留意的是,经过两个月的推进,此次草案中,这笔交易的性质反转:从此前的“ 父买子”,变成了父子共控下的“ 家族内部整合” 式交易。

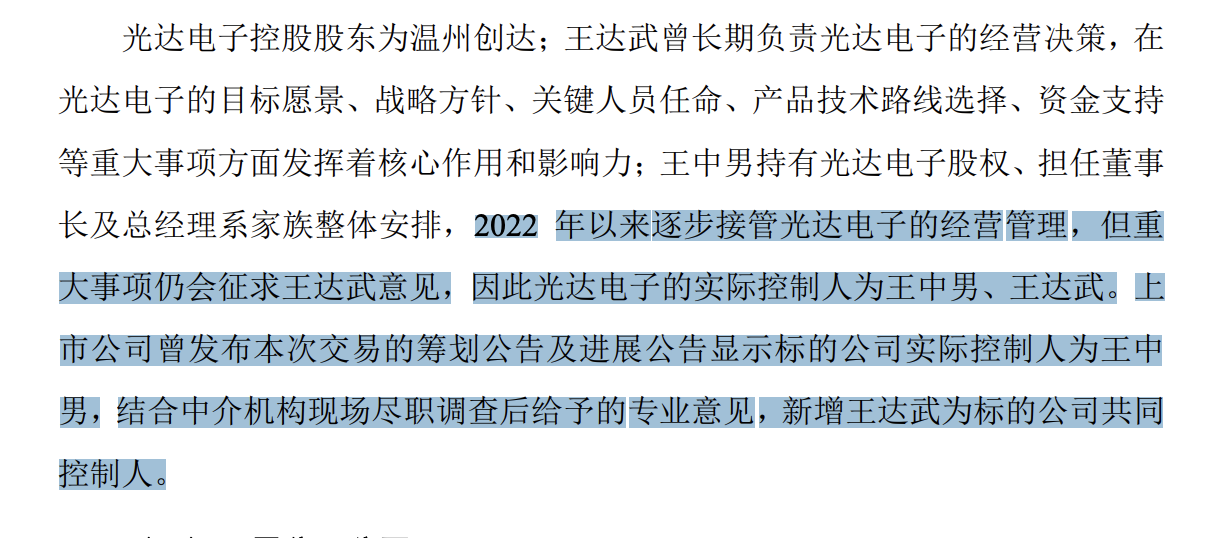

来源:公告

据此前公告,光达电子实控人仅为王中男,而重组草案明确其实控人已变更为王达武、王中男父子。原因是王中男“2022 年以来逐步接管光达电子的经营管理,但重大事项仍会征求王达武意见”。

这一身份调整的核心影响在于,福达合金与光达电子的并购交易性质,从此前引发争议的“ 父买子” 转为“ 同一控制下企业收购”。控制权的认定调整带来一个直观结果,商誉风险直接消失。

溢价收购带来的商誉,向来是上市公司未来的利润“ 雷区”,一旦标的业绩不及预期,商誉减值将直接冲击上市公司业绩。福达合金收购光达电子 52.61% 的股权,常规情况下,将为上市公司带来 2.2 亿商誉。

但由于交易性质突变为“ 同一控制下企业收购”,根据企业合并会计准则,这笔关联交易将不会形成商誉。

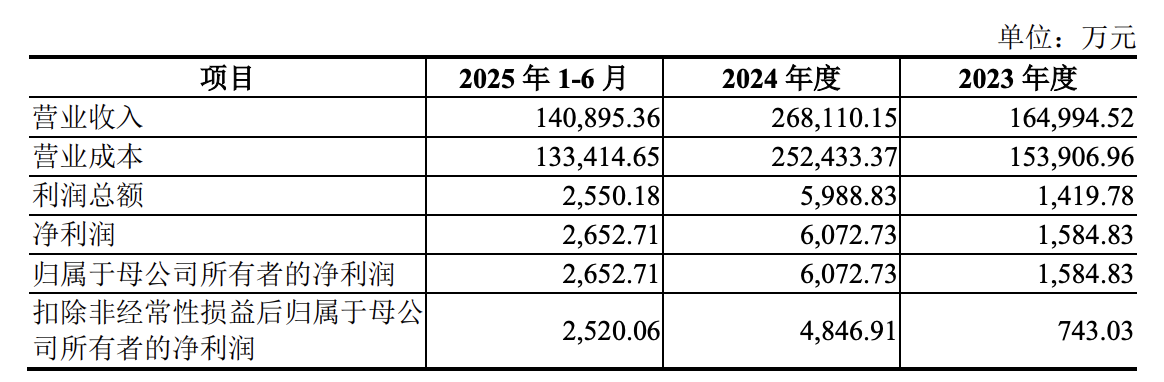

标的利润表主要数据

实际上,这笔关联并购中,更多的是光达电子的外部股东寻求退出。公告显示,交易前,王达武家族直接或间接持有光达电子 44.8% 的股份,此次交易中,实控人家族出售其中 12.93% 的股份。

这意味着,交易完成后,王达武家族直接或间接持有光达电子 31.87% 股份,连同上市公司持有的 52.61% 的股权,王达武家族合计持有光达电子的股权比例为 84.48%。

高溢价VS低补偿

尽管标的控制权认定调整消除了高商誉风险,但这笔关联交易的争议并未平息。

定价的公允性与业绩补偿安排,历来是市场审视关联交易的焦点。草案显示,截至 2025 年 6 月 30 日评估基准日,光达电子股东全部权益账面价值为 2.469 亿元,按照收益法进行评估,整体估值是 6.7 亿元,增值率 171.38%。

相较于溢价收购,本次交易业绩补偿的覆盖力度明显偏弱:业绩承诺方仅两名,即王中男及其控制的温州创达投资合伙企业 (有限合伙)(以下简称“ 温州创达”)。

业绩承诺看似是三年 2 亿的净利润“ 保底”:即标的近三年 (2025—2027 年) 实现的净利润分别不低于 5218 万元、6632 万元、8467 万元,累计不低于 2 亿元。

来源:重组草案

而“ 兜底” 的补偿标准,是以王中男和温州创达这次交易取得的交易对价为上限。

换言之,无论标的业绩承诺期表现如何,福达合达最高可获得的补偿为两者的交易对价之和,即 7485 万元。减值补偿承诺同理,草案显示,王中男和温州创达承担的股权减值补偿金额也不超过两者的交易对价之和 (7485 万元)。

“ 追光” 末班车之惑

福达合金主营电接触材料业务,产品应用领域包括工业控制、数据中心、风光储、新能源汽车等行业。光达电子是一家光伏银浆企业,主要客户是光伏电池片生产企业,核心客户是通威股份。

福达合金与光达电子既非同行,也非上下游关系,当前光达电子所处的光伏行业正处于产能出清的深度调整期,与 2022 年众多上市公司争相“ 追光” 跨界时的高热度相比,行业景气度明显有所回落,企业普遍面临着竞争加剧和盈利承压挑战。因而,福达合金这次跨界收购有着一丝逆势并购的意味。

在草案中,福达合金表示,这次并购有助于打造业绩第二增长曲线,其与光达电子的协同性体现在三个方面:两者同属电学金属产业链,可以在共性技术上融合,应对目前各自所在行业的少银化趋势,降低产品银耗从而提升竞争力;双方可以利用规模效应降低采购白银制品的成本。此外,则是能够共享光达电子的光伏客户资源,为公司在新能源领域获得更多市场验证机会。

需要注意的是,仅仅在两年前,福达合金还是“ 被借壳” 状态。2021 年,上市仅三年多的福达合金就谋求一笔高达百亿的重组案,计划通过资产置换推动锦江集团旗下三门峡铝业置入上市公司,完成重组上市。

尽管这次重组在 2022 年 12 月未得到证监会审批通过,但福达合金此后又坚持推进一年多,直到 2023 年 12 月,这场历时 2 年多的百亿重组案才宣告终止。

从“ 被借壳” 失败到眼下主动拓展公司第二增长曲线,这种转变背后,同由王达武家族控制的光达电子的状态值得关注。

公告显示,光达电子近两年面临资金紧张的现实压力,2023-2024 年,以及 2025 年上半年,光达电子短期借款逐年走高,资产负债率分别为 77.33%、72.2%、75.13%。

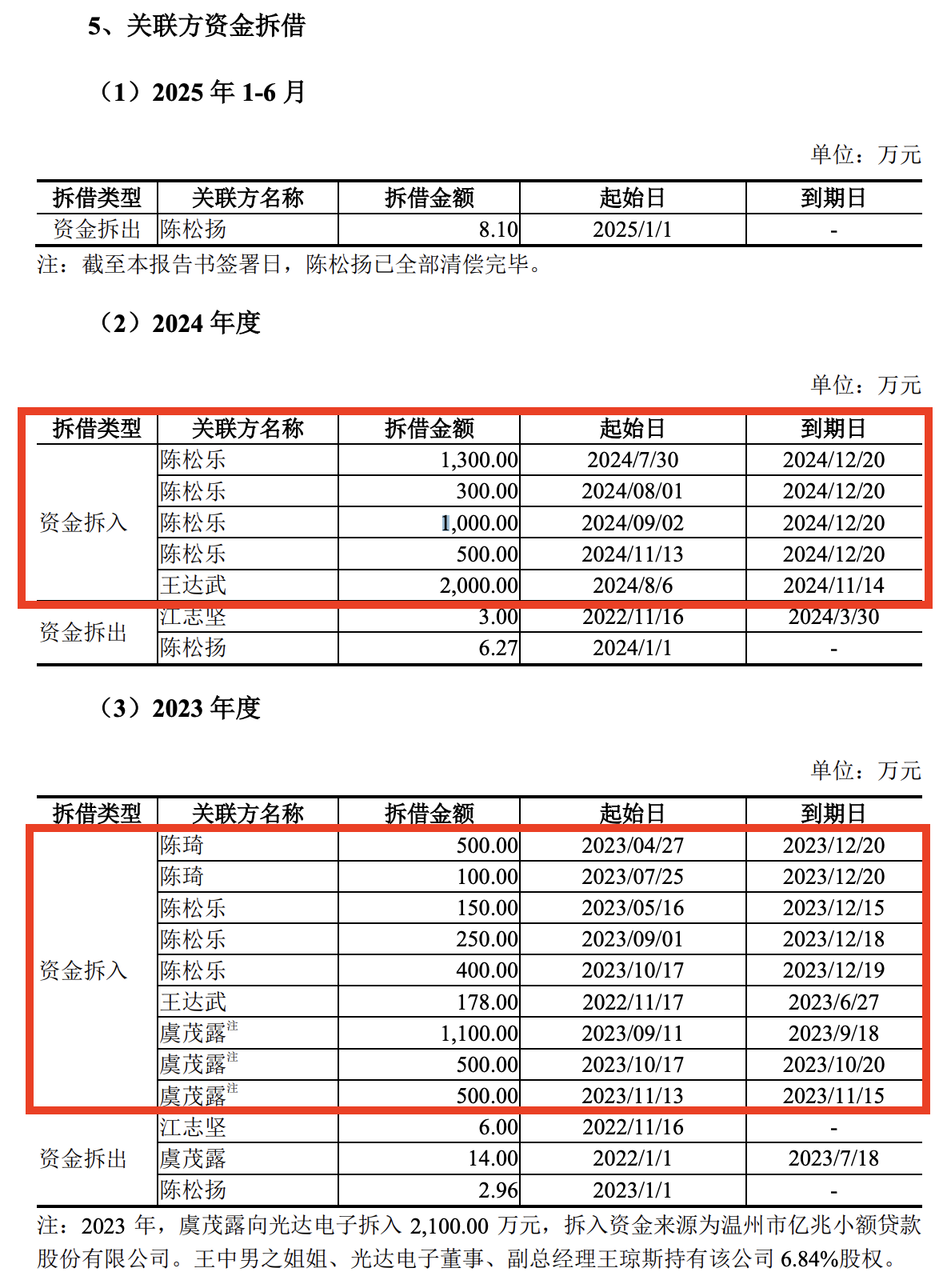

来源:重组草案

2023 年和 2024 年,光达电子存在多笔来自关联方的资金拆入,其中 2023 年,从关联方拆入 9 笔资金,合计 3678 万元,借入的最小一笔资金仅 100 万元,向同一个关联方合计拆入 2100 万元,这笔资金由该关联方向一家小额贷款公司借来;2024 年,拆入规模进一步过大,共从关联方借入 5 笔资金,合计 5100 万元。其资金紧张程度可见一斑。(本文首发于钛媒体 APP,作者|张孙明烁)

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App