文 | 惊蛰研究所,作者 | 娅沁

立志打造 「东方星巴克」 的霸王茶姬,在出海战略上似乎也在复刻星巴克当年的合资路径。

近期,泰国总统食品有限公司通过旗下饮料子公司,以 1.42 亿泰铢 (约合人民币 3119 万元) 注资霸王茶姬泰国,获得 51% 的控股权。这距离霸王茶姬与马来西亚 Magma Chain 成立合资公司 Chagee Magma(持股 60%),仅仅过去两个月。如此密集的合资动作,反映出霸王茶姬以合资模式加速海外扩张的决心。

在东南亚这个兼具增长潜力与运营复杂性的关键市场,合资模式究竟是霸王茶姬实现快速扩张的制胜王牌,还是暗藏风险的险棋?对于其他谋求国际化发展的新茶饮品牌,合资模式会是一个值得复制的新趋势吗?

资方捡到宝还是 「主动接盘」?

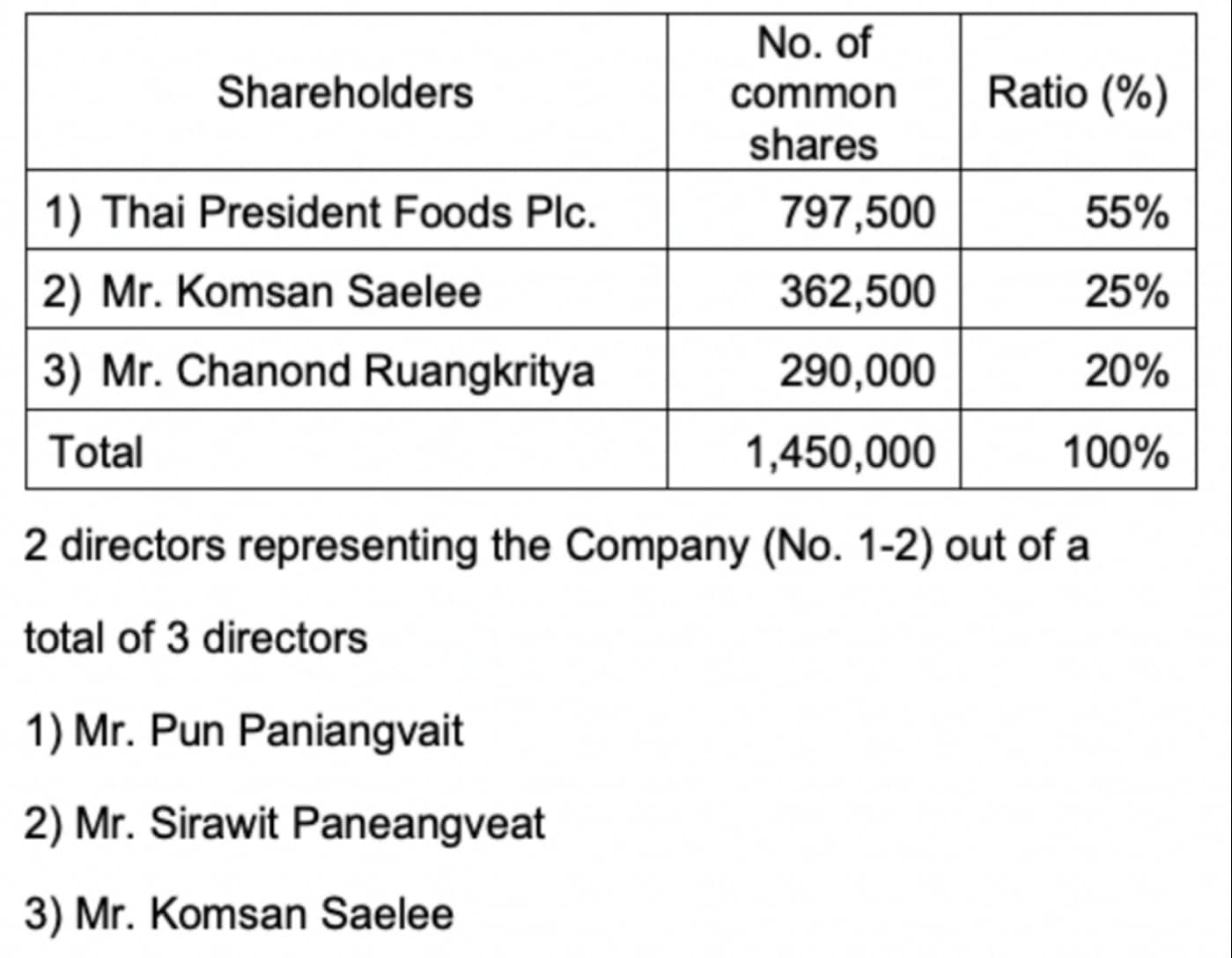

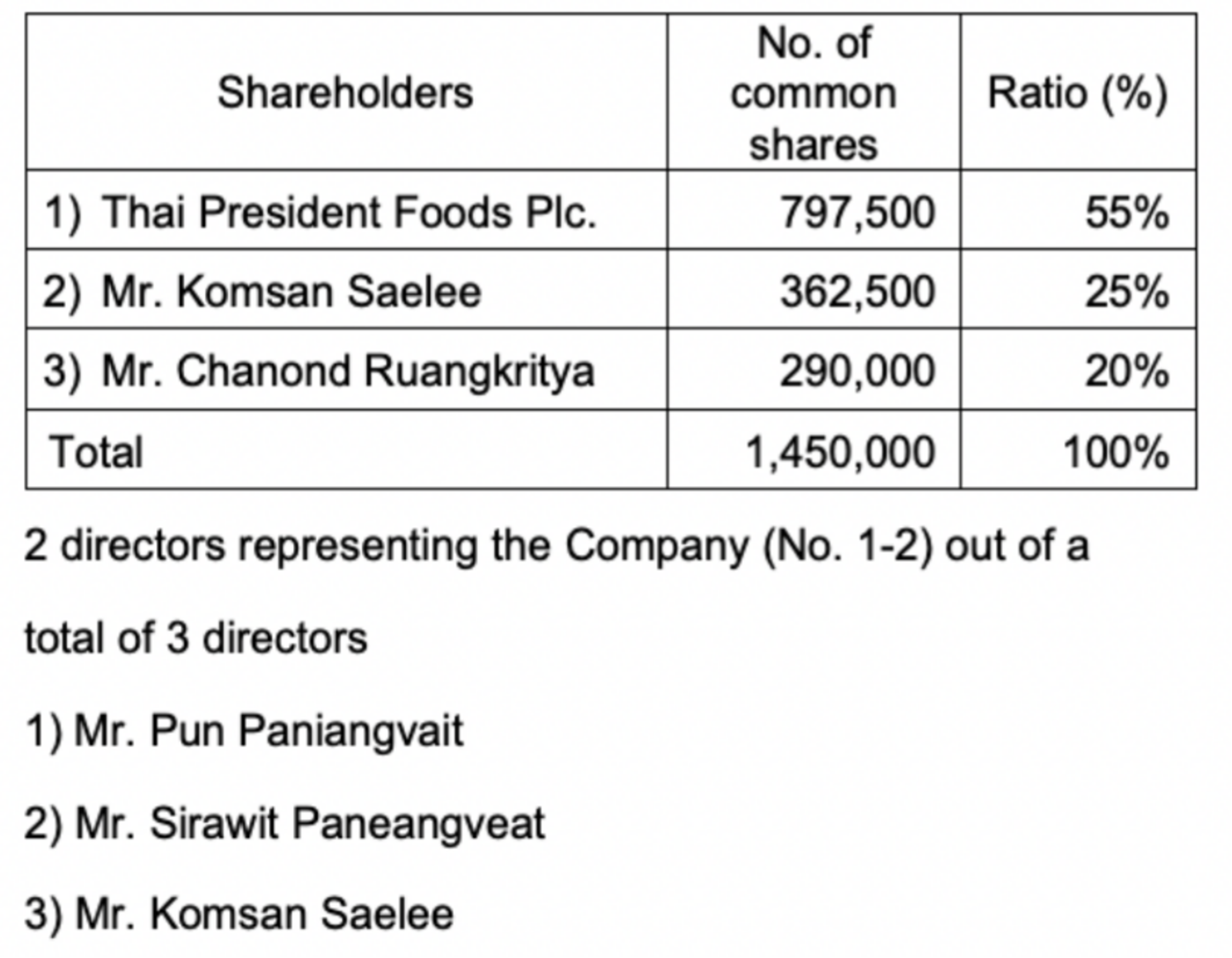

7 月 2 日,泰国总统食品有限公司官网公告显示,旗下子公司泰国总统饮料有限公司已完成对霸王茶姬泰国的投资。该交易通过购买现有股份及认购新股的方式完成,总投资额达 1.424 亿泰铢,最终获得霸王茶姬泰国 51% 的控股权 (根据泰国合资政策,外资持股上限为 49%)。

惊蛰研究所发现,泰国总统饮料有限公司实为泰国总统食品有限公司于 6 月刚成立的新企业,其创立初衷显然是为此次与霸王茶姬的合资而来。该公司的股东阵容颇具看点,包括泰国总统食品有限公司总经理 Pun Paniangvait、物流巨头 Flash Express 创始人 Komsan Saelee,以及房地产企业 Ananda Development 创始人 Chanond Ruangkritya。

*泰国总统食品有限公司公告

从股东的构成可以看出,泰国资方注资霸王茶姬,核心是基于业务协同的考量,通过资本整合实现产业链延伸。三家分属不同行业的企业联手,本质是为了构建从生产到流通再到终端的闭环能力。霸王茶姬的价值在于提供成熟的茶饮产品体系与品牌运营经验,形成 「本地资源+外来品牌」 的互补。对于总统食品有限公司来说,可借助茶饮品类丰富其饮品矩阵 (现有业务以方便面、烘焙为主);对物流与地产企业来说,则能通过绑定品牌,获得稳定的冷链需求与商业地产租赁收益。

从现有报道来看,业内普遍认为,此次合资是霸王茶姬从新加坡到泰国的一次出海经验复制。但事实上,两地市场的运营情况存在差异。据霸王茶姬财报显示,截至 2025 年一季度末,其海外门店共 169 家,其中马来西亚 157 家,新加坡 10 家,泰国仅有 2 家 (2025 年 6 月增至 3 家)。因此,霸王茶姬之前与新加坡 Magma Chain 公司 (主营酒店业、房地产开发业务) 的合资,更像是为其装上了霸王茶姬快速扩店的翅膀,所以 Magma Chain 在公告中明确透露了霸王茶姬的开店计划,「分阶段开设多达 300 家直营门店」。

对泰国市场而言,仅有 3 家门店的霸王茶姬无异于刚刚起步。这意味着,双方的合资充满着不确定性。

诚然,霸王茶姬与泰国的三家企业合作,确实能在渠道触达、供应链效率与门店点位等方面助力其快速打开市场。但这些资源更像是合资带来的结果,而非外界普遍认为的双方合作的根源。因为有一个前置问题被忽视了:为何自 2019 年进入泰国市场至今,霸王茶姬始终未能实现门店的规模化扩张?从这个问题出发,可以找到更多细节。

为何会选择合资?

中国新茶饮品牌的发展模式,往往带着各自鲜明的方法论。有的以加盟模式快速铺开网点,比如蜜雪冰城,有的坚持直营以保品牌调性,比如喜茶。

霸王茶姬则选择两者兼顾,进行 「直营+加盟」 的强管控,推行 「1+1+9+N」 的商业模式:首先设立 1 家全资子公司或办事处;随后开设 1 家直营店,验证目标市场接受度;接着发展 9 家由加盟商投资但总部统一运营的联营店;最后,再向更多加盟商开放。

这套模式在国内市场成效显著。2022 年至 2024 年,霸王茶姬在华门店数从 1024 家飙升至 6284 家,扩张势能可见一斑。伴随着店铺的快速铺开,2022-2024 年,霸王茶姬营收从 4.92 亿元增至 124.05 亿元,年复合增长率高达 398%。2025 年 4 月 17 日,霸王茶姬顺利在纳斯达克上市,成为 「新茶饮美股第一股」,同时也是第五家登陆资本市场的新茶饮企业。霸王茶姬上市首日收涨近 15.86%,报 32.44 美元/股,总市值近 60 亿美元 (折合人民币约 434 亿元)。

但这套 「成功经验」 在海外市场却没能完全发挥其效力。2019 年 8 月,霸王茶姬以马来西亚首店为起点开启东南亚出海征程,同年相继进入新加坡和泰国市场。然而,三个市场却走出了截然不同的曲线。

马来西亚市场稳步扩张,2021 年至 2024 年门店数从 29 家增至 148 家,展现出良好的接受度;新加坡市场经历了加盟商纠纷的波折,在转为自营模式后门店数量仅从 2021 年 5 家微增至 2024 的 6 家,但至少证明了市场潜力;而泰国的发展近乎停滞,从 2021 年的 1 家门店到 2024 年也仅增至 2 家。

毫无疑问,霸王茶姬在泰国的扩店上陷入了困境。对比之下,2022 年才进入泰国的蜜雪冰城,凭借 272 家门店 (截至 2024 年 9 月 30 日) 的规模,成为霸王茶姬难以忽视的参照系。

这种困境源于多重因素。从竞争格局看,泰国茶饮市场已然成熟。除了代表性茶饮品牌 ChaTra Mue 和 KAMU 之外,还有 Amazon、Nose tea、OWL CHA 等一系列品牌活跃其间,且表现出超强的创新力。要想跻身其中并持续获取市场份额,并非易事。

此外,霸王茶姬在价格上也不具备优势。里斯战略咨询发布的 《逐梦东南亚——现制饮品出海品类研究报告》 显示,泰国消费者对现制茶饮的普遍接受价格在 10-16 元 (相当于 45-72 泰铢)。而霸王茶姬在泰国的定价在 100-175 泰铢,与其他茶饮品牌形成鲜明对比。比如 ChaTra Mue 定价在 50-75 泰铢,蜜雪冰城定价 30-45 泰铢,OWL CHA 定价则更低,仅为 19-39 泰铢。

*泰国其他茶饮品牌产品价格

在明显的定价差异下,霸王茶姬不仅很难争夺大众市场,还需投入高额成本教育消费者 「高端中式茶饮」 的价值。如此一来,就容易导致单店客流难以支撑扩张,进一步制约门店辐射范围。

当然,从 2019 年至今的发展期内,霸王茶姬在泰国的门店拓展始终未能有实质性突破,这其中除了上述两大因素,还有其他缘由。但这一现状实际上已表明,仅依靠其自身力量打开局面的尝试基本宣告失败。因此,在当地寻找合作伙伴,寻求合资是必然选择。

霸王茶姬出海 cos 星巴克?

熟悉霸王茶姬的人都知道,霸王茶姬一直将星巴克视为对标对象,前者立志 「以茶会世界」,成为东方茶全球连锁品牌;后者则凭借咖啡产品与品牌魅力,成为全球咖啡文化的象征。

霸王茶姬接连的合资动作,也很容易让人联想到当年进入中国市场的星巴克,但细究之下,两者的差异却十分显著。

首先,合资的主动性不同。星巴克 1999 年进入中国市场时选择合资,是受限于当时的外资政策而被动为之,只能以授权经营的方式开展业务;而霸王茶姬的合资则是基于自身战略考量,主动拥抱合资模式。

其次,两者所处的市场环境也大相径庭。星巴克进入中国时,国内咖啡文化尚未普及,市场基本需要从零开始培育。而霸王茶姬进入东南亚时,当地的茶饮文化已十分成熟。以泰国为例,自国民品牌 ChaTra Mue2003 年在曼谷开设首家现制茶饮店起,当地的现制茶饮市场已历经 20 余年的培育,消费者对茶饮的接受度与需求早已成型。

再者,对合资模式的态度也不同。由于是被动合资,星巴克在 2005 年我国逐渐放开外资限制后,用了 12 年时间陆续收回与汉鼎亚太、香港美心公司等多个合资公司的股份。直到 2017 年以 13 亿美元收购上海统一星巴克咖啡有限公司剩余 50% 股份,才实现中国大陆市场所有门店彻底直营。这足以说明,授权经营模式并非星巴克的初衷。在该模式下,其内部经营管理 (包括产业链、选址、日常运营等) 无法完全自主掌控。

霸王茶姬则不然,它在国内早已尝试 「直营+加盟」 模式,对非直营形式持开放态度。目前在泰国的合资,是其市场拓展遇阻后的必然选择,并非对这种模式的排斥。

另外,从股权掌控权来看,霸王茶姬在泰国的合资公司中,51% 的控股权由泰方资本持有,这一定程度上直接影响着其品牌自主性,如在供应链调整、定价策略及运营标准等方面。而星巴克即便在考虑出售中国业务时 (如近期传出瑞幸大股东有意收购),仍希望保留 30% 的股权,其余由多家买家分摊,每家持有不到 30% 的股权,足见其对控制权的重视。

就目前而言,外界还无从判断霸王茶姬的合资之路是否会重现星巴克当年的控制权博弈,甚至可能遭遇更复杂的本地化挑战。毕竟,这场探索才刚刚启程。

合资模式成为出海新选择?

换个视角看,霸王茶姬主动拥抱合资的做法,也为中国茶饮品牌的出海提供着一份鲜活样本。

从霸王茶姬与星巴克的出海实践来看,合资模式的价值需放在具体语境中审视,它未必是放之四海而皆准的标准答案,但在某些特定场景下,可能会成为高效解决问题的办法。

对需要快速突破本地化壁垒的企业而言,合资模式的价值显而易见。霸王茶姬在泰国面对成熟的茶饮市场与强势本土品牌,选择与掌握供应链、物流、地产资源的泰国资本合资,本质是用股权换资源,快速补齐渠道触达与市场认知的短板;而星巴克虽非主动选择合资,却也借此快速熟悉了中国市场,并持续扩大在全国的影响力。

不过,合资模式的风险同样不容忽视。控股权旁落可能导致品牌标准稀释,而长期战略分歧更可能让合作沦为短期利益交换。例如,若泰国资方与霸王茶姬更看重短期盈利而压缩品质投入,或霸王茶姬未来希望收回股权时遭遇阻力,都可能让合资从助力变为掣肘。

所以,合资模式能否成为出海的新选择,关键在于几个方面:能否通过合资真正填补本地化能力的欠缺;是否对控股权和运营权的界限有明确规划;是否做好了应对长期合作中战略磨合的准备等。这都要求企业在资源交换和坚守品牌之间找到平衡的技巧。

霸王茶姬的出海之路还在延伸:2025 年 4 月在印尼雅加达开设首家门店,随后在洛杉矶 Westfield Century City 开出美国首店,并计划 8 月进军菲律宾市场。从目前的海外布局来看,其正一步步靠近创始人张俊杰在 「2024 年国际茶日・现代东方茶创新论坛」 上明确提出的 「连接 100 个国家和地区」 的目标。

从积极的角度来说,不论成功与否,霸王别姬以合资模式进行的全球化探索,都为其他中国新茶饮品牌的出海计划提供了现实参照。「以茶会世界」 或许只是霸王茶姬的品牌口号,但对于中国新茶饮品牌而言,却是未来宏大的发展目标。