文 | 赶碳号科技

多晶硅期货还没整明白,组件期货又要来了。光伏行业,已经成为期货交易所拓展新交易品种、完成 KPI 的重要载体。这是题外话,赶碳号近期会专题写。

言归正传,多晶硅期货暴涨,期现价差巨大,光伏企业特别是硅料企业,为何集体缺席呢?做做多晶硅期货赚钱,难道不香吗?光伏企业 「宁在鹌鹑嗉里寻豌豆,鹭鸶腿上劈精肉」,也不去更广阔的新天地里搞钱,这究竟是为什么呢?

2025 年最重要的发财机会,就这样错过了!

光伏企业,特别是硅料企业,错过了 2025 年最大的一次赚钱机会!

多晶硅期货,可以说是今年最妖的商品期货投资品种了。

2025 年 6 月 25 日,当日多晶硅期货主力合约开盘于 30400 元/吨。当时不少人甚至担心,多晶硅期货崩盘了。然而,在 「反内卷」 加持下,在硅料产能收储的系列小作文推动下,多晶硅期货很快就迎来了大反转。

截至目前,多晶硅期货主力合约已经站稳 51800 万元/吨。在整个 7 月份,多晶硅期货暴涨 82.91%,成为我国商品期货市场的一大奇观。

在硅料上亏掉的钱,如果能够通过多晶硅期货扳回来一点,那总是好的。

这在 A 股市场其实早有先例。2022 年,主业从事汽车零部件的秦安股份,成立了一个期货管理小组,专门炒期货。秦安股份从当年 4 月 15 日开始进行期货投资,至 8 月 31 日,累计收益超过 7 亿元。这样,公司在期货市场上的收益,竟然是公司上一年全年利润的 6 倍多。

还有个反例,那就是青山集团的项光达,正因为他太了解行业产能供需情况,所以全力做空,当时差一点连企业也搭进去。

同理,最了解多晶硅价格走势的,必然是硅料企业。反内卷的会议,他们亲自参加了。甚至有的会议,还是企业自己牵头组织的。市场中有不少 「小作文」,其实也是他们一手操办、对外散播的。

光伏企业特别是多晶硅企业,即便不以投机为目的以小博大,现在多晶硅期货和现货之间仍存在不小价差,套利的机会还有不少。

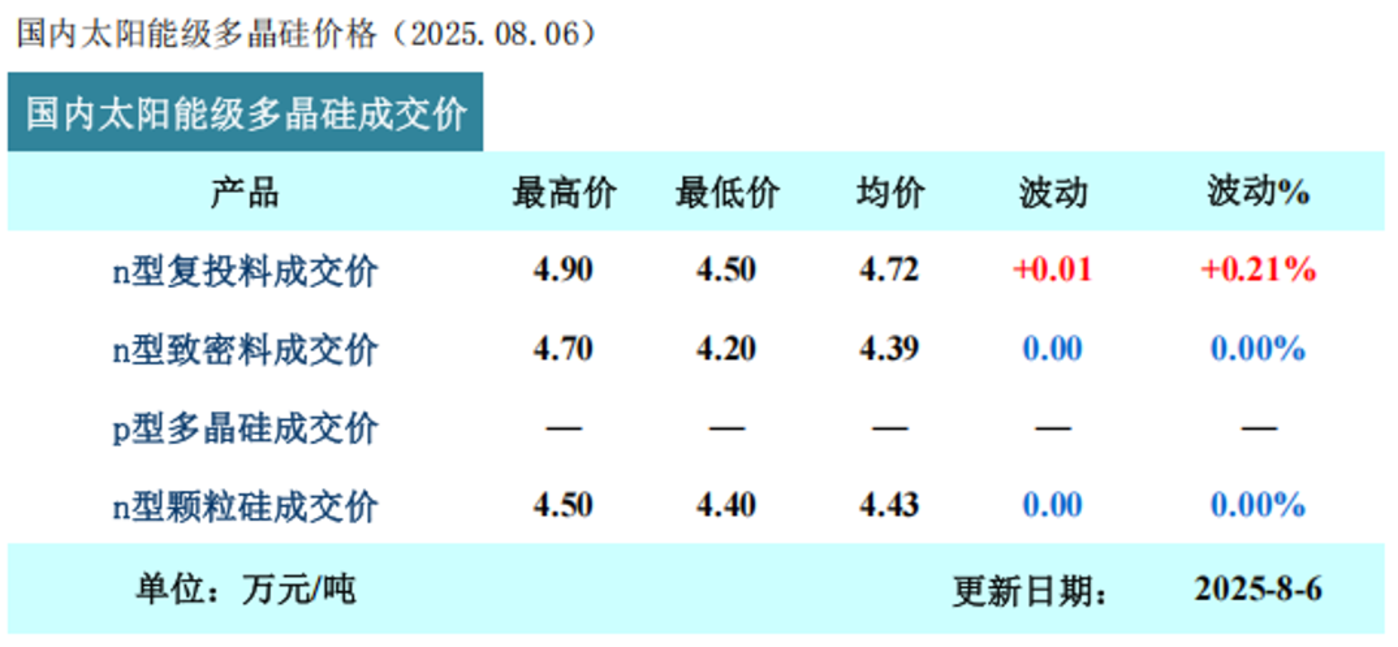

举个例子,截至 8 月 6 日,多晶硅现货中价格最高的当属致密料,也不过 4.72 万元/吨。期货较现货有 4000 多元/吨的溢价,套利空间巨大。

另外一方面,光伏企业并不是没有相关经验。各家企业都有参与套期保值的 「传统」——几乎所有组件企业都会参与外汇的套期保值,相当一部分电池和组件企业也都参与白银商品期货交易 (银浆是光伏电池最重要的原材料之一)。

可以这么说,光伏企业特别是多晶硅企业下场炒多晶硅期货,合理而且擅长。连稳定币都能随便搞,搞搞老本行又算什么?

需要说明的是,虽然没下场,多数光伏企业对于多晶硅期货仍然非常关注。2024 年 12 月 26 日 (多晶硅期货上市日) 前后有一些企业陆续在广期所开户,并且在今年上半年发布了相关的公告——参与多晶硅期货交易完全合法合规。

对比历经几十道工序辛苦地生产光伏组件,对比 531 抢装过程中的奔波劳碌,多晶硅期货,简直就是动一动手指就能赚大钱的好生意。然而,没人干!

多晶硅现货市场,才是主战场

由于多晶硅期货交割品只包括以西门子法制备的棒状硅,并没有包括颗粒硅,因此协鑫科技大概率是会离多晶硅期货远远的。

当然,如果硅料市场中没有协鑫科技,通威股份就是独一无二的巨无霸。除了庞大的产能以外,在手还有 20 万吨的库存,足以调控多晶硅的现货价格。

简单说,不仅是通威,就是大全、新特等硅料企业们如果都在开工率上做出调整,也能够影响到硅料现货的价格走势,进而影响到期货。

赶碳号经过调查发现,硅料龙头企业参与多晶硅期货实际上非常少。其中最重要的原因,就是硅料最重要的市场是现货市场,这才是真正的战场。

期货价格上涨,硅料的热度自然是提高了,同时也能够带动现货市场价格提高。相反,假如硅料企业们都参与做空套利,那么多晶硅期货的价格必须下跌,多晶硅市场的热度一下子就凉凉了。不能做空的同时,当下硅料企业或许也轻易不敢亲自做多晶硅期货,否则很容易背上 「操纵市场」 的恶名,这事交给专业的机构就行了。

多种因素影响之下,多晶硅期货、现货价格双双上涨,实质性带动了销售量的提高。

坊间传言:今年 6 月开始,特别是 7 月,相当多的硅片、一体化企业已经出手了,大规模地采购、囤积硅料。不同的参与者,造成的影响也不相同。

(1) 据说,隆基在头部企业中市场节奏把握最好,已经成功抄底,大抵可以获利几个亿元。这则传闻的真实性究竟如何,我们还要等到隆基出中报或是出年报了。

(2) 因为下游企业有硅料价格的上涨预期,都积极囤积硅料,因此现在硅料市场的库存结构已经发生了变化——库存正由硅料企业向硅片、一体化企业转移了。

所以,限制开工率 (出货量) 就不再是 「反内卷」 的核心议题了。硅料企业之间比过去更容易达成同盟,转向 「限价」。

(3) 趁着硅料价格上涨,及时出货,这自然更有助于硅料企业的业绩改善。

对于硅料企业来说,没有参与期货交易,其实也没有什么可惜的。

此外,硅料的交易规则也悄然发生了变化。在 「拥硅为王」 时代,硅料交易通常情况下基本是现货交易,没有账期。

但是,现在相当多的企业就销售政策做出调整,已经普遍接受 180 天的银票,但是仍较难接受赊销、商票等,对下游坏账风险仍保持高度警惕。

暴涨与暴跌,都不是期交所希望的

光伏行业似乎仍没有真正接受多晶硅期货,这是光伏企业参与度低的重要原因。

在多晶硅期货暴涨期间,即 7 月 15 日,晶科能源发布 《晶科能源: 关于开展套期保值业务的进展公告》。公司的套期保值业务分为外汇和商品期货。商品期货包括生产所用的铜、铝、白银、锡、多晶硅等商品。关于具体影响及进展方面的披露中,完全没有提到多晶硅期货,相反,到提到了银价波动较大或给企业带来风险。晶科能源,也是第一家正式在公告中提及 2025 年可能会参与多晶硅期货的企业。

光伏企业多晶硅期货的整体态度就是:不熟悉、不看好、保持谨慎。

多晶硅期货上市之前,有不少头部光伏企业其实是持反对意见的。隆基绿能钟宝申就曾说过:「市场中多晶硅买家、卖家就这么多。我们彼此都很熟悉了,未必要通过期货的方式交易。」

据知情人士透露,期交所在后来做了大量的说服工作,一些专家、企业的态度开始变得缓和了。最终,多晶硅期货在去年 12 月 26 日在广期所上市,帮助交易所的年终工作汇报,添上了浓墨重彩的一笔。

对于这个新兴的品种,光伏企业们倾向于观望,而不是亲身参与。据赶碳号了解,现在参与多晶硅的主力除了社会游资外,就是多晶硅的贸易商、经销商等。

没有足够的、实力相当的企业作为对手盘,如果一家光伏头部企业孤身参与多晶硅期货交易,就很容易背上 「操纵」 多晶硅期货的骂名。在反内卷之下,这是一个政治站位的问题。

总之,现在多晶硅期货的市场容量,并没有办法承载光伏头部企业。事实证明,光伏企业们保持态度谨慎也没有错:多晶硅期货的市场表现实在太妖了。

过去一个月多里,多晶硅期货价格有些失控。仅 7 月份一个月,多晶硅期货就出现了 5 次涨停,在 22 日、23 日甚至出现了连续涨停。这种极端的单边行情,已走到了失控的边缘。

广期所分别于 7 月 10 日、7 月 17 日、7 月 23 日连续出手,提高工业硅、多晶硅期货涨跌停板幅度及交易保证金,提高工业硅、多晶硅、碳酸锂相关期货合约开平仓交易手续费标准,缩窄工业硅、多晶硅相关合约交易限额等。

最近多晶硅期货的疯狂的确是被扼制住了,不知道主要得益于广期所的出手干预,而是因为最近多晶硅小作文减少了。

不过,也有硅料企业工作人员认为:交割品不足,是光伏企业参与度低的原因。广期所对多晶硅交割品参数有详细的规定,而硅料企业正在生产的产品和库存产品,可以在现货市场买卖,但是恐怕难以符合多晶硅期货的交易。2025 年 8 月 12 日的仓单为 4,700 手 (3 吨/手),合计只有 1.41 万吨。

查询日期:20250811;仓单数据统计截止至交易日下午 3 点

后记

多晶硅期货疯狂,甚至令期货公司及分析师也有些措手不及,以至于不敢就当前行情进行市场分析。因此,我们也很难看到多晶硅期货的深度分析报告。一些分析师的策略是,只谈技术分析,免谈多晶硅基本面。

市场特别是监管机构广期所,最担心的就是多晶硅期货由目前的 「过山车」 行情直接走向 「跳楼机」 行情。

本以为碳酸锂、工业硅、多晶硅期货已经是商品期货品种开发的极限。但是,7 月 25 日,广州期货交易所股份有限公司商品二部总监陈锐刚在中国光伏行业协会主办的光伏行业 2025 年上半年发展回顾与下半年形势展望研讨会上表示:广期所正在推进光伏组件期货的研究工作。

对组件期货,赶碳号有些难以想象:光伏组件本身是非标的,并且是在快速发展变化、不断迭代的一种商品。那么,如何才能标准化为期货品种呢?

但是,组件期货似乎已经箭在弦上。据陈锐刚透露,光伏组件期货的交易单位拟定为 720 块组件/手 (约 45.36 万瓦),报价单位为元/千瓦,最小变动价位为 0.5 元/千瓦,涨跌停板幅度为上一交易日结算价±4%,最低价值保证金为合约价值的 5%。

光伏人,你们准备好了吗?