财联社 8 月 18 日讯 (编辑 黄君芝)人工智能 (AI) 交易正在推动股市泡沫?事实上,自人工智能在近两年多来推动美股不断走高以来,这一直是美股市场上最大的争论点之一。

而相信 AI 将改变经济的股市多头往往不愿将其与 25 年前的互联网泡沫相提并论。他们认为,与互联网繁荣的早期不同,真正的利润点已经显现出来。因此,「这一次的情况会有所不同」。

但美国银行 (Bank of America) 策略师 Michael Hartnett 似乎并不这么认为,并向这些投资者喊话称:「这次最好有所不同。」Hartnett 在过去几年里经常对市场的牛市持怀疑态度。

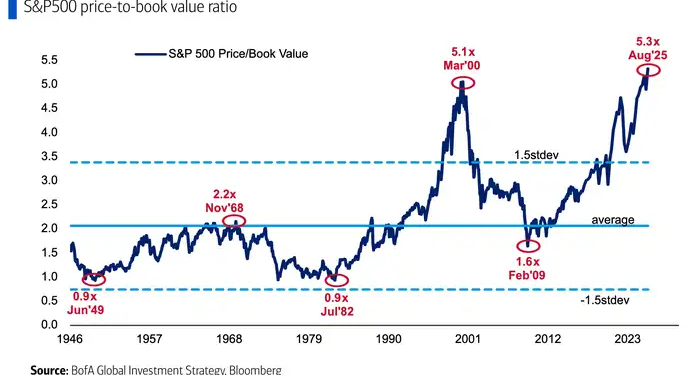

在最新报告中,他分享了一张图表,突显了投资者对 AI 将产生的影响有多乐观。它显示了标准普尔 500 指数的市净率 (Price-to-Book Ratio),指的是每股股价与每股净资产的比率。反映了普通股股东愿意为每 1 元净资产支付的价格,表示了市场对该公司资产质量的评价。

数据显示,该估值指标目前处于 5.3 的历史新高,超过了 2000 年 3 月互联网泡沫顶峰时的 5.1。

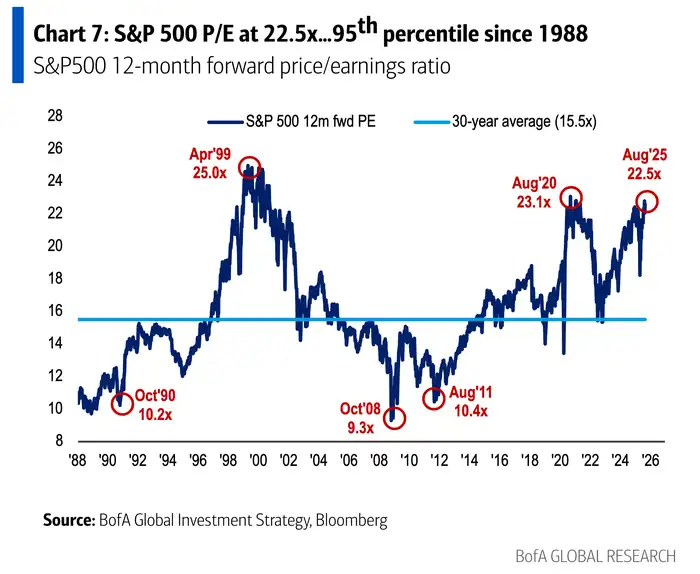

与此同时,其他经典估值指标也反应出了相对于历史水平的市场泡沫。例如,Hartnett 还分享了一张图表,显示了标普 500 指数未来 12 个月的预期市盈率。除了 2020 年 8 月,它目前也处于互联网泡沫时期以来的最高水平。

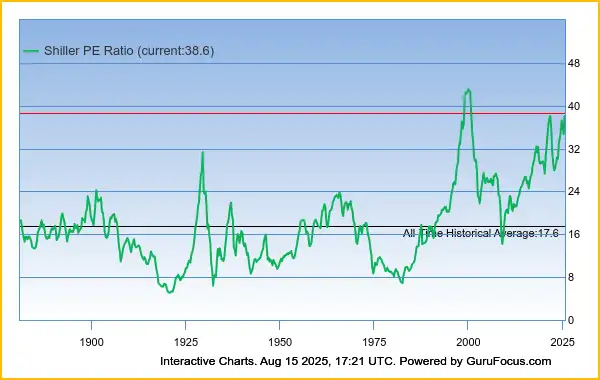

此外,标普 500 指数的席勒市盈率已达到 38.6 倍。

「席勒市盈率」,即周期调整市盈率 (CAPE),剔除通胀因素后用 10 年的平均盈利来计算市盈率,而普通市盈率以过去一年的盈利来计算,从而可以平滑经济周期对估值的影响。过往数据显示,美股 CAPE 超过 25 倍就进入 「非理性繁荣」 的疯狂期。

2007 年 5 月,美股的 CAPE 为 27.6 倍,这个数字后来成了这一周期的峰值,之后爆发了全球金融危机。今年 1 月的 CAPE 曾一度达到 31,之前高点包括 1929 年股市崩盘时的峰值 (33) 和 2000 年股市暴跌 50% 前的数值 (44)。

高估值往往反映了对未来盈利的高预期。有时,这些预期会被证明过高,价格会得到纠正,但它们并不一定会出现泡沫。到目前为止,许多人工智能公司的盈利不断超出预期,这表明这种乐观情绪是有道理的。

与短期表现相比,估值更能预测平均长期回报,华尔街对未来几个月市场走向的看法也存在分歧。尽管有人呼吁谨慎行事,但许多策略师仍在继续上调标准普尔 500 指数的年终目标价。

上周早些时候,贝莱德 (BlackRock) 全球固定收益部门首席投资官 Rick Rieder 表示,市场正处于 「有史以来最好的投资环境」,这要归功于对股票的强劲需求、即将到来的降息以及近期生产率和盈利增长的提升等因素。

最后,Hartnett 表示,如果市场真的开始回落,他预计债券和非美国股票将受益。提供此类交易敞口的基金包括 iShares Core U.S. Aggregate Bond ETF(AGG) 和 Vanguard FTSE All-World ex-US ETF(VEU)。