昔日“ 徐翔概念股” 的老牌房企华丽家族近期宣布,拟斥资不超过 3 亿元参与海和药物的配股融资。8 月 29 日,公司 2025 年第一次临时股东大会上,这项议案以 94.53% 的高赞成率通过。

不过,议案投票同时暴露出一些耐人寻味的信息:作为一家 A 股全流通上市公司,华丽家族此次可参与投票的股份比例近 93%(仅持股 7.12% 的大股东需要回避),但真正前来参与投票的对应股份比例却只有 11.08%,对于将本就紧绷的资金链跨界押注创新药这样的重大议案来说,如此参与度可谓寥寥。

与参与股权比例之“ 低” 相对应的,是参与人数之“ 多”,这次共有 1782 名投票参与人。“ 我们最近一次股东大会,也就是 5 月份召开那次,参与人数大约只有 600 人,这次人数明显增加。” 华丽家族相关人士称。

按照 1782 名投票参与人对应全部约 1.7 亿股来平均,每人持股数量不足 10 万股,这意味着来者散户居多而不少机构股东们大概率选择了旁观。这一幅“ 机构旁观+散户热情” 的图景多少折射了公司很可能存在“ 治理真空” 的苗头。

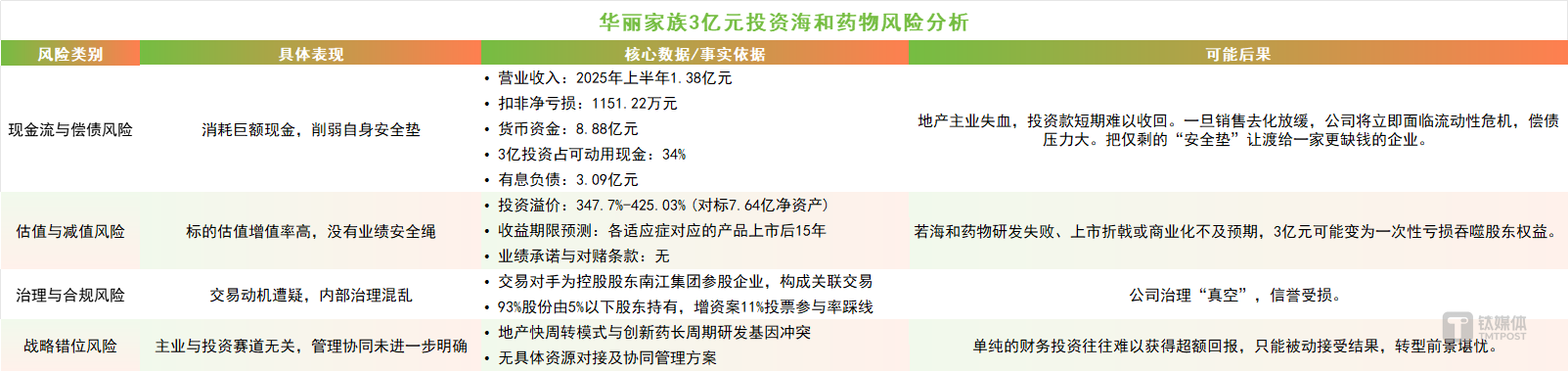

加之本次 3 亿关联交易自披露起就争议不断:南江集团既是华丽家族控股股东,同时持有拟投标的—— 海和药物 11.54% 股权。对华丽家族而言,3 亿元足以覆盖其全年营收 (2025H1 仅 1.38 亿元),且在自身亏损逐年扩大的情况下将资金链押注于与地产主业毫无关联、高波动且长周期的创新药赛道,风险不言而喻。而投资标的不仅连年亏损,正卡在冲击上市的资金缺口期,上交所更对其近 4 倍估值质疑,此次增资议案的参投股数中也出现了 4.83% 的反对票。

如今议案落定,后续走向愈发呈现“ 双面赌局” 色彩—— 华丽家族赌的是概念突围与管线兑现带来的盈利预期,海和药物则将这笔关联输血视作支撑其再度冲击 IPO 的关键筹码。

刚走出“ 徐翔后遗症” 的老房企

华丽家族此次斥资 3 亿跨界定增创新药,恰逢公司刚从漫长的“ 徐翔阴影” 中走出的时点。

身负“ 徐翔概念股” 标签的那些年,华丽家族创始人王伟林曾抛出石墨烯、低空经济、临近空间飞行器等热门概念,推动股价短期内飙升至历史峰值。在后期股民眼中,这些行为明显带有与徐翔配合炒作的色彩。而随着徐翔锒铛入狱,这场资本狂欢戛然而止,公司股价开始雪崩式下跌。

可见,尽管华丽家族早年间已有过多次跨界布局,但此次增资创新药的“ 章法” 有所不同,且当下处境与当年的意气风发已完全两样—— 昔日支撑股价的重组预案,早因各类现实问题于 2019 年归于沉寂,即便部分业务仍在运营,如今也已是“ 一地鸡毛”。

其中,石墨烯产业 2024 全年营收仅 17.26 万元同比跌七成,今年上半年进一步萎缩至 2.88 万元,受技术标准、成本以及市场掣肘,宁波墨西和重庆墨希均深陷亏损泥潭;公司下属的南江机器人虽四处寻找落地场景,但市场拓展缓慢、亏损持续,未贡献过任何正向利润;临近空间飞行器业务则早在 2019 年就正式宣告不再继续推进实施。

与此同时,华丽家族的地产主业也因抗周期能力薄弱,叠加行业下行压力,业绩持续恶化。

2024 年,公司营收在小基数情况下暴涨 118.47% 至 3.53 亿元,归母净亏损却高达 3441 万元,经营性现金流已连续三年为负;2025 年上半年,营收进一步下降 11.76% 至 1.38 亿元,录得 1041.24 万元亏损,扣非归母净亏损扩大至 1151.22 万元,对比去年同期仅 61.05 万元,亏损幅度显著扩大。

华丽家族净利润增长曲线,图源:同花顺

2025 年 4 月,随着徐翔持有的华丽家族 9000 万股完成司法拍卖、彻底退出股东行列,这场横跨十余年的“ 联合坐庄” 资本大戏才正式落幕,公司终于走出信誉受损的“ 阴影”。

然而当下的现实是,华丽家族的偿债能力与资金周转均面临显著压力。截至 2025 年上半年,公司虽因收到投资项目退出款及预收房款,货币资金回升至 8.88 亿元,但有息负债因开发贷借款增加,从 2024 年底的 695.37 万元激增至 3.09 亿元,存货也因子公司开发成本而上升 2.2% 至 23.84 亿元,且存在一定滞销风险。与此同时,股价也长期停滞在 3 元区间。

正是在此困境下,华丽家族抛出的 3 亿元定增创新药赛道计划才备受市场关注。

IPO 未果,估值疑问下的创新药企

拟投标的海和药物身上的故事也不少。

2011 年,中科院上药研究所以专利技术出资,张江科技投资有限公司以货币资金出资,共同创立了海和药物,国有股东背景为其早期研发注入了科研资源。但随着数轮融资与股权调整,国有资本逐渐退出,产业资本接力入场,最终形成以丁健团队为实际控制人的民营化架构。

资本轨迹上,海和药物也曾经历过“ 高光时刻”。2021 年 2 月,公司首次申报科创板 IPO,拟募资 31.5 亿元,若按“ 不低于发行后 10% 股份” 测算,对应的上市估值超过 300 亿元;而在此前 B 轮的 12 亿元融资中,其投后估值就已高达 62 亿元,彼时海和药物甚至还没有一款商业化产品上市。

这份高估值预期最终被上交所击碎。监管机构认定,海和药物“ 未能准确披露其对授权引进或合作开发的核心产品是否进行过实质性改进,以及是否对合作方构成技术依赖”,最终于 2021 年 9 月终止发行审核。

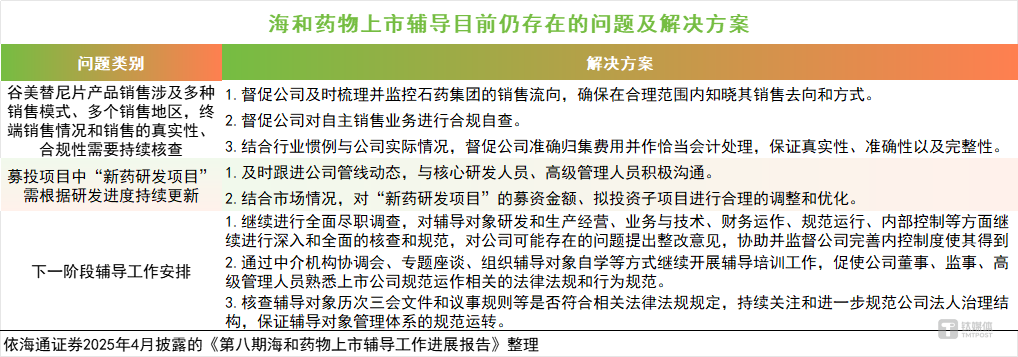

核心问题在于核心管线技术独立性不足。上交所在 8 月 11 日向华丽家族下发的监管函中,要求其补充说明标的评估增值率较高的原因及合理性。

彼时海和药物重点推进的 8 个化合物中,仅 HH3806 一款为自主研发,其余均通过授权引进或合作开发获得;更关键的是,公司不持有 RMX3001 和 ON101 两款核心产品的上市许可证书,仅享有商业化权益,与科创板对自主研发能力的要求存在根本矛盾。

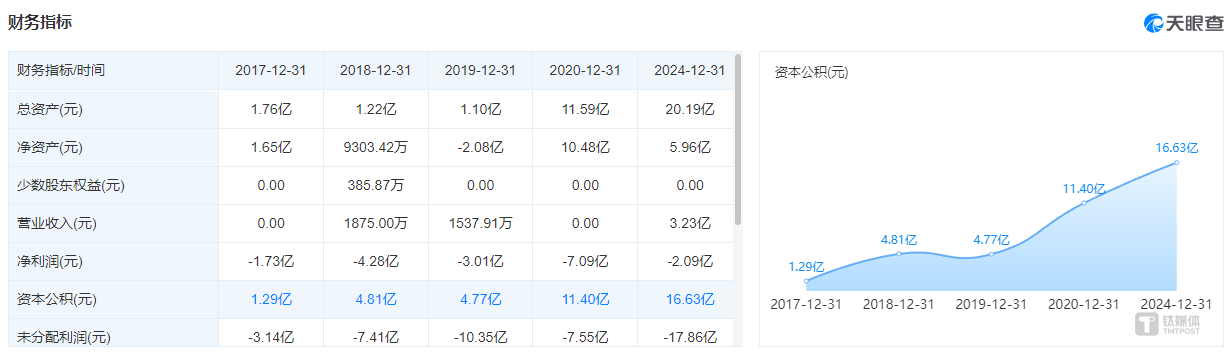

IPO 折戟后,海和药物的“ 烧钱” 模式仍在持续。2024 年,公司录得营收 3.23 亿元,却吞下 2.09 亿元净亏损,扣非净亏损扩大至 2.53 亿元,全年研发费用高达 3.52 亿元。2025 年 1~2 月,营收 7682.37 万元的同时,净亏损 1607.93 万元,扣非净亏损 1755.63 万元。

海和药物核心财务指标,图源:天眼查

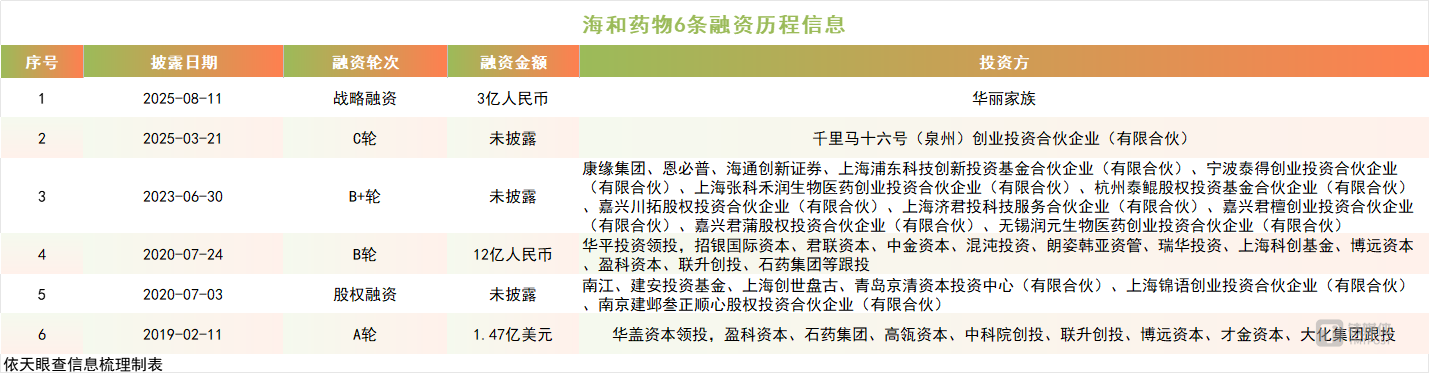

海和药物的高额研发投入持续考验其资金耐力。天眼查显示,2025 年 3 月及 2023 年 6 月,公司完成过由千里马基金、康缘集团等参与的两轮融资,虽未披露具体金额,但显然,这些资金仍难以覆盖其巨大投入。

以华丽家族公告中披露的 7.64 亿元海和药物所有者权益账面价值计算,按年亏超 2 亿元、年研发烧 3.5 亿元的节奏,账面资金仅能支撑约 2 年。对海和药物而言,能否持续融资直接关系到企业生存,这也成为其此次配股融资的核心动因。

争议点出在海和药物的估值高低上。根据金证资产采用的资产基础法评估结果,海和药物估值区间高达 34.2 亿~40.1 亿元,溢价达 26.56~32.47 亿元,相当于“ 净身家” 暴涨了 347.7% 至 425.03%。此次配股方案也印证了这一估值:海和药物现有总股本为 7.18 亿股,华丽家族以 4.75 元/股的价格认购,计算出 34.11 亿元的整体估值恰好锚定在评估区间下限。

这种定价方式首先依赖对无形资产的预期超额收益。笔者梳理细节发现,海和药物无形资产账面值 2.13 亿元,主要是针对管线的估值,仅此一项保守到乐观的估值区间就达到 18.09 亿~21.88 亿元,对应的增资率高达 750.64%~982.52%。

二是长期股权投资,增值率高达 803.87%~1024.23%,主要来自海河药物旗下三家子公司。其中,诺迈西 (上海) 在账面价值为 0 的情况下估值 7.15 亿元-9.27 亿元,两个预期是口服紫杉醇的胃癌适应症于 2024 年 10 月开始商业化并开始放量,以及乳腺癌适应症于 2025 年 6 月申报 NDA,接近商业化阶段。但从在市场站稳脚跟走向稳定盈利,这条路还很长。

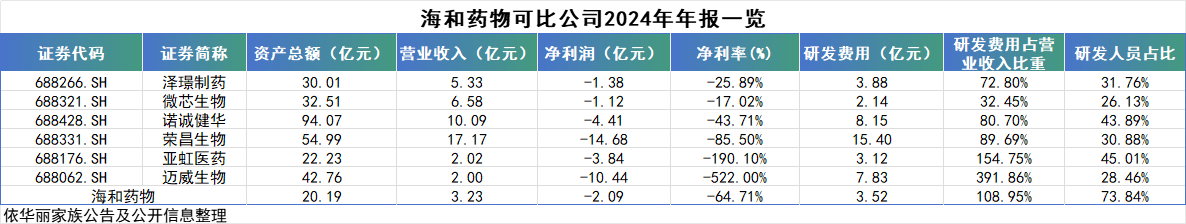

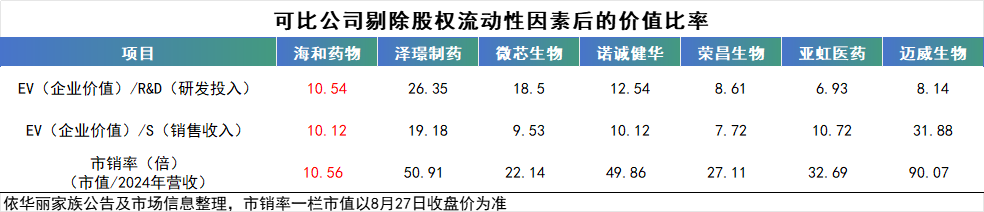

华丽家族选取了 6 家在 A 股上市两年近期未发生重大事件、主要经营业务为肿瘤创新药相关、与海和药物经营状况相似的非 ST 生物医药公司作为估值比对,结果显示海和药物两项价值比率均落在可比公司区间范围内。笔者又引入市销率横向对标发现,6 家可比公司的平均市销率为 45.46 倍,海和药物 10.56 倍市销率的估值水平远低于可比均值。

海和药物与可比公司年报及价值比率对比,依华丽家族公告及公开信息整理

但这些对比的核心前提是,可比公司多具备自主核心管线与较为明朗的盈利时间表,而海和药物的估值建立在 13 条管线全部如期商业化的超强假设上。一旦临床节点与市场放量推迟、竞争格局生变甚至是医保报销和药品集采政策变化,都可能让估值体系随之塌陷。

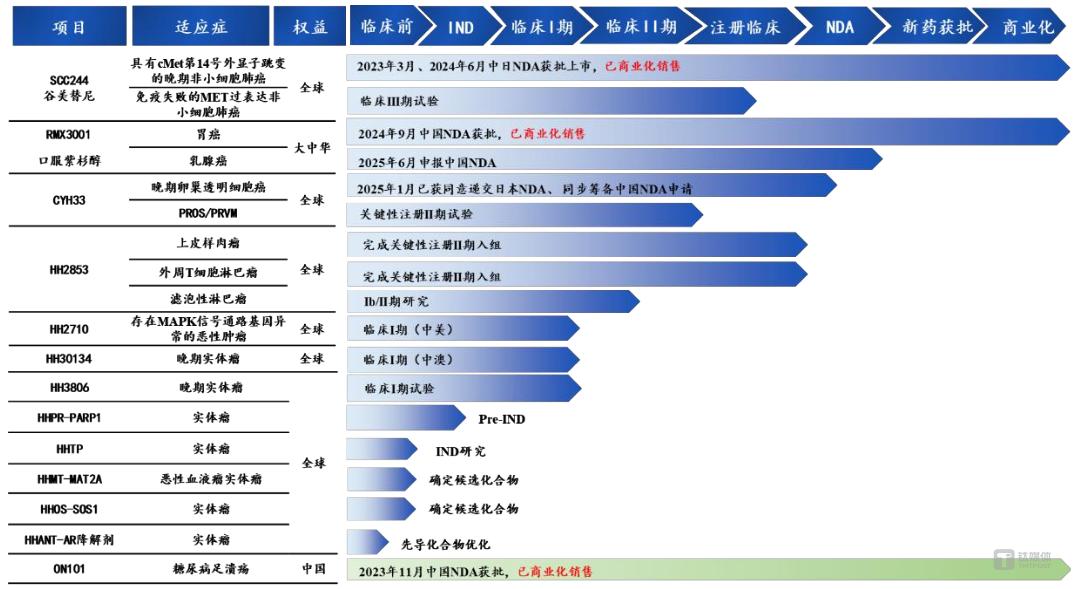

海和药物管线进展,图源:华丽家族公告

2023 年 5 月,海和药物与海通证券签署上市辅导协议,启动二次科创板冲刺,但截至目前尚未提交正式申请。

不难看出,海和药物已然站上了“ 生死线”:IPO 之路遥遥无期,资金链持续承压,亟须第三条路径为其“ 输血” 以支撑后续运转。

“ 梭哈”3 亿,关联输血的牵强逻辑

一家处在亏损泥潭的房企,将本就紧绷的资金投向另一家亏损更重的创新药企,二者此次“ 联姻” 本就吸引眼球,还因交易的关联性更引发一层争议。

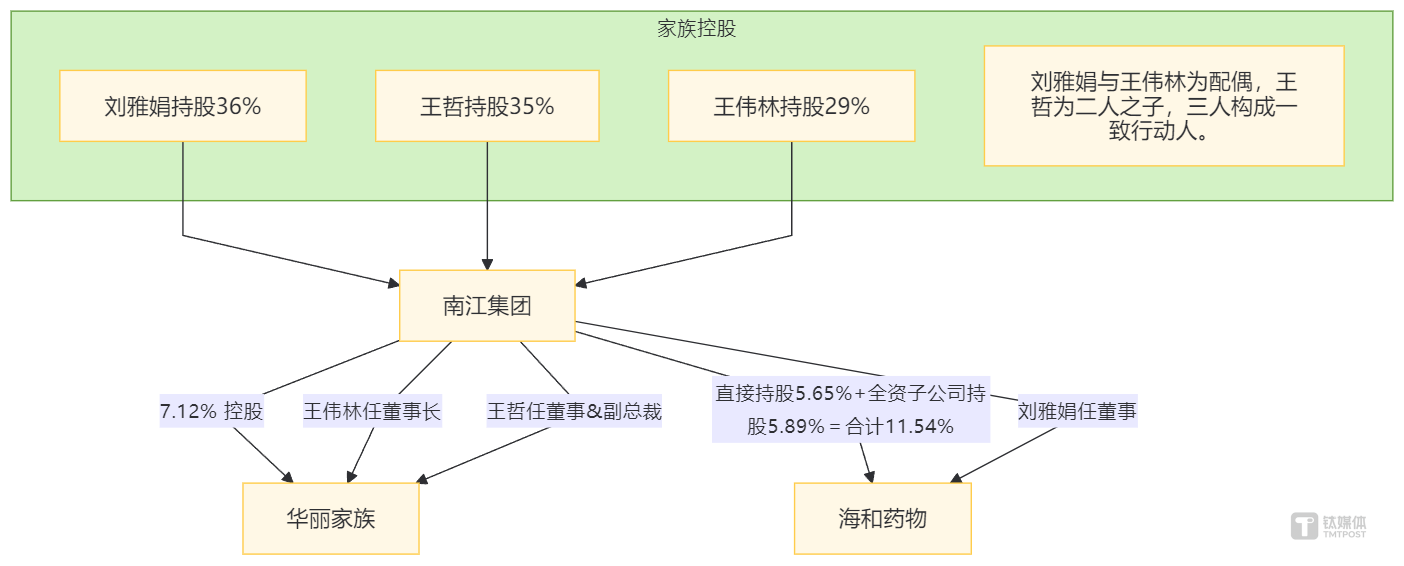

正如华丽家族公告所示,南江集团既是公司控股股东,又通过“ 直接持股+全资子公司间接持股” 握有海和药物 11.54% 股权,是仅次于丁健的第二大股东;且南江集团董事、股东刘雅娟兼任海和药物董事,此次交易构成关联交易。

从股权穿透后的人事关系看,南江集团由同一家族控制,刘雅娟持股 36%,王哲、王伟林两董事分别持股 35% 和 29%,刘雅娟与王伟林为配偶关系,王哲为两人之子,三人构成一致行动人。与此同时,王伟林任华丽家族董事长,王哲任华丽家族董事及副总裁。此次增资是“ 南江系” 内部的一次资金调配。

南江集团& 华丽家族& 海和药物股权穿透示意图,依公开信息整理

对此,上交所下发监管函,直指该交易的商业合理性及标的估值的公允性两大问题。筹备两日后,华丽家族给出的“ 双轮驱动” 对冲市场性风险、获取中长期投资收益、投后管理风险可控等解释却略显牵强。

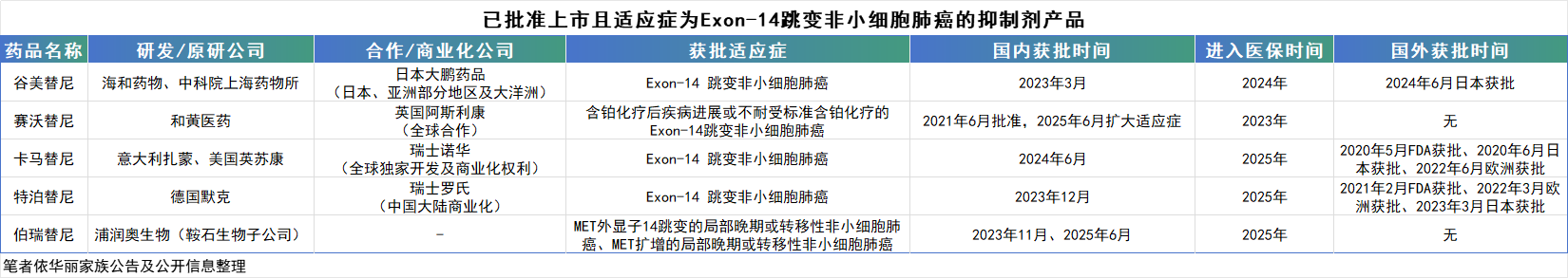

华丽家族乐观地认为,创新药赛道身处政策风口,行业天花板被系统性抬高。海和药物已成功突破“ 从 0 到 1” 的生死线,13 条管线中有 CHY33、HH2853 两款临近商业化阶段;三款上市产品中核心的谷美替尼已进入医保并在日本实现商业化,2024 年贡献了 3.1 亿元收入。未来随着管线放量,叠加潜在 NDA 获批与海外 BD 谈判落地,业绩将再添新增量且可能一次性兑现大额收入。

谷美替尼与同类产品对比,依华丽家族公告及公开信息整理

这张倾注了华丽家族治理信用与转型前景“ 创新药彩票”,真有看起来那么美好吗?

一个现实是,此次增资未设置任何业绩承诺或对赌条款,其估值逻辑又建立在市场规模按预期渗透、临床进展无延迟的强假设之上,眼下海和药物并无明确的盈利节点,所谓的“ 中长期收益” 高度依赖于 IPO 成功,一旦二次闯关失败,投资极可能沦为沉没成本。

在此之前,房企跨界创新药的失败案例比比皆是。2021 年以来,绿地控股、融创中国、荣丰控股等多家房企均布局过医疗健康赛道,真正成功者寥寥。核心原因在于,房地产企业的高杠杆快周转基因与医药长周期高研发需求存在天然冲突,若缺乏长期战略协同,单纯的财务投资往往难以获得超额回报。

而所谓“ 控股股东资源协同”,华丽家族既没有列出任何业务对接计划,也没有渠道、人才共享方案,仅停留在“ 有利于形成管理协同,构建资源共享” 的口头层面。这场 3 亿元的“ 梭哈”,风险系数只高不低。

用脚投票,争议声中的“ 双面赌局”

8 月 29 日,华丽家族增资海和药物的议案在 2025 年第一次临时股东大会上,以 94.53% 的高赞成率通过。看似毫无悬念的表决结果背后,却有着耐人寻味的隐藏信号。

作为一家 A 股全流通上市公司,剔除南江集团 7.12% 及董事王坚忠 (在南江集团任监事,持股约 30 万股未达披露阈值) 的关联回避股份后,华丽家族接近 93% 股份由持股 5% 以下的中小股东持有 (前十大股东其余九家合计持股 9.21%),理论上具备广泛的表决权基础。

华丽家族前十大股东明细,图源:Wind

但真正参与表决的 1782 名股东及代理人所对应的 1.77 亿股,仅占总股本的 11.08%。截至 6 月 30 日,华丽家族股东总人数为 12.04 万户。

决议公告虽未区分个人和机构股东,通过简单计算可知,投票者人均持股数不到 10 万。这意味着,机构股东基本选择旁观、专业监督力量缺位;投票结果由小部分散户主导,绝大部分中小股东对参与公司治理的兴致也不高。

笔者拨打华丽家族投资电话进一步得知,此次参与表决的人数已经“ 算多的一次”。5 月 16 日的 2024 年年度股东大会上仅 607 人出席会议,所持有表决权股份数占比更是只有 8.92%。

因此,增资议案即便形式上通过,或许也难以代表全体股东的真实意愿。中小股东既无法深入了解海和药物的管线价值,也难以判断关联交易的公允性,只能被动接受表决结果,持续的“ 治理真空” 还可能会进一步侵蚀股东信心。

如今议案落定,华丽家族与海和药物的“ 双面赌局” 正式开启。

一面是华丽家族借创新药概念缓解地产业务颓势、提振股价,并寄望于未来 10 余年的管线兑现收益;另一面是海和药物依托这笔关联资金“ 续命”,支撑其再度冲刺科创板。这场赌局的最终走向尚无答案,潮水退去时方知谁在裸泳。(本文首发钛媒体 App,作者丨曹倩,编辑丨刘敏)

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App