文 | 产业观察室

如今,固态电池的资本狂欢已成 A 股市场击鼓传花的博弈。游资裹挟着概念轮番炒作,让这个仍困在实验室的技术,被炒成"锂电池终极形态"的神话。这种狂欢在股市中也表现得淋漓尽致。

近日,A 股市场开启反弹走势。在各大指数中,创业板充当了领涨角色,创业板指的涨幅最高时达到 3% 左右。固态电池板块热度更是持续攀升,板块整体涨幅一度再次超过 7%,板块内多只个股同步出现大幅上涨。

值得警惕的是,市场热度已经催生出显著的估值泡沫。相关企业当前平均 85 倍 PE、12 倍 PS 的估值水平,相较于传统锂电池 30 倍 PE、3 倍 PS 的合理区间,溢价幅度已近 3 倍。这般估值,早已把未来数年的技术突破预期、盈利增长空间透支殆尽,背后暗藏的风险不容小觑。

当固态电池还在靠"预期差"或者依赖 「替代锂电池」 的命题炒概念时,固体氧化物燃料电池 (SOFC) 却在资本市场 「镁光灯」 之外,用实打实的效率突破、清晰的技术路径、落地的商业化项目,开辟全新赛道并为能源革命打开新突破口,或许这才是产业与资本更应聚焦的方向。

近期,笔者就固态电池及 SOFC 领域备受关注的一些问题访问了知名投资人、国科新能创投创始合伙人、新能源汽车领域专家方建华先生。在此,笔者根据访问实录将其观点整理并分享给大家,希望能对行业的发展带来有价值的参考和启示。

以下是根据对方建华先生的访问整理出来的观点,全文如下:

「概念狂欢」 难掩固态电池瓶颈,SOFC 静默破局待 「价值爆发」

当前,市场对固态电池概念的关注度和资金涌入力度丝毫未减。但与火热的市场热度形成鲜明反差的是,这一领域尤其是全固态电池,首先面临着 「固-固界面」 理论上尚未形成重大突破的问题,而且在材料体系、制造工艺创新、产业化进展等方面存在诸多瓶颈。

9 月 5 日下午 15:00 固态电池板块状况 (图片来源:东方财富网)

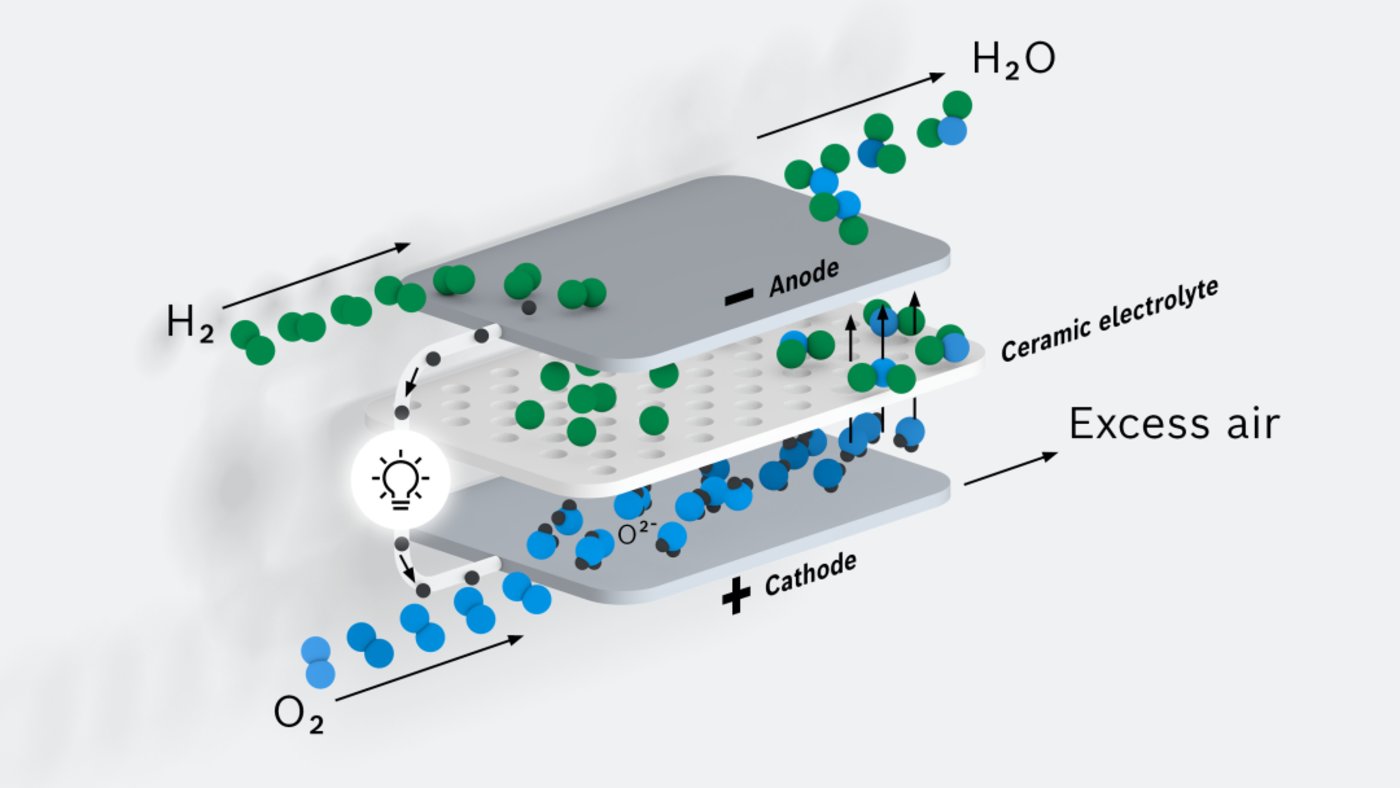

从技术特性来看,固态电池且在低温环境下性能受限,而固体氧化物燃料电池 (SOFC) 与传统储能电池 「能量搬运者」 的特质不同,其本质是一种发电装置,可在 600-1000℃高温环境下稳定运行,阳极采用镍基陶瓷材料,阴极选用钙钛矿型氧化物。其单体发电效率近 60%,热电联供效率超 85%,较磷酸铁锂储能系统 74% 的实际效率 (含厂用电) 优势显著。

总体而言,国内 SOFC 产业正站在 「产业化临界点」,目前已呈现 「多点开花」 的格局,以壹石通、三环集团、佛燃能源、潍柴动力、质子动力等为代表的多家核心上市公司、科技创新企业正在有序布局中。

SOFC 工作原理 (图片来源:Bosch)

要知道,固态电池尚未经过基于"商业化能量密度"的大规模系统验证,而 SOFC 早已用多燃料适应性打破局限,氢气、天然气、沼气皆能成为动力源,这种灵活性,是固态电池近乎画饼式的"明年量产"叙事无法企及的。

更关键的是,SOFC 从技术到商业化的每一步都踩在实处。它没有固态电池"氧化物、硫化物、聚合物"路线混战的迷茫,电解质支撑、阳极支撑、金属支撑三条路径清晰明确,金属支撑路线更是凭借高机械强度、强抗热冲击性锁定主流方向。

SOFC 也规避了全固态电池"量产成本高、良品率低"的痛点,壹石通近 80% 的良品率,更是远超同行水平。

然而,当一些固态电池概念股凭借概念炒作股价飙升时,SOFC 相关企业却因商业化进程稳健、缺乏 「爆发性故事」,估值长期处于合理区间,这种市场错配恰恰暴露了资本对技术价值的认知偏差,或者说是短期投资偏好与长期价值判断的差异。

实际上,现在 SOFC 的发展现状颇似 2008-2009 年国内动力电池所处的发展阶段。

美国 Bloom Energy 公司测算的 2 万亿美元全球 SOFC、SOEC 市场规模,这并非资本炒作的空中楼阁,而是技术实力与产业需求深度耦合、同频共振所催生的必然结果。

固态电池被资本市场过度炒作,但终因缺乏商业化支撑将难以持续,风口过后,也许是一地鸡毛。在这场能源迭代的竞赛中,喧嚣的终将沉寂,沉默的终将爆发。SOFC 的价值,缺少的不是概念包装,而是时间验证。

当资本褪去浮华,技术价值终将回归本源。在 「碳金融」 快速发展的趋势下,SOFC 在分布式发电领域的商业化进程,或许才是能源革命的真正开端。

传统供电陷 「四大短板」,SOFC 成 AI 算力能源困局破局关键

当前,AI 大模型从技术探索迈向应用爆发期,厂商扎堆卡位、用户规模几何级增长的 「产业狂欢」 下,能源危机悄然蛰伏,传统供电的 「四大短板」 更是扼住 「AI 算力咽喉」,而 SOFC 或成破局关键。

从能源压力来看,高盛预警到 2030 年,AI 数据中心将推动全球电力需求较 2023 年增 165%。而国际能源署 (IEA) 的数据显示,单次 ChatGPT 查询耗电约 2.9 瓦时,近乎 Google 搜索的 10 倍,数百万次交互叠加让数据中心能源负载激增。

国内一线城市电力负荷趋近饱和,很多新建数据中心获电力指标需排队 2-3 年,柴油发电机成 「应急救星」,单台日均油耗超 2 吨,其背后是电网扩容滞后的无奈。

传统供电的短板还不止于此,传统 UPS+柴发方案 35%-45% 的综合能效,在 AI 训练集群 1.5 以上的 PUE 面前不堪一击,电力成本占运营支出 60%,让数据中心从 「数字金矿」 沦为 「能耗机器」,AI 数据中心已成 「电老虎」。

2025 年全国数据中心碳排放标准的硬约束,已在广东、上海等地化作能耗双控利剑,传统供电方案存限电风险;2024 年国内天然气价格的巨大波动,更让依赖单一燃料的供电系统如风中残烛。

电力需求、效率瓶颈、碳排放压力、燃料波动这 「四大短板」 纵横交织,传统供电体系显然已难以适配新需求,AI 算力持续增长亟需全新能源方案。

这场算力革命与能源供给的尖锐矛盾,催生技术颠覆,SOFC 的复兴并非简单技术迭代,而是数据中心能源体系的范式重构,其与 AI 数据中心的协同应用已从理论迈向实践,堪称破解能源困局的 「六边形战士」。

SOFC 的模块化设计使其具备 「闪电部署」 能力,90 天可完成 MW 级系统安装,相较燃气轮机 1-2 年的建设周期,重写了数据中心能源设施建设逻辑。Bloom Energy 为甲骨文 (Oracle) 数据中心承诺 「90 天供电」,便是对传统基建模式的降维打击。

「碳金融」 赋能+全产业链布局,SOFC 释放长期投资价值

在 「碳金融」 快速发展的趋势下,SOFC 的商业模式还得到进一步优化,成为企业对抗碳成本的利器,更在全产业链布局加持下,释放出长期投资价值。

从 「碳金融」 赋能来看,每发 1MWh 绿电可产 0.7-0.9 吨 CCER(中国核证减排量),假设按 60 元/吨计价,10MW 电站年碳收益超 300 万元;在欧盟 CBAM(碳边境调节机制) 体系下,采用 SOFC 的钢铁企业较传统工艺可节省 23% 碳关税。这种 「发电+碳资产」 的双重收益,让 SOFC 成为能源转型中的 「隐形冠军」。

固态电池的热度表明,缺乏商业化支撑的概念或将难以持续;而 SOFC 的潜力则证明,能解决产业痛点、有清晰盈利模式的技术,在能源转型中更具竞争力。

值得一提的是,产业界同仁要守正创新,莫因固态电池的过度炒作,而忽视对现有锂电池产业链微创新的重视,尤其是今年开始爆发的储能市场对电化学储能电池长寿命低成本高安全的要求。更不希望,由于固态电池的 「资本过度泡沫化」,进而导致资源错配,错过 SOFC 的历史发展机遇。

热潮易遮理性眼,新能源赛道从来不是单点决胜,若囿于概念热度,恐失能源转型关键一棋。

当前,在 AI 算力需求与碳减排目标双重驱动下,SOFC 既为能源困局提供解决方案,也为 「碳金融」 时代的能源产业注入新动力,其长期发展才刚刚起步,对关注能源领域长期价值的投资者而言,这一领域蕴含着较多机遇。