【文章来源:天天财富】

近来,上证指数刷新了十年新高,市场情绪却显得颇有些复杂。有人扼腕叹息 「满仓踏空」,有人无奈调侃 「我在 XX 躲牛市」……

红与绿的对比,热与冷的体感,成为了当下基民圈子里最真实的共鸣。

今天不想只谈行情的涨跌,更想和大家聊聊:

当指数与账户分化,我们该如何读懂市场的语言?

又该如何在变化的浪潮中,守住投资的锚点?

01 当指数新高≠账户新高

——愈演愈烈的分化与底层逻辑的变迁

近来身边不断有好友向笔者抱怨,自己的持仓是大盘上涨岿然不动,大盘调整溃不成军。

这种两头挨揍的感受,本质是市场生态的重构。这一轮大涨中,以往我们所熟悉的龙头搭台、补涨跟进的轮动节奏并未出现。取而代之的,是强者更强、主线持续聚焦的结构。

数据无声,却道尽真相。9 月初,上证综指已经刷新了 10 年新高,但大多数行业仅触及 2020-2021 年的阶段性高点,只有银行、电子、通信、有色金属、家用电器、食品饮料等少数行业超越了 2015 年水平。这意味着,指数新高的大旗是由少数行业扛起,而非雨露均沾。

来源:Wind,统计截至 2025.9.1。指数历史走势不预示未来表现,不代表基金产品收益。

为何会出现如此情形?追本溯源:

其一,当下的基本面呈现高度景气集聚态势,在此情形下,资金出于对确定性的追求,自然而然地流向最具想象空间的人工智能相关领域;

其二,量化投资策略的规模持续扩大,这类策略具有显著的马太效应,当某只个股表现优异时,量化资金会迅速跟进加仓,从而进一步助推其股价攀升;

其三,被动资金借助各类 ETF 产品大规模入市,无论是宽基 ETF 还是行业 ETF,均将大量资金集中于指数成分股,致使非成分股面临被冷落甚至边缘化。

这些变化同时指向一个真相,即市场的效率在提升,但容错率在下降。过往那种任意买入便能依靠普涨行情获利的时代已经一去不复返,如今如果投资方向出现偏差,即便大盘指数节节高升,个人账户也可能并无明显起色。

由此可见,当前行情带给我们的重要启示在于,市场早已告别了全域性、普惠式的行情。

当以前靠运气能赚到的钱,现在必须靠认知才能守住,以前靠跟风能赶上的行情,现在必须靠判断才能踩准,把握投资方向、优化资产配置,比以往任何时候都更为关键。

02 当炒股不如买指数基金

——不是妥协,而是对市场规律的洞察

「现在炒股不如买指数基金」,这句话最近常被提起,有人觉得是能力不够的退而求其次,但其实,这是对市场规律的洞察,也是对自身边界的坦诚接纳。

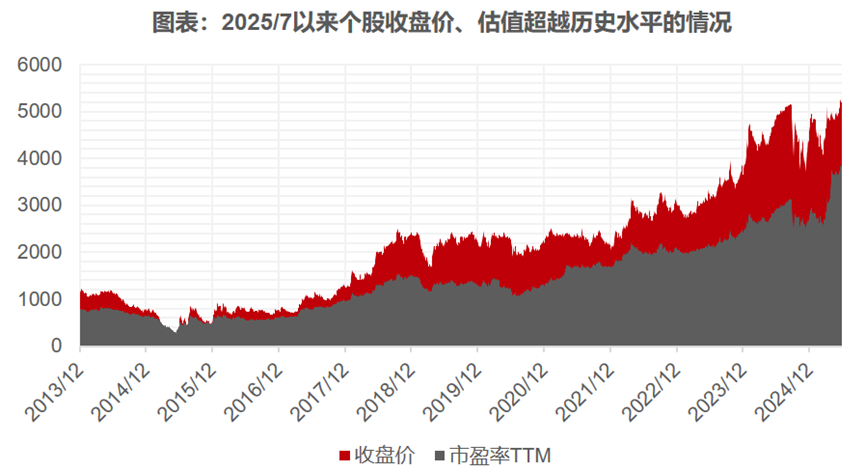

先看一组扎心的数据:2025 年 7 月以来,虽有超 4000 只个股创了 2024 年新高,但能突破 2020-2021 年高点的只有 2000 只,能越过 2015 年高点的不足 1000 只 (剔除上市不满半年个股,数据来源 Wind,截至 8 月 22 日)。换句话说,近一半的个股,或许连前几年的半山腰都没摸到。

注:剔除上市不满半年的股票;估值参考区间为 2015/1/1-2025/8/22;数据来源:Wind

再看草根调研的实际收益:8 月至今,科创 50、创业板指均上涨超 30%,能跑赢这个涨幅的个人投资者凤毛麟角;就连看似 「滞涨」 的沪深 300,今年以来近 15% 的涨幅,也让不少自行选股交易的策略难以超越。

这并不是偶然,它背后折射的是市场成熟度的提升,是信息效率的增强,也是机构之间博弈的激烈。当聪明钱越来越多,想要持续做出超额收益,变得更为艰难。

而指数基金,尤其是宽基产品,凭借其低费率、高透明、分散化的特征,正逐渐成为普通人参与市场、分享经济增长的更优选择。

巴菲特那句 「通过定期投资指数基金,一个什么都不懂的业余投资者往往能够战胜大部分专业投资者」,在这样一个结构撕裂、有效性提升的市场中,尤其值得深思。

指数基金不承诺奇迹,只提供市场的平均回报 (即 beta 收益),但它也是一种守护。它以更低的成本、更透明的机制,帮持有人尽力避开个股的雷暴、情绪的漩涡,留在赛场之内,不下牌桌。

就像植物不求一日之长,但求每日扎根。缓慢、但持续地生长,本身就是一种强大的力量。

如果看好某个方向,但又缺乏深入研究,那么选择一只投资该方向的指数基金,或许比盲目下注更接近理性。它让投资者把有限的精力,用于真正值得投入的地方:理解大趋势,认识自己,并保持耐心。

03 当下应该如何应对

——持仓或许各异,但哲学仍然相通

不同的持仓状态,自然需要不同的操作。但比操作更重要的,是背后的原则与哲学。

已盈利者,可以考虑适度止盈与再平衡。

止盈不代表对行情的看空,而是对波动的尊重、对自身风险承受能力的回归。投资的本质,不是在最高点退出,而是在管理风险与寻找获得感之间寻找适合自己的平衡点。懂得收手与懂得出手,来自同一种智慧。

更值得探讨的,或许是眼下最焦虑的两类人:一类是空仓或轻仓的投资者,另一类是满仓却 「踏空」 的人。

对于空仓和轻仓的投资者,不妨先厘清两个关键问题:是否必须此刻入场?还是仍然希望等待回调时机?

无论未来市场走势如何演绎,坚守投资纪律、做到知行合一,才是长期制胜的关键。毕竟,个人永远只能赚到认知范围内的收益。当然,始终需要重视的是,对市场保持敬畏的核心,仍然在于永不空仓、永不满仓。

如果确认权益资产配置不足,也无需过度焦虑。周期演绎向来曲折前行,市场从不缺机会。

可采用分步建仓策略:

例如将权益仓位资金分为五份,先选估值合理的宽基 ETF 与量价趋势良好的主线科技类 ETF 逢跌各投一份建底仓,之后每周观察,回调加仓 2 份,震荡加仓 1 份,直至达到合理仓位。(以上仅供示例引用,不构成具体投资建议)

满仓却踏空者,请回归投资最初的理由:资产质地如何?逻辑是否改变?有没有更好的选择?

如果一切依旧,那么你需要的是耐心,而不是慌忙切换。资产没有轮动到,不代表它不好,资本市场长期是称重机,你持有的资产若有内在光芒,时间自会为其定价。

更不必与他人比较。每个人的花期不同,决策的背景、承受的波动、资产的节奏,皆非表面可见。盲目对比,只是在别人的节奏中迷失自己的路,引发无意义的焦虑。

如果你的判断是短期缺乏催化,也可以考虑将部分仓位调整为指数产品或者中高波固收+产品,以更平稳的姿态应对市场变化。

在当前 3800 点的关口,改良版的杠铃策略依然适用:

进攻端聚焦主线动能 (如科创 AI、创业板指) 以及相对 「安全垫」 逻辑 (如券商、农业、石化),防御端坚守红利策略 (如自由现金流、红利质量)。

这不仅是一种配置,更是一种东方哲学般的平衡。进取与守成,动态调和、方得从容。

市场的潮汐总在更迭,热点与风向时时流转,但有一条规律从未改变:

每个人最终赚到的,都是自己认知范围内的钱;超出认知的盈利,往往会凭实力还回去。

正因如此,在行情来到波动的阶段,更需要守住独立思考的清醒。不被旁人的欢呼裹挟,也不被短暂的恐慌左右,不随意打破自己的持仓原则,也不轻易偏离预设的风险框架。

这份 「不盲从、不越界」,才是能在投资路上走得长远的根本。

毕竟,投资的最深哲学不在于如何支配财富,而在于如何不被财富所裹挟。在市场的低谷与高处之间,愿我们始终能够心怀清醒,步履从容。(文章来源:华夏基金)

(原标题:赚了指数不赚钱?投资者如何应对市场分化与冷热不均)

(责任编辑:66)