近期,丹诺医药 (苏州) 股份有限公司 (下称“ 丹诺医药”) 提交了招股说明书,拟港股 IPO 上市。

笔者注意到,丹诺医药历经 11 年经营,至今仍未有任何产品实现商业化,期间累计亏损已超 9 亿元。持续亏损的核心症结在于高额研发投入,这与创新药企业普遍存在的“ 先投入后回报” 模式本质一致,短期需关注研发效率与管线进展,长期则依赖首个产品上市后的销售表现及后续管线接力能力。但若无法在 3-5 年内实现产品商业化,高企的研发投入可能成为持续经营的重大隐患。

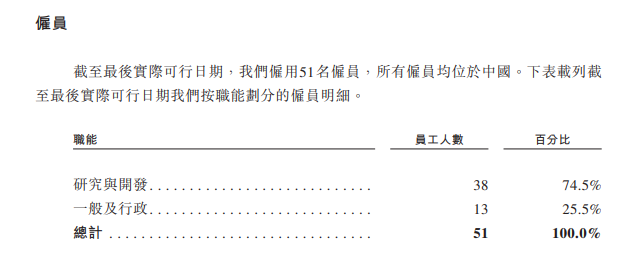

更值得关注的是,从员工架构来看,截至招股说明书签署日,丹诺医药的 51 名员工中,38 名为研发人员,13 名为行政人员,尚未组建产品商业化所需的销售团队。这一人员配置现状,与创新药企业在产品临近上市阶段通常会提前布局销售网络的行业惯例形成明显反差,公司何时能迎来盈利拐点,仍有待持续观察。

11 年“ 烧了”9 亿元

丹诺医药是一家生物科技公司,专注于发现、开发及商业化差异化的创新药产品,以解决细菌感染及细菌代谢相关疾病领域的未被满足临床需求。

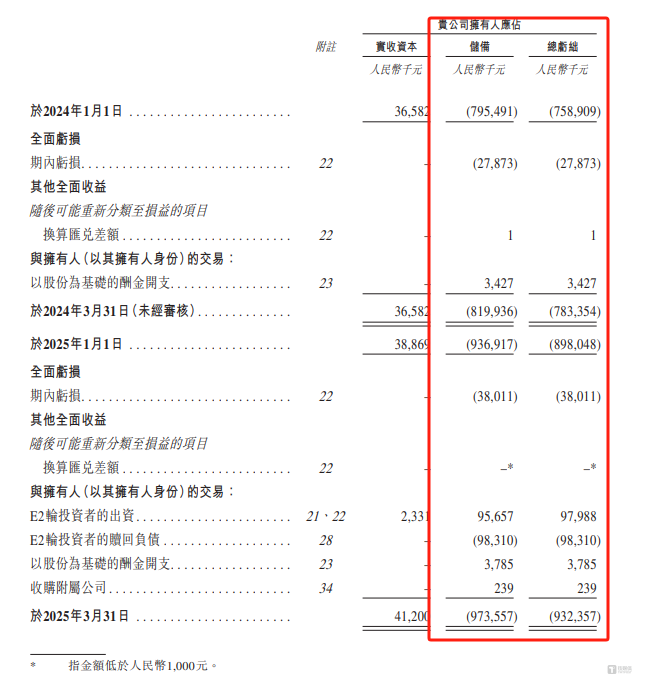

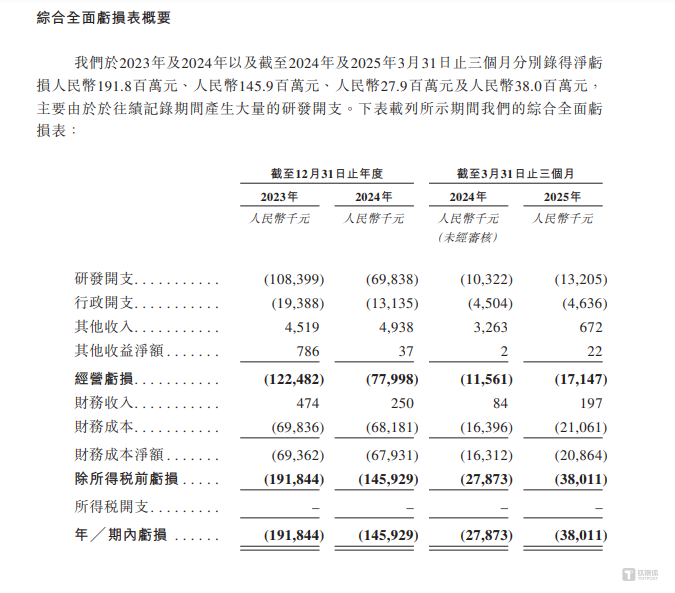

2023 年-2024 年和 2025 年 1-3 月 (下称“ 报告期”),丹诺医药的收入分别为 451.9 万元、493.8 万元、67.2 万元,年内溢利分别为-19184.4 万元、-14592.9 万元、-3801.1 万元,公司持续在亏损,尚未跨越盈利的门槛,三年合计亏损了 37578.4 万元。需要说明的是,丹诺医药上述的收入主要是其他收益,而其他收益又主要依靠政府补助,公司目前无任何产品商业化。

更为严峻的是,报告期内披露的亏损数据仅仅是丹诺医药经营困境的冰山一角。据招股说明书显示,截至 2025 年 3 月末,丹诺医药的总亏损为-9.32 亿元,而丹诺医药成立于 2013 年,这意味着在过去 12 年左右的经营历程中,公司不仅依旧未有产品商业化,同时还“ 烧掉了” 超 9 亿元,未来如何实现扭亏为盈、突破产品商业化瓶颈,成为摆在公司面前亟待解决的关键难题。

笔者注意到,导致丹诺医药持续亏损的主要因素就是研发开支。报告期内,丹诺医药的研发开支分别为 10839.9 万元、6983.8 万元、1320.5 万元,占当期年内利润绝对值的 56.5%、47.86%、34.74%。这也意味着,丹诺医药创新药企业亏损的本质类似,均是“ 先投入后回报” 模式的极端体现,短期需关注研发效率与管线进展,长期则依赖首个产品上市后的销售表现及后续管线接力能力。但若无法在 3-5 年内实现产品商业化,高企的研发投入可能成为持续经营的重大隐患。

何时迎来盈利拐点尚未可知

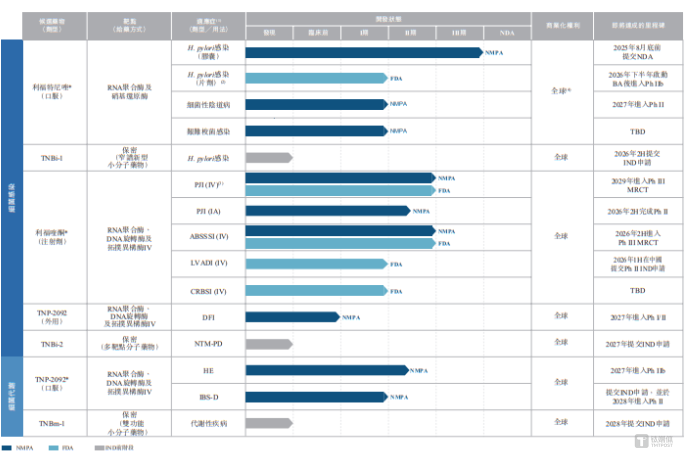

从产品结构上看,截至招股说明书签署日,丹诺医药已建立一条由七项创新资产组成的差异化管线,包括三项核心产品,即利福特尼唑 (TNP-2198),利福喹酮 (TNP-2092) 注射剂,TNP-2092 口服制剂,具体情况如下:

在这些产品中,利福特尼唑进展最快,已临近 NDA(新药上市申请) 阶段,有望成为管线中首个实现商业化的产品。需要说明的是,利福特尼唑是由利福霉素药效团和硝基咪唑药效团构建的稳定偶联药物。通过抑制 RNA 聚合酶和硝基还原酶激活产生高活性物质实现杀菌作用,对微需氧菌和厌氧菌具有协同双重作用机制,主要应用于幽门螺杆菌感染治疗领域。。

从市场前景上看,根据弗若斯特沙利文相关资料,2019 年,治疗幽门螺杆菌感染药物的全球市场规模为 53 亿美元,并以 6.0% 的复合年增长率增长至 2024 年的 69 亿美元。随着公众对幽门螺杆菌感染相关健康风险的意识日益提高,预计将于 2029 年进一步扩大至 100 亿美元,2024 年至 2029 年的复合年增长率为 7.6%。于 2029 年至 2035 年,预计该市场将以 9.6% 的复合年增长率持续增长,于 2035 年将达到 161 亿美元。

不过,该产品的商业化进程仍存不确定性,一方面,尽管利福特尼唑已进入 NDA 阶段,但上市时间尚未明确,审批进度存在变数;另一方面,截至招股说明书签署日,丹诺医药 51 名员工中,38 名为研发人员、13 名为行政人员,尚未布局商业化所需的销售团队,这也为产品上市后的市场推广埋下隐忧。

总体而言,丹诺医药的产品瞄准了需求旺盛的细分市场,但其目前尚无产品上市,核心产品利福特尼唑虽计划于今年 8 月底前递交上市申请,仍面临多重不确定性,公司何时能迎来盈利拐点,仍有待持续观察。(本文首发于钛媒体 APP,作者|邓皓天)

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App