文 | 略大参考,作者 | 小遥,编辑 | 原野

01

只要能吃苦,就有吃不完的苦。

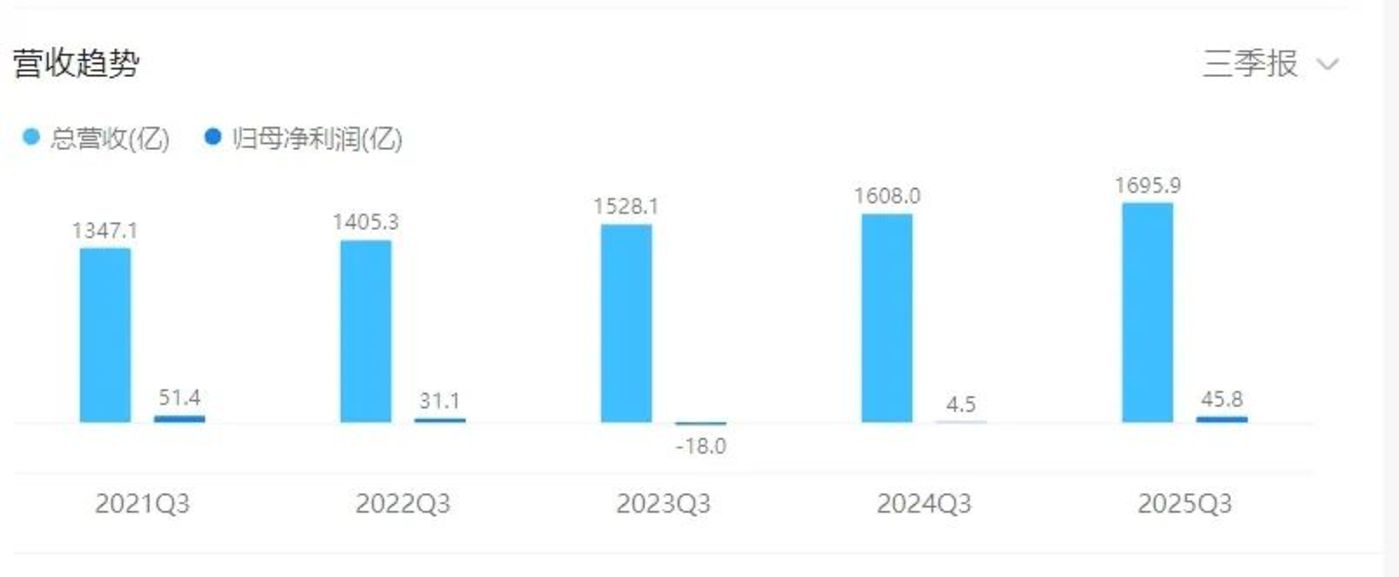

全球零售巨头沃尔玛对这句中文梗应该颇有同感。它刚刚花 10 年时间解决一场 「中年危机」,适应了电商时代,挡住了亚马逊的冲击,公司营收和净利在 2024、2025 财年都实现了不错的增长。

但就像中年人的世界里总有解不完的难题,进入 2025 年的沃尔玛,迎来了包括特朗普关税政策在内的一系列不确定因素,接下来的业绩,恐怕也很难保持过去两年的高增长。

受政策影响,这家以性价比著称的零售企业还在美国对部分商品进行了涨价——这可以看作是一场对自己的背刺。

在消费世界里,贵的可以更贵,比如 CHANEL 年年涨价年年有人追着买,甚至把它当成理财产品看升值空间,但蜜雪冰城把冰激凌和柠檬水卖贵一块钱,是要做好挨骂的心理建设的。

沃尔玛过去几年的业绩增长,其实也不是靠把便宜货卖给勤俭持家的人。

沃尔玛 CFO 约翰·瑞尼 (John Rainey) 表示,2025 财年第三季度,沃尔玛约 75% 的增长来自年收入超过 10 万美元的家庭,咨询公司 Morning Consult 的调查也显示,年收入 10 万美元以上的家庭中在沃尔玛购物的比例,自 2019 年的 77% 上升至 2024 年的 89%。

而十年前,调研机构 Kantar Retail 数据给出的沃尔玛顾客画像是:年收入多在 5 万美元以下,年龄主要为 45 岁以上——翻译过来就是:扣扣搜搜的中年人。

其实,全世界中产都具备着类似的消费习惯:既要性价比,又要体面。

他们的身影会出现在农村大集上,但这更多是体验烟火气的快乐,他们不会真的为了 5 块钱一兜的黄瓜坚持复购。但叮咚买菜的 8 点打折夜市、好特卖 4 块钱一瓶的巴黎水,是能卖到他们心坎上的。

所以沃尔玛在这几年增加了不少高级的 SKU,提升门店体验,比如使用让人更舒适的灯光色温,增强数字体验,拼命甩掉以前那个廉价、传统的老标签。

一个更重要的进展是,它终于搞定了电商业务——一个它从 20 多年前就开始涉足的板块。

老大哥的眼光还是很好的,但前期重视程度不够,也没什么章法,发展太慢。好在它后面补课很努力,慢慢搭起电商基建。疫情再给了关键性的催化:2020 年,沃尔玛美国的电商业务实现了 79% 的销售增长,到 2021 年时,它已经成为美国电商行业的老二,仅次于亚马逊。

2025 财年,沃尔玛在全球的电商销售额达到 1210 亿美元,且最近 9 个季度的增速不低于 15%。电商业务在公司总销售额中的占比达到了 17.94%——10 年前,这个数字只有 2.53%。

图源:沃尔玛 2025 财年年报

从财务数据来看,沃尔玛就像是顺利进入新赛道的中年人,又过上了好日子:

沃尔玛大卖场的销售额,三年增长超 900 亿美元,从 2022 财年的 4942.06 亿美元达到 2025 财年的 5843 亿美元——定位类似的家乐福,在相似时间段的 2021 年和 2024 年,销售额分别为 812.45 亿欧元和 945.5 亿欧元,按照当下汇率,三年增长额不到 160 亿美元。

02

人类历史往往是由一些关键人物推动的,老公司们的进化也是如此。

在沃尔玛长达 20 多年的电商业务故事里,有两位关键人物:一位是在 2010 年组建起专门电商部门的 CEO 麦道克 (Mike Duke),相当于把电商部门变成了正规军;一位是他的后一任 CEO 董明伦 (Doug McMillon)。

在 2014 年 2 月接任 CEO 时,董明伦表面风光,47 岁的他,是除创始人山姆·沃尔顿外,沃尔玛历史上最年轻的 CEO。他对沃尔玛足够了解,从基层采购员干起,工作接近 25 年。过往经历也证明他能打硬仗:他曾经在沃尔玛受金融危机影响而业绩下滑时,临危受命,出任国际业务总裁兼 CEO,很快,国际业务成为 2011~2013 财年公司增长最快的部门。

但提振一块业务,跟带动一艘大船转向,根本上是两回事。你能把西红柿鸡蛋做好吃,未必能撑起一桌体面的家宴。

2014 年的沃尔玛就像是一艘需要打补丁的大船。营收增速只有个位数,还在 2014 财年达到有史以来的最低值——1.6%。净利润也在 2012 财年出现 20 年来首次下滑后,于 2014 财年再次下滑。

更糟糕的是,这艘大船好像有点迷失了方向。

当时美国的电商业务热火朝天。2010 年~2013 年,美国电子商务零售销售规模由 1654 亿美元增长至 2630 亿美元,平均年增速达到 16.6%,远超实体零售业同期 6.2% 的平均年增速。而沃尔玛的电商业务在 2014 财年刚突破 100 亿美元的销售额——这相当于隔壁亚马逊电子零售业务在 2013 年的增长额。

董明伦干了几件事情:

1、抄作业。对标亚马逊,从动态价格体系到电子支付,再到发展无人机配送、与出租车公司合作提高即时配送能力,沃尔玛 「抄」 得很认真。

2、使出 「钞能力」,通过收购的方式快速补齐短板。

从 2014 年-2018 年,沃尔玛几乎在全球撒钱,花费超过 200 亿美元收购了超 20 家公司。其中的大头,160 亿美元用来买了一家印度电商公司 Flipkart——它一度在印度做到了市场第一,还在人工智能方面积累不少。

收购带来的另一大资源是人才。董明伦在 2016 年收购美国初创电商平台 Jet 后,直接安排创始人马克·劳尔 (Marc Lore) 担任沃尔玛电商部门主管。也是从这开始,沃尔玛的电商生意挤进了快车道。

在中国市场,沃尔玛尝试过收购 1 号店来发展电商,最终变成与京东合作,利用后者的配送服务解决物流问题。这个模式后来被复制到日本,合作对象是当地最大的电商平台乐天。

3、调整店型,抓 「小」 放 「大」。

传统的沃尔玛门店在电商业务中有了 「前置仓」 的角色,相比大而全,快捷更重要。于是,沃尔玛放缓了传统门店的扩张速度,对既有门店进行升级改造,做小店。2015、2016 财年,沃尔玛在美国开了 260 家社区店和中小型门店,而大卖场只开了 177 家。

这些动作的共同特点就是:费钱、无法立竿见影出成绩、拖累财报数据。资本市场显然是有怀疑的,2016 年下半年,连长期持有沃尔玛股票的巴菲特,也因沃尔玛与亚马逊之间的增速差距过大,选择大幅抛售。

好在董明伦没有失去他最重要的支持者:沃尔顿家族,他们掌握者沃尔玛近半的股权。

后面的故事大家就很熟悉了。疫情爆发后,沃尔玛的电商业务真正支棱了起来。从 2020 年开始的四年间,它在美国电商市场稳坐老二的位置——一场漂亮的中年转型就此完成。

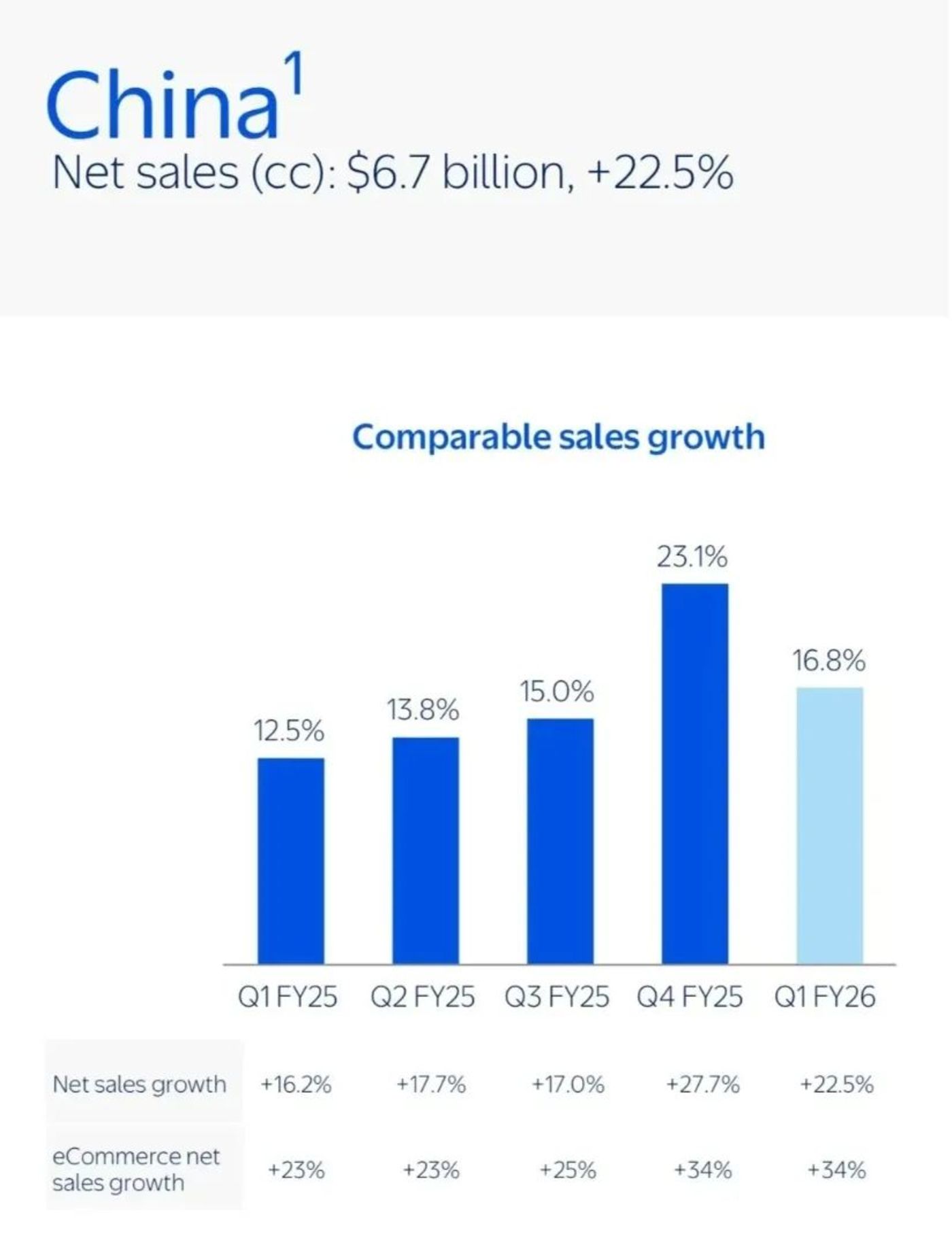

在中国市场,沃尔玛把山姆超市做成了王牌,尤其是疫情后的这几年,山姆超市在中国区一改早年的佛系开店风格,目前已有 56 家线下门店和超 500 家前置仓,线上销售额占比超过了 50%。

到现在,电商业务已经成为沃尔玛中国业绩增长的关键动力,销售额占比接近 50%。同时,沃尔玛在中国区加快收缩大卖场,超过 100 家业绩不好的门店被关闭,剩下的门店也进行了精简 SKU 等一系列改造,新开店铺以面积更小的中小型店为主。

至此,董明伦基本完成了对沃尔玛这艘船的大修工作。

03

电商生意里没有永远的王者。

不管在中国市场还是美国市场,都是如此。阿里如日中天的时候,没瞧上五环外的拼多多。当抖音电商让无数退休老人甘之若饴,很多老电商人也傻眼了。

沃尔玛的好日子已经在动摇。

一边是自家有 「坑货」。

包括关税政策在内的宏观环境带来许多不确定性因素。沃尔玛已经对 2026 财年打了预防针:净销售额和调整后营业利润预计分别同比增长 3%~4%、3.5%~5.5%,低于 2025 财年的 5% 和 9.7%,也低于华尔街分析师给出的 4.2% 和 11% 以上。

老沃尔玛主打一个人间清醒。

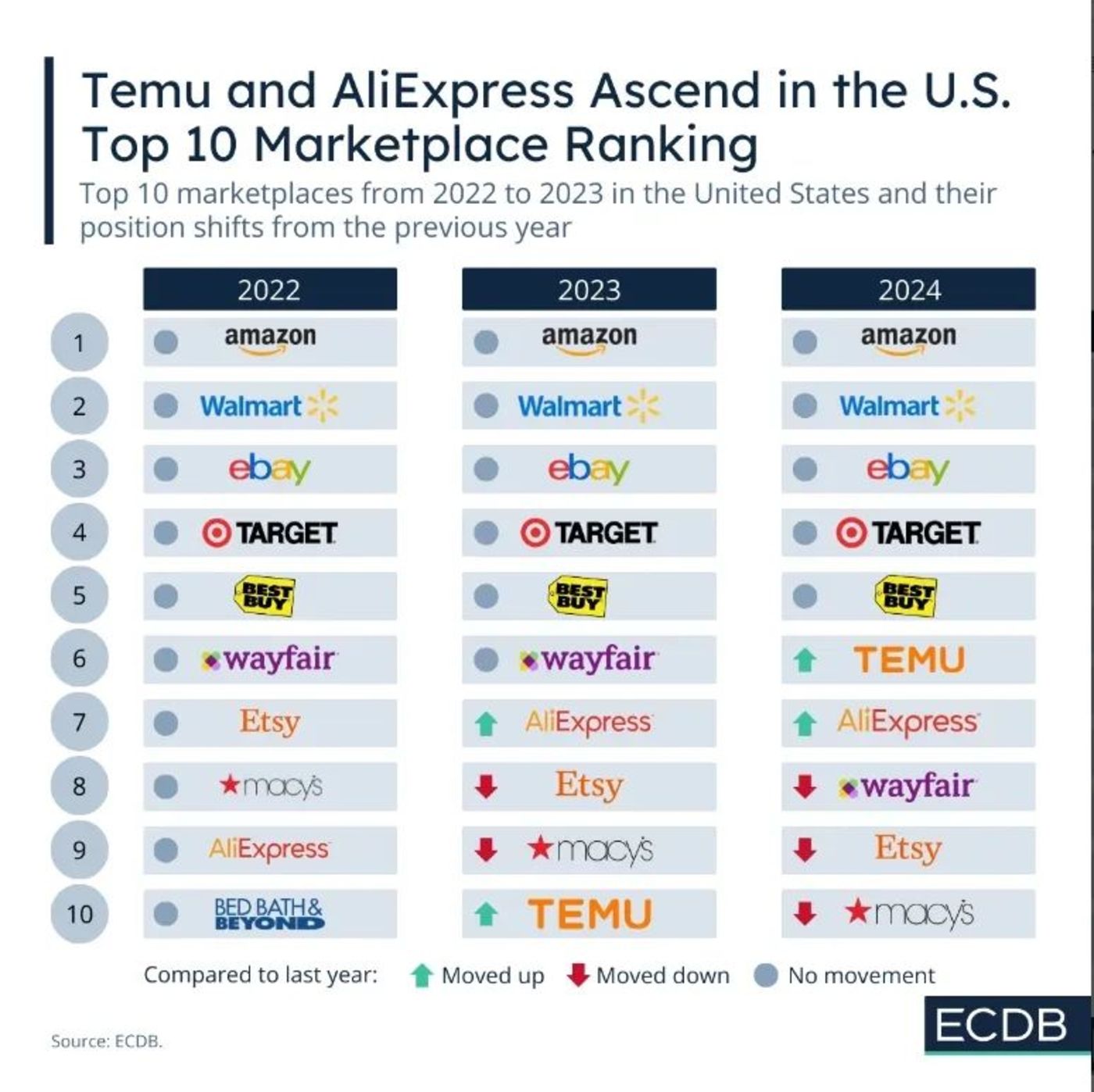

一边是强敌已经抵达城门脚下。来势汹汹的跨境电商公司们,正在美国市场冲锋陷阵。其中 AliExpress、TEMU 已经登上市场前十的位置,并很快逼近前五。

图源:市场调研机构 ECDB

其他两个中国玩家 SHEIN、TikTok Shop 也在跟上——2024 年,SHEIN 收获了美国快时尚市场中消费者最多的下载,成为仅次于亚马逊、沃尔玛的美国第三大在线时尚零售商,TikTok Shop 在美国的销售额同比增长了 689%。

它们瞄准的,正是沃尔玛一直以来的核心客群:价格敏感型消费者,以及它刚刚得到的年轻群体。

当年轻的美国人热衷于在 TikTok 分享自己从这些跨境电商买的奇怪商品,对于刚刚重新过上好日子的沃尔玛来说,相当于压力阀门继续上强度。在美国,关税政策还能对这些外来玩家造成一定程度的阻挠,但在沃尔玛尚未建立优势的其他市场,比如欧洲、东南亚,竞争就来得更加刺激了。

对于普通人来说,消费是个零和游戏。当我需要购买一套泳装,在 SHEIN 花了这笔钱,就不会再去沃尔玛花了。

如果说沃尔玛过去十年是贴着亚马逊打,接下来的几年里,它要应对一场群架。

它有自己的优势:背靠全球供应链,在商品品质上有保障,有相对稳定的消费群体。但新玩家们都很生猛,脱胎于中国这个电商高度发达的市场,仅凭复制国内打法,比如 TikTok Shop 照搬了抖音电商短视频、直播和货架一齐带货的形式,TEMU 延续了拼多多销售大量白牌商品,并在购物过程增加社交、游戏元素,它们便可以在商品价格、购物体验等方面 「吊打」 国外玩家。

老沃尔玛注定过不上躺着数钱的日子。

零售业竞争的核心始终是谁能更好地满足消费者的需求,新玩家的崛起正说明,消费者需求中仍然存在没有被充分满足的部分。

同样受到冲击的亚马逊,已经陆续在美国、英国、沙特、德国推出低价商城 Amazon Haul 应战。沃尔玛的下一场变革,或许也不远了。