文 | 马上赢情报站

3·15 刚刚结束,与 3·15 毫无瓜葛的松鲜鲜却被送上了风口浪尖。

随后,松鲜鲜连续发布公告就产品争议进行回应,其创始人也通过媒体、短视频平台等进行发声。

这已经不是这个年轻的调味品品牌第一次身陷漩涡当中了。2021 年末,因某头部主播无法直播,松鲜鲜创始人一封 《求你帮帮我!xx 突然不能播!12 万瓶货积压仓库!今天亏本清仓》 也曾把松鲜鲜送到舆论中心。

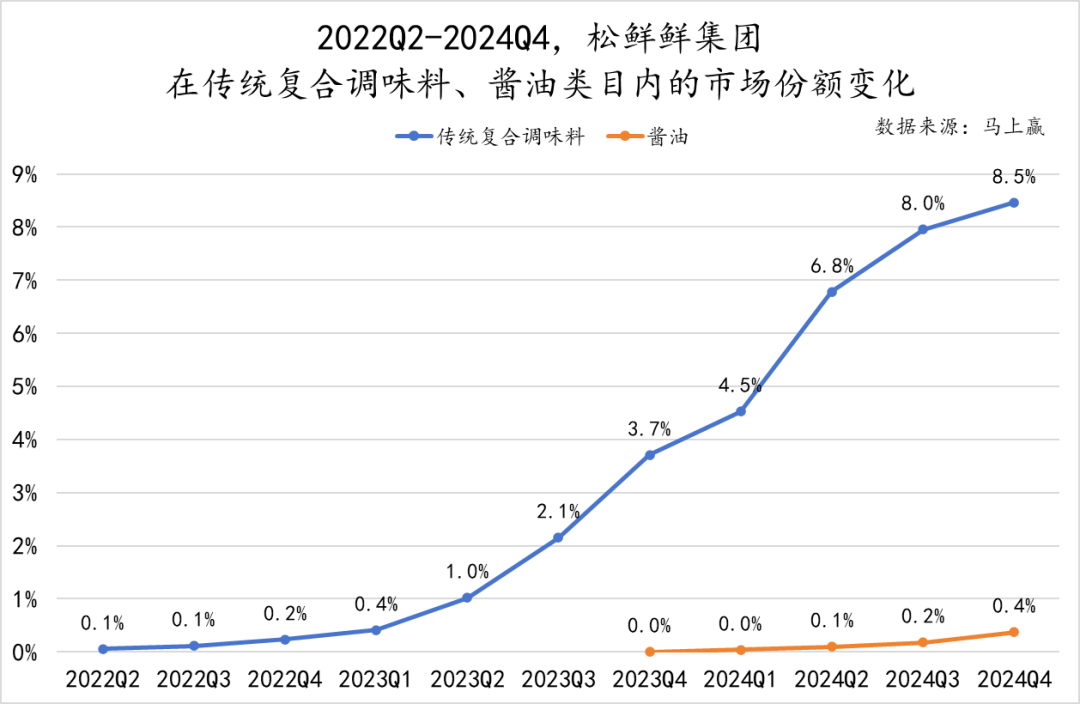

马上赢品牌 CT 中的线下零售监测数据显示,2022、2023 年,恰恰成为了松鲜鲜迎风起飞的年份。数据显示,自 2023Q1 开始,松鲜鲜在传统复合调味料类目中的市场份额便开始“ 起飞”,至本次事件发生前的上一季度 2024Q4,其在传统复合调味料类目中的市场份额已近 9%。

从类目内的集团市场份额排名上,也能清晰的看到松鲜鲜的“ 起飞”。自 2022Q2 起,松鲜鲜在传统复合调味料类目内的市场份额排名开始快速爬升,至 2023Q4,已经稳定在第三位。

从上次“ 求救” 到本次“ 高呼”,快速发展的松鲜鲜,总让自己在关键时刻处于“ 风口浪尖”,不断的提高自己所处的流量场、能量场,似乎总是在“ 破局”。

但需要破局,却也意味着或许受困局中。松鲜鲜到底困于什么“ 局”?顶着巨大压力和舆论漩涡,不断吸引流量与争议而又能步步前进,到底是松鲜鲜的“ 缘” 还是“ 劫”?本周,马上赢情报站为您带来数读 「松鲜鲜」。

稿件中使用的数据均来自公开资料整理及马上赢品牌 CT。

“ 困局 1”:健康概念,进退维谷?

松茸概念不是松鲜鲜独创,也不是松鲜鲜首创,但确实是因为松鲜鲜的发力,才将“ 松茸” 这一产品概念快速运营起来。结合一组概念的对比,或许更可以看到松鲜鲜在松茸概念运营上的实力与贡献。

同样是来自于“ 高级原料” 这一产品概念,基于马上赢品牌 CT 中,调味品类目内,我们抓取了松茸系列概念,以及更加普适的“ 有机” 概念。可以看到,自 2022Q2-2024Q4,相比于不温不火的有机概念,松茸系列概念真真正正在产品数量、市场份额上迎来了“ 起飞”,而这一起飞的时间段,也与上文中松鲜鲜市场份额起飞的时间段,基本保持了亦步亦趋。

在产品数量、市场份额快速增长的同时,松茸系列概念在产品价格上并没有妥协。相比起“ 有机” 概念缓慢增长、规模扩大所带来的产品单件均价/百克 (毫升) 均价的缓慢下降,松茸系列概念的产品,单件均价基本保持稳定,每百克 (毫升) 均价则更是在 2023Q1 迎来了一个爬升的阶段,在随后虽有下降,但整体也基本维持在高位。

图片来源:松鲜鲜官网

到底是什么推动了松茸概念的起飞?从松鲜鲜的经验来看,或许是其高级原料背后带来的自然/健康/安心,以及与食品安全、配料表清洁的大潮流相吻合,在不断托举着这一类型产品的“ 量价齐升”。从松鲜鲜产品官网中的介绍也可以看到,松鲜鲜的产品矩阵,整体冠名为“ 全家安心调味解决方案”,在这一解决方案框架下,产品系列包括调味料、酿造酱油、素蚝油等,在各产品系列下,则是各种冠以“ 松茸” 的产品。

但随着松茸概念的快速普及,单纯依靠松茸这一原料来强调“ 安心”,似乎已经不够用了,至少不足以在一众松茸产品中始终保持领先地位,所以松鲜鲜找到了第二张牌:低钠。

同样基于马上赢品牌 CT 中调味品类目内的数据,以“ 低钠”、“ 减盐”、“ 低盐” 为关键词对类目内产品进行检索分类并形成概念产品集合,从低钠/减盐/低盐这一组概念的市场份额以及产品数量走势来看,2022Q2-2024Q4,低钠概念整体产品供给数量平均,至少未见非常显著的增长。从市场份额的变化上来看,低钠概念除了 2023Q3 有一次高峰外,其余时间整体不温不火,甚至前后还有些许下滑的迹象。基于实际情况分析,低钠概念更多出现在盐这一类型产品中,而 23Q3 时曾经爆发过一次“ 抢盐风波”,拉动盐在整体调味品类目中的份额同时形成了概念市场份额的峰值,并非常规概念产品增长推动的市场份额增长。

与低钠同组的概念是低盐、减盐概念 (减钠概念产品数量与份额很小,几可忽略不计),从产品数量与市场份额来看,减盐概念的产品数量及市场份额,虽然远远低于低钠,但其产品数量、市场份额增长情况却都要稳定的好于低钠概念。

从件均价与每百克 (毫升) 均价上看,在低钠/减盐/低盐三个概念中,低钠概念的类型产品不论是单件均价,还是百克 (毫升) 均价,都处于三个概念中最低的位置,发展趋势也较为稳定。相比来说,减盐概念的单件均价有较明显的下降,但每百克 (毫升) 的均价则有明显上涨,且其价格也在三个概念中处于最高位。

不论是“ 低钠” 概念较为稳定的市场表现,还是相对较低的类型产品价格,低钠与松鲜鲜高高在上的价格水平都存在着较大的落差。同时,低钠这一概念应用在盐中更广泛,但盐的单价明显低于传统复合调味料,亦低于酱油,所以抱着这一健康概念的松鲜鲜,要同时权衡好相对低价格的“ 低钠” 概念,与自身高贵的“ 松茸” 标签,或许着实存在着一定程度的概念上的“ 撕裂感”。

除了各个产品概念的表现,关于低钠这一调味品健康/安心标签,还有一个常识讨论总会出现在社交媒体中,用网友的话说就是“ 抛开剂量谈毒性都是耍流氓”。

在前几年轰轰烈烈的新消费大潮中,“ 减糖” 概念在饮料中的风行或许是各个品类都想复制与参照的对象,但饮料的摄入量与减糖能够达到的效果却更加显而易见:以可乐为例,一罐 330ml 的有糖可乐大约比一罐 330ml 无糖可乐多了 35g 糖,根据 《中国居民膳食指南 (2022)》 建议每天添加糖摄入不超过 50 克,最好控制在 25 克以下,一罐可乐几乎就是 0 和 100 的区别。

松鲜鲜松茸鲜配料表 (左)、太太乐三鲜鸡精调味料配料表 (右) 图片来源:天猫

相比来说,调味品所能贡献的实际减钠“ 效果”,还仍需要认真考量:每 5g 松鲜鲜松茸鲜含钠量 (775mg/5g,来自配料表) 比太太乐鸡精 (1000mg/5g,来自配料表) 少了 225mg,使用松鲜鲜能够贡献的钠摄入减少比例为 22.5%,削减了约四分之一的钠摄入。但一般而言,在家庭烹饪中,每人每天的松茸鲜或鸡精类产品摄入量或许不到 5g。如果按照人日均摄入 5g 来计算,一对夫妻每 10 天就能吃完一瓶 100g 的松鲜鲜松茸粉。

虽然“ 低钠” 饮食注重积少成多,但不论如何,我们至少看到了由松鲜鲜带火的“ 松茸” 标签的快速膨胀参与者众,且与“ 低钠” 标签之间客观存在着落差。标签的拥挤与失效,或许是松鲜鲜要面对的“ 困局” 之一。

“ 困局 2”:品牌溢价,上下为难?

如果不是因为本次关于原料健康的质疑甚嚣尘上,我们或许已经能认为松鲜鲜确实代表了“ 健康” 与“ 安心调味”,至少从松鲜鲜相比同类目产品更高的产品定价上,这一答案已经获得了相当多消费者的行动认可与支持。

在“ 传统复合调味料” 这一四级类目中,2022Q2 至 2024Q4 期间,松鲜鲜的件均价始终处于显著高位,基本维持在 12 元左右,而同期整个类目的件均价仅在 4.5~5.2 元之间波动,其件均价始终高于类目件均价 150% 左右。从每百克均价看,情况同样存在,2022Q3 时,其百克均价较类目百克均价高约 200% 以上,随着随后的发展与规模的扩大,其百克均价逐渐回归到高于类目百克均价 150% 左右,与件均价与类目之间的差异基本持平,这种变化推测或许是由于松鲜鲜在过程中进行了单件规格增大或加赠的产品策略,导致在件均价基本维持平稳的情况下百克均价有较明显的下滑。

不论如何,在传统复合调味料类目中,其高于类目平均水平约 150% 的价格水平,都已经是独树一帜的存在,确实对得起松茸二字的雍容华贵之感。

如果说在传统复合调味料类目中,松鲜鲜发起并推动的“ 松茸” 概念让类目整体都迎来了“ 升级”,其高于类目 150% 的均价水平是对创新者的“ 奖赏”,那对于松鲜鲜在其后进入的酱油类目中的“ 高位定价”,则完全是松鲜鲜对自己高端品牌定位的“ 诠释”。

自 2023Q4 进入酱油赛道以来,松鲜鲜在该品类的定价策略依然延续了“ 大幅度高于行业平均” 的做法,数据显示,在 2023Q4 到 2024Q4 期间,酱油类目的整体件均价约为 11.5~12 元,而松鲜鲜最开始则超过了 18 元,后期逐步回落至 16.5 元上下,但依然高于行业平均水平约 40%。

从百毫升均价角度看则较为夸张,松鲜鲜的百毫升均价较行业平均水平高出 200% 左右,远大于其件均价与行业平均水平的差距,或也可说明其产品规格目前小于行业平均规格水平,似乎有通过“ 小瓶、少量” 营造“ 高贵、稀缺” 之意。

上升到类目来看,传统复合调味料与酱油两个类目,从趋势上确也有一定的高端化趋势,松鲜鲜或许既是推动者也是其中的受益者。但从占比上来看,在两个类目中,高于类目均价一倍以上的产品构成的市场份额,也仅仅为类目整体的约 10%~20%。

从传统复合调味料类目的情况来看,定价偏高的产品与高的产品两个区间 (均价 100%-200%) 受到的挤压比较严重,相比来说,低 (均价 0%-60%) 定价的产品与奢侈 (均价 200%+) 定价的产品市场份额则均有提升,类目价格带分布出现了一定程度的两极化。

酱油的情况则相对来讲更加稳固,变化更少一些。趋势上看,各个价格带的占比都没有太多的变化,奢侈 (均价 200%+) 定价的产品市场份额有轻微的提升,但并不算显著。相比传统复合调味料来说,酱油类目的规模要更大,面对的传统产品与格局也更多。

关于品牌溢价,一些朴素的认识不需要复杂的数据和推演就可以说得很清楚----一分钱,一分货的概念,亘古不变。高定价固然需要勇气与创新,但是能够维持在高定价,才考验了真真正正的产品力与持续运营能力。

今年的 3·15 中,被点名的蜜雪冰城,虽然在第一时间回应了其门店运营上的监管失职,但看起来却远不如未曾与 3·15 有任何相关但却在不断发声明的高定价品牌一样狼狈,在蜜雪冰城 3·15 被点名上热搜的内容的评论区,用户为蜜雪冰城开脱道“ 那你说柠檬片用不用下班”,并建议蜜雪冰城通过 24 小时营业的方式,规避“ 柠檬片会隔夜” 的问题。

“ 困局 3”:产品单一,拓类较难?

松茸类调味产品这一“ 小切口” 策略,确实在早期帮助松鲜鲜实现了突破。但随之而来的问题也逐渐显现:其所深耕的“ 传统复合调味料” 在整个调味品类目中占比仅约 5%,类目规模有着较为明显的天花板。对松鲜鲜来说,拓展自己的产品系列,将自己高端的品牌溢价复制到其他类目中,似乎成了必须要走的路。

但这些动作或许才刚刚起步,基于 2022Q2-2024Q4 这一时间段,松鲜鲜在调味品类目内的各四级类目销售额构成变化来看,“ 传统复合调味料” 类目的营收占比始终处于松鲜鲜集团的主导地位,即便到 2024Q4,其依然贡献了超七成的销售额占比。从趋势上看,松鲜鲜的各四级类目占比中,酱油有着较为显著的提升,然而复合调味汁有着较明显的下降。

从松鲜鲜的有售 SKU 构成来看,松鲜鲜在非核心类目的拓展仍处于初期阶段。2022Q2 至 2024Q4 期间,其在“ 传统复合调味料” 中累计共有 26 款 SKU 有售,酱油类目排名第二,共 20 款 SKU 有售,其余复合调味汁、其他调味品、蚝油等,SKU 数量目前还较少。另一个值得注意的是,不论是传统复合调味料、还是酱油、复合调味汁,松鲜鲜旗下产品的 SKU 中位价平均值、均价平均值均在 15 元左右甚至更高,这一数值对于调味品中的各种类目都可以算得上是一个偏高端的值,或许这也彰显了松鲜鲜只做安心、高端的决心。

不乐观的是,即便是在其最具代表性的“ 松茸” 概念上,松鲜鲜也正面临着“ 稀释”。数据显示,2023 年后,“ 松茸” 相关产品在整个调味品市场中的 SKU 数量快速增长,从 2023Q2 不到 100 款迅速扩张至 2024Q4 的近 250 款,松鲜鲜正面临着更多的同类竞争 SKU。

更值得关注的是类型产品定价权与关系上的变化。从件均价来看,2022Q2 至 2024Q4 期间,松鲜鲜在多数季度中略高于“ 松茸” 概念产品的整体件均价,但松鲜鲜的百克 (毫升) 均价却大幅度超过“ 松茸” 类型产品的平均水平。随着时间的推移与竞争的加剧,在 2024Q2,松鲜鲜的百克 (毫升) 均价则跌破了类型产品平均水平,2024Q4 甚至还出现了“ 件均价较高、单位价格却更低” 的倒挂状态,意味着在消费者视角中,松鲜鲜的“ 高价形象” 背后,其实际单位使用成本反而低于其他竞品。

概念一旦普及,门槛就会被迅速抹平。当“ 松茸” 成为行业共识,消费者对“ 谁是第一” 已不再敏感,转而关注价格、容量、渠道等更现实的因素。在这样的格局中,松鲜鲜虽率先讲好了“ 松茸” 故事,但却将持续在类目中进行防守战。

从另一个角度看,松鲜鲜发迹的松茸类调味产品还很年轻,而对于松鲜鲜想要迈入的酱油或蚝油类目,均是传统而又巨头林立的类目。马上赢情报站发布的 2024 调味品市场回顾中数据显示,酱油类目的 CR5 之和接近 90%,这样高集中度、传统成熟的类目,对于新品牌来说,何尝不是挑战?

“ 困局 4”:增长放缓,问题将现?

从 2023Q1-2024Q4,松鲜鲜经历了飞速的发展,可谓是乘着火箭一般的发展速度,但高速发展很难会是常态,尤其是随着企业的基数越来越大,反而是很多问题,在高速发展时候不是问题的问题,随着增长速度的下降,却都成为了问题。

从调味品类目内,松鲜鲜的市场份额同/环比增速来看,不论是同比还是环比,其峰值均出现于 2023 年年内。进入 2024 年之后,其同环比增速已经均呈现放缓迹象,截至距离现在最近的 2024Q4,松鲜鲜的同比增速约为 200%,环比增速约为 20%。

从铺市率的角度看,松鲜鲜在两个类目中,不论是加权铺市率还是数值铺市率,均还有较大的成长空间,通过铺货依然有较大空间推动品牌的进一步增长。

对于松鲜鲜所关注和持续倡导的安心与健康概念,基于过往的行业理解,这类概念通常在不同城市等级之间存在着较大的认知差异,因此我们拉取了松鲜鲜在各城市等级中在各类目中的市场份额占比变化,以更直观的观察其在不同城市等级中的发展情况。

在松鲜鲜起家的传统复合调味料类目中,松鲜鲜在各城市等级中在类目中的市场份额,从 2023Q1-2024Q4 均呈现较明显的涨势,除了 2024Q3-2024Q4 期间的一线城市等级市场。

从曲线增长势能上看,新一线城市、二线城市、三线城市及以下,截止 2024Q4 均呈现良好的涨势,虽有轻微的放缓迹象但在持续增长中。但在一线城市市场中,在 2024Q2-2024Q3,松鲜鲜就呈现出了明显的涨势放缓,在 2024Q3-2024Q4 则更是出现了市场份额的环比轻微下降。

在酱油类目中,松鲜鲜由于进入该类目时间较晚,市场份额也相对较小,所以整体增速还处于高速增长的阶段中。但与其在传统复合调味料类目中的问题一致,其在一线城市等级市场中的表现与其他三个等级市场中的表现差异较大。

从价格带与品牌推崇的产品概念上讲,松鲜鲜理应在一线城市市场中表现最好、最受消费者的欢迎,但市场数据呈现则与基于常规情况的推断有着较大的差距,值得进一步关注其后续发展。

约 200% 的同比增速与 20% 的同比增速,对于一个消费品品牌,尤其是在比较传统的调味品类目中的品牌来说,都已经非常之快。平稳增长是企业成长的必由之路无可厚非,但高速增长退潮暴露的问题却值得格外关注,尤其是关于过往增长的路径依赖。是否能够真真正正从中走出来寻找新路,则是关键中的关键。

“ 困局 5”:被迫回击,主动树敌?

如果说上面四个可能的“ 困局”,都只是松鲜鲜快速成长的路上痛并快乐着的烦恼,那么又一次深陷舆论旋涡中,应该也不是松鲜鲜的本意。由于争论的食品安全、原料规范的相关内容太过专业,我们只关注了两个位于旋涡边缘的细节。

其一是一张来自于消息人士提供的截图,截图中显示在某个电商群中,来自松鲜鲜与莲花店铺运营相关人员的争吵,右侧图则是松鲜鲜公众号中,关于希望“ 某前辈” 停手的暗示。

图源:消息人士,截图中两方备注为松鲜鲜-xx,莲花-xx

图:松鲜鲜公号

其二则是公开资料,来自松鲜鲜创始人易子涵的辟谣视频,由松鲜鲜官方旗舰店账号于 2025-03-16 19:06 发出,目前依然可见,视频标题为:#松鲜鲜辟谣 #松鲜鲜 #拒绝隐形钠。马上赢情报站将该视频中的文字内容进行了文本化,并通过词频标记了出现前几名的词,词频如下:

两份资料的整理让我们发现,不论是辟谣视频,还是在相关的沟通或是公众号中,松鲜鲜的表达方式总是“ 塑造” 或认为存在一个“ 假想敌”,这个假想敌可以是一个企业,也可以是一种传统产品,亦可以是一种势力或现象,但好像总是要有一个“ 假想敌” 存在。

更重要的是,正是因为这个“ 假想敌” 的存在,给位于对立面的角色提供了道德制高点和正义,也可以看作一个“ 着力点” 或是“ 支点”,所以在面对这个“ 假想敌” 时,就可以将一切都归于 ta。

在关于玉米酱粉原料的辟谣视频中,松鲜鲜创始人共提到了健康 16 次,提到了味精 12 次,提到了玉米酱粉 12 次。在视频中她说到 (原文引用):科学研究发现,钠摄入超标一倍,某某高某某压提升 50%。钠摄入超标一倍,每天会带走我们身体里 40~60mg 的钙,对于儿童来说,就是每个月补几百块钱的钙片,白补的;对于女性来说,就是提前垮脸的问题;对于老年人来说,就是爬楼梯咯吱咯吱响的问题。钠摄入超标一倍还会带走锌,老忘事,记不住,就是锌被带走了。

如果这些科普与描述出现在一款药品,或是保健品,哪怕是保健食品或特殊用途食品的介绍或者辟谣中,或许都会比出现在一款传统复合调味料产品更加适宜。

后记:

在风口之上起舞不易,落地生根更难。松鲜鲜无疑是这几年调味品赛道最具代表性的品牌之一,也曾用极具辨识度的打法打破行业沉寂。然而,品牌的每一步跃升,都伴随着更高的期待与更严的考验。从概念破圈到产品溢价,再到品类扩展与舆论应对,它所面临的问题,其实是许多品牌共同的课题。

“ 破局” 不代表“ 无困局”,“ 困局” 也不意味着“ 无出路”。如何在前路迷雾中,持续找到真正属于自己的解法,或许才是松鲜鲜接下来的关键命题。

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App