(图片系 AI 生成)

「温州鞋王」 与其创立 20 余年的疫苗公司正式告别,受让方是一家成立仅 12 天的有限合伙企业——上海万可欣生物科技合伙企业 (以下简称 「万可欣生物」)。

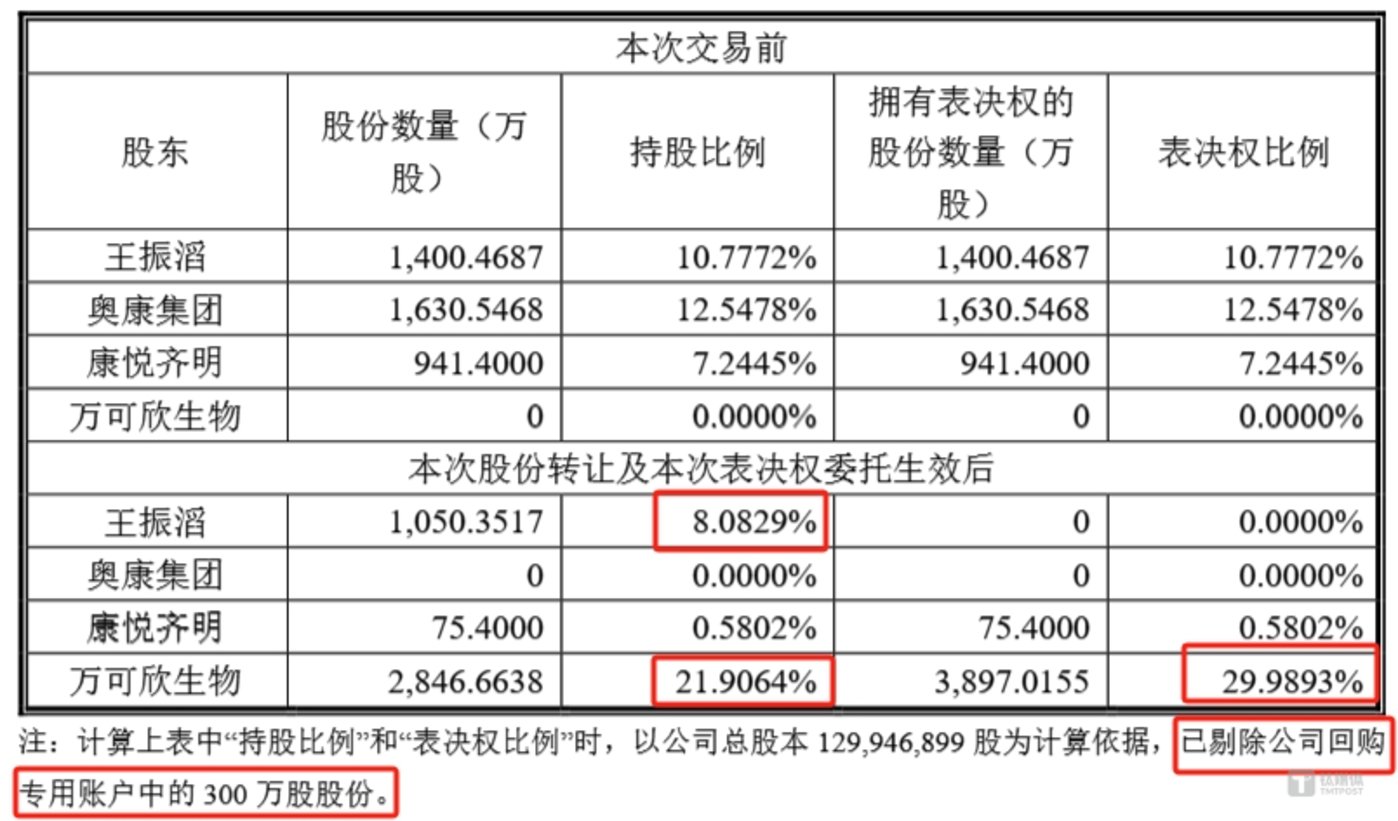

根据康华生物 7 月 20 日晚公告,公司控股股东、实际控制人王振滔及其一致行动人奥康集团、持股 5% 以上股东康悦齐明,拟合计向万可欣生物转让所持有的 21.91% 股份,转让价格为每股 65.03 元,合计 18.51 亿元。王振滔还将其个人持有的剩余 8.08% 股份所对应的表决权,独家、无偿且不可撤销地委托给万可欣生物行使。这样一来,万可欣生物共计拿下 29.99% 表决权。

此次收购不仅是一次资本运作,更是上海生物医药版图的一次精准落子。万可欣生物虽是一家新公司,设立背景却与上海国资密切相关,背后是上海市级母基金、浦东张江、嘉定区出资平台,以及多家头部药企与金融机构密集加持,国资主导、产业协同、金融赋能 「三线并行」。

但生意场终究讲求利益,王振滔及奥康集团还同受让方签下一纸 「对赌协议」:康华生物在 2025—2026 年扣非归母净利润合计不低于 7.28 亿元,否则需以现金方式向收购方补偿 「7.28 亿元与实际完成的扣非净利润数之差」 的金额。为防止卖方 「砍研发保利润」,在未获得万可欣生物同意的前提下,奥康集团研发费用不得低于 2.6 亿元。

利润与研发的双重 「枷锁」 下,康华生物非免疫规划疫苗收入占比超过 97%,「一条腿走路」 的窘境再难回避。当下,人二倍体细胞狂犬病疫苗的批签发断崖式下滑、新晋对手贴身肉搏、管线接力尚待时日,未来两年如何找到第二增长曲线将是重要议题。

另值得关注的是,康华生物在停牌前 (7 月 11 日) 股价大幅上涨 16.20%,收盘价达 72.01 元,显著高于本次股份转让价格;复牌首日,市场对控制权变更的预期似有所降温,股价未延续停牌前的上涨态势,下跌 6.87% 至 67.06 元/股,但仍高于 65.03 元的转让价格。

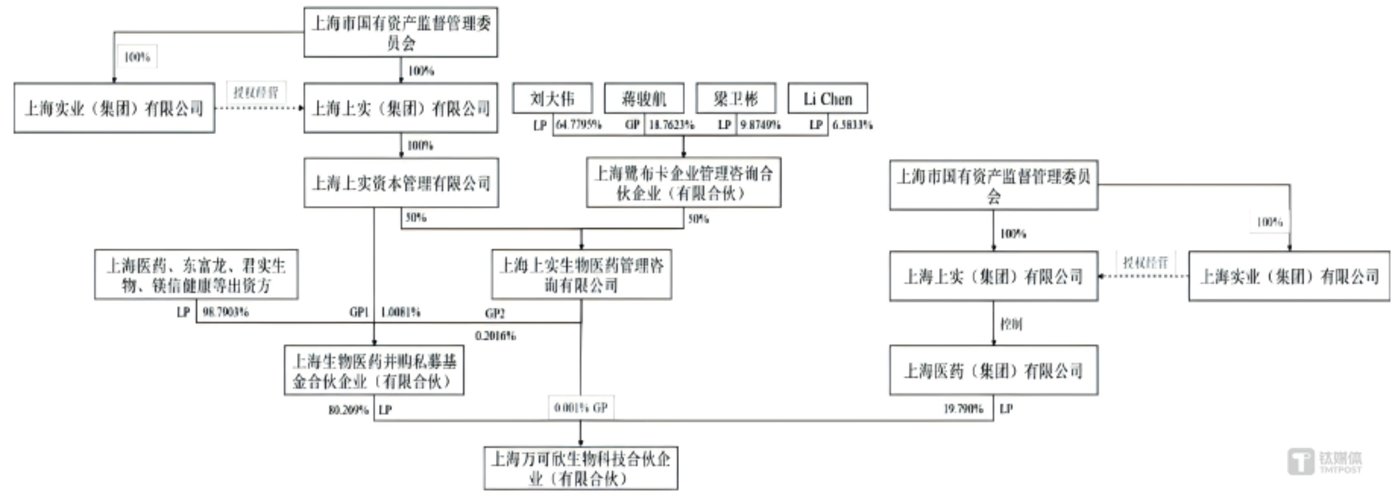

穿透股权,上海国资与产业资本 「双线交织」

此次交易采用的 「股份转让+表决权委托」 方式,让万可欣生物这家 7 月 8 日新成立的有限合伙企业,在短期内迅速取得康华生物控制权。

根据万可欣生物的 《伙伴协议》 约定,其控制主体为上海上实生物医药管理咨询有限公司 (以下简称 「上实医药」)。层层穿透万可欣生物的股权,上海国资委通过一系列嵌套股权关系实现间接持股,又与产业龙头的 「专业基因」 在同一框架内交织,促成地方国资与产业资本的深度融合。

万可欣生物的交易资金来源包括自有资金 7.01 亿元和银行并购贷款 11.50 亿元。贷款期限不低于 7 年,还款来源预计为上海生物医药并购私募基金及上海医药集团的出资资金及合法收益。

公告显示,万可欣生物由上实医药持有 0.001% 合伙份额,上海生物医药并购私募基金合伙企业 (有限合伙) 持有 80.209% 合伙份额,上海医药 (集团) 有限公司持有 19.790% 合伙份额。

先看持有 80.209% 合伙份额的上海生物医药并购基金。其成立于 3 月 26 日,出资方包括市级母基金上海国投先导生物医药私募投资基金,产业链龙头上海医药集团,生物医药细分领域龙头东富龙、君实生物、镁信健康等,以及新华保险、工银安盛、中银国际投资等金融机构。

2024 年 12 月,上海市印发 《上海市支持上市公司并购重组行动方案 (2025—2027 年)》,明确提出设立 100 亿元生物医药产业并购基金,旨在通过资本运作推动产业链整合、加速产业升级,助力上海打造全球生物医药研发经济和产业化高地。本次针对康华生物的收购,是上海生物医药并购基金设立不到 4 个月以来的首单交易。

再看万可欣生物的控制主体上实医药,其由上实资本与鹭布卡分别持有 50% 的股权,避免了单一股东干预经营。除鹭布卡有限合伙人之一刘大伟是上实资本副总裁、董事之外,上实资本与鹭布卡再无其他关联关系。

上实资本是上海市国资委 100% 持股的孙公司,且上实医药不存在单一股东能控制其股东会及董事会的情形。因此,上实医药无实际控制人,万可欣生物亦无实际控制人;交易完成后,康华生物也将由王振滔实控变更为无实控人状态。

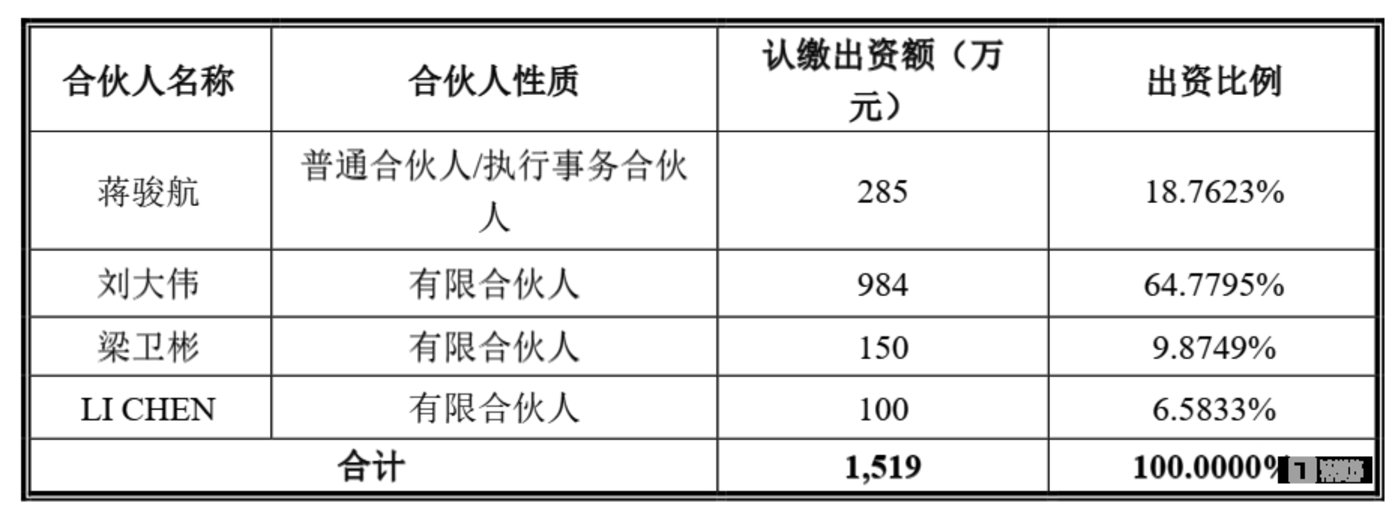

而根据鹭布卡的 《合伙协议》,鹭布卡的普通合伙人和执行事务合伙人为蒋骏航。执行事务合伙人对外代表合伙企业,决定并执行合伙事务,对全体合伙人负责。因此,蒋骏航可独立决定并执行鹭布卡的对外投资事项。

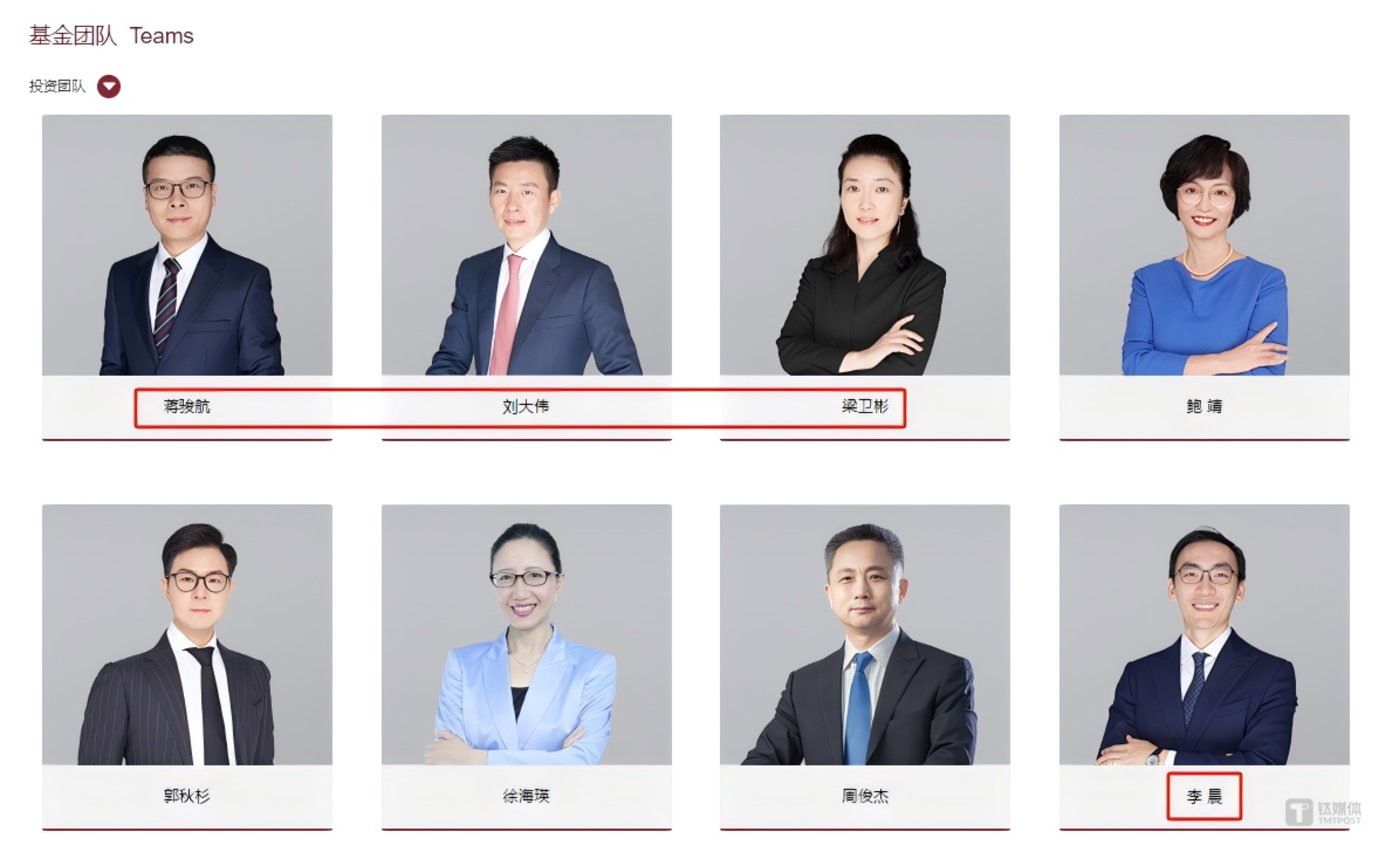

除蒋骏航和刘大伟外,鹭布卡还有梁卫彬、LI CHEN 两名有限合伙人,但康华生物公告中没有披露更多关于四位合伙人的履历信息。笔者查阅上海生物医药产业股权投资基金官网发现,其投资团队中也有姓名相同的蒋骏航、刘大伟、梁卫彬,以及姓名拼音相同的李晨。

根据团队介绍,蒋骏航是该基金的执行事务合伙人,曾就职于美迪西生物、和记黄埔医药、上海医药、上药香港等。刘大伟是上海生物医药基金总裁及上海生物医药并购基金总裁,曾任上海医药集团副总裁、上药香港总经理。梁卫彬是上海生物医药基金合伙人,曾任招商证券国际副执行总裁等。李晨是上海生物医药并购基金联席总裁,曾任上药香港董事总经理、Lazard 董事、中信证券并购部副总裁等。四位合伙人均拥有丰富的生物医药行业经验和卓越的专业背景。

值得注意的是,股份转让均在 7 月 17 日完成 300 万回购股份注销后,剩余 1.299 亿股总股本的基础上展开。交易完成后,王振滔持股将降至 8.08%,奥康集团清仓,康悦齐明减持至 0.58%。

「战略对赌」 悬顶,「独腿」 能否一跃跨栏?

此次交易,王振滔及其一致行动人选择大幅减持股份,并将剩余 8.08% 股份的表决权委托给万可欣生物,逐步退出了公司日常管理。但与此同时,王振滔也留下了一个业绩承诺的 「小尾巴」,或者说是向受让方提供的一份 「对赌协议」。

这份 「承诺书」 里明确写着,康华生物在 2025至2026 年扣非归母净利润合计不低于 7.28 亿元。

收购方在交易交割后,会从支付给业绩承诺义务人的收购对价中,预留 1 亿元作为业绩补偿金的保障。若未实现业绩承诺,奥康集团及王振滔需以现金方式向收购方补偿 「7.28 亿元与实际完成的扣非净利润数之差」 的金额。

为防止卖方 「砍研发保利润」,奥康集团及王振滔还保证,康华生物的研发费用在未获得万可欣生物同意的前提下,不低于 2.6 亿元。

疫苗、创新药类行业的特殊性,决定其研发投入成为对赌条款的 「第二指标」,公司的核心资产是在研管线而非当期利润,研发投入一旦下滑,估值基础将迅速崩塌。因此,康华生物的对赌协议不仅是 「财务对赌」,更是 「战略对赌」。出让方意在向收购方保证,康华生物的主营业务盈利能力能支撑其估值,体现了对公司现有业务的确定性判断。

那么,康华生物的业绩增长还有更多想象空间吗?

康华生物营收自 2023 年达到 15.77 亿元高点后便走向下行通道,扣非净利润更是连跌三年。2022 年,康华生物首次出现净利润下降,归母净利润同比下降 27.90% 至 5.98 亿元;2023 年,净利润继续下降 14.86% 至 5.09 亿元。

事实上,康华生物一直有着严重的业务依赖。2024 年年报显示,康华生物目前仅两款可以销售的产品,其中冻干人用狂犬病疫苗 (人二倍体细胞) 收入占比超过 97%;另一款已取得药品注册证书的疫苗 ACYW135 群脑膜炎球菌多糖疫苗,其原液生产车间处于生产许可补充申请阶段,尚未复产。

业绩下滑与人二倍体细胞狂犬病疫苗的批签发量下降直接相关。2024 年,这款核心疫苗批签发量骤降至 389.76 万支,同比暴跌 43.83%,直接拖累全年营收下降 9.23% 至 14.32 亿元,净利润缩水两成以上。

Vero 细胞狂犬病疫苗仍是国内使用的主流产品,人二倍体细胞狂犬病疫苗的批签发占比相对较低,其未来占比能否持续提升尚存不确定性。更糟糕的是,市场格局已由 「一家独大」 演变为 「两强相争」。2024 年,康泰生物的四针法人二倍体狂犬疫苗在上市第一年就批签发 50 批次,反超康华的 42 批次。康华生物自己也承认,非免疫规划疫苗 (基本等同于狂犬疫苗) 一旦库存高企或竞争加剧,业绩便可能 「断崖式」 坠落。

新产品研发进度将直接影响康华生物未来增长。目前,康华虽有十余项在研管线,但 7 个主要项目中 6 个仍处临床前,短期内难看到接力品种。这就意味着,只要狂犬疫苗市场稍有风吹草动,公司盈利就可能面临波动,这正是业务依赖直观而又危险的写照。

根据康华生物相关负责人针对此次收购的口径,公司将在产品研发、市场开拓和人才建设等方面持续发力。聚焦重点研发项目,加速推进诺如、脑膜炎球菌结合疫苗等产品研发,不断提升研发综合实力;持续优化公司治理结构、深化战略发展方针、持续提升经营管理能力,严格把控产品质量,深化品牌和渠道建设,提升公众对疫苗的认知与认可度,深植国内市场,同步开拓国际市场。

未来两年,康华生物能否找到第二增长曲线、把 「战略对赌」 变成估值的护身符,将决定它最终会不会收到收购方送来的索赔账单。(本文首发于钛媒体 APP,作者|曹倩)