文 | 医曜

很多投资者认为,股价越高越好。但对于企业而言,当股价涨幅远超公司基本面的时候,带来的弊病远大于利益。

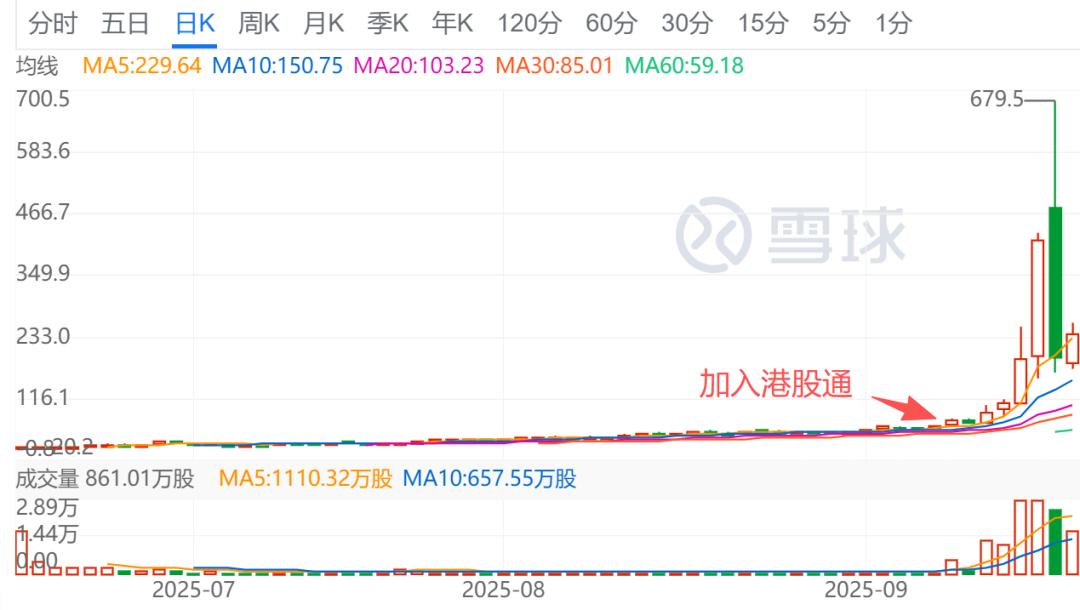

过去三个月,药捷安康上演了一出怒涨 52 倍的“ 资本奇迹”。6 月 23 日上市时,药捷安康的发行价仅为 13.15 港元,公司整体市值约为 52 亿港元;三个月后的今天,药捷安康股价水涨船高,最高时曾飙升至 679.5 港元,公司市值也接近 2700 亿港元大关,是上市之初的 52 倍。这样的估值水平,已经远远超过康方生物和科伦博泰这样的当红炸子鸡。

一家成立仅 11 年、尚未有任何产品商业化、上半年仍亏损 1.23 亿元的生物医药公司,股价缘何持续暴涨又暴跌?狂欢过后,药捷安康的归宿又在哪里呢?

坎坷上市路

追根溯源,药捷安康成立于 2014 年,是一家主要针对肿瘤、炎症以及心脏代谢疾病开发小分子创新疗法的生物医药公司,最初由药石科技创始人杨民民与时任药石科技董事的吴希罕共同创立。2016 年的时候,“ 医药老炮” 吴永谦收购药捷安康 40% 股权,成为董事长兼首席执行官,也揭开了传奇故事的序章。

这里有必要介绍一下吴永谦,他有着丰富的医药行业研发经验。在 1985 年 7 月取得南京大学化学学士学位后,吴永谦选择远赴美国继续深造,并于 1993 年 5 月取得美国韦恩州立大学哲学博士学位。毕业之后,吴永谦先是在美国布兰迪斯大学生物化学系担任博士后研究员,而后又在勃林格殷格翰以及吉利德参与研发工作,积累了丰富的行业经验。

2011 年,吴永谦决心回国,并加入当时如日中天的四环医药,担任四环医药全资附属公司山东轩竹医药的项目管理高级副总裁、总经理、首席科学家等职务。后来,吴永谦结识了杨民民与吴希罕,并很快决定从轩竹医药离职,加入尚处于初创期的药捷安康。

吴永谦掌舵后,药捷安康融资之旅无比顺畅。2016 年至 2023 年间,药捷安康先后完成 9 轮融资,累计获得二十多家机构约 17.23 亿元投资,最后一轮融资后估值达 45.9 亿元。

然而,一级市场的好运并未延续至 IPO,药捷安康的上市之路却异常坎坷。从 2021 年 8 月起,四次递表港交所,前三次均以招股书失效告终,2022 年还曾与中信证券签署辅导协议,拟科创板挂牌上市,最终也不了了之。

直至今年 6 月 23 日,药捷安康终于成功登陆港交所,但发行价却仅为 13.15 港元,募资净额约 1.61 亿港元。好在上市之后,药捷安康的好运气再次回来了,上市首日股价即大涨 78.71%,市值达到 93.27 亿港元。

从基本面来看,作为 18A 上市公司,药捷安康仍处于“ 烧钱” 状态:2023 年营收仅 118.1 万元,2024 年无营收记录。亏损贯穿发展周期,2022 年、2023 年和 2024 年分别亏损 2.52 亿元、3.43 亿元和 2.75 亿元,2025 年上半年,亏损依旧达到 1.23 亿元。主要原因就是研发成本和管理费用较高,且尚未产生产品销售收入。

当然,对于创新药企而言,亏损并不是太大的问题,毕竟还是要看管线预期的。如推动药捷安康股价暴涨的诱因,正在于 9 月 10 日药捷安康发布公告称,核心产品替恩戈替尼联合氟维司群治疗乳腺癌的 II 期临床试验获得国家药监局临床默示许可。叠加 9 月 8 日被调入港股通标的名单,药捷安康遭到南下资金疯狂追逐。

图:药捷安康股价走势,来源:雪球

从默默无闻到市值飙升 52 倍,药捷安康用三个月走完了其他 Biotech 可能需要数年的估值之路,这显然并不符合医药行业发展的客观规律。

替恩戈替尼的创新叙事

如果一切合理的话,那么支撑起药捷安康千亿市值神话的,就是其旗舰产品替恩戈替尼 (Tinengotinib,TT-00420) 的“ 全球首创” 叙事。

替恩戈替尼的主要创新价值在于其同时靶向三个关键通路,FGFR/VEGFR、JAK 和 Aurora 激酶。这种多靶点抑制特性使其成为目前全球唯一具有相同靶向组合的 MTK 抑制剂,在一些疾病治疗上已经展现出独特价值。这种独特的机制设计使其有望解决肿瘤治疗中的耐药难题,针对多个耐药、复发或难治实体瘤展现治疗潜力。

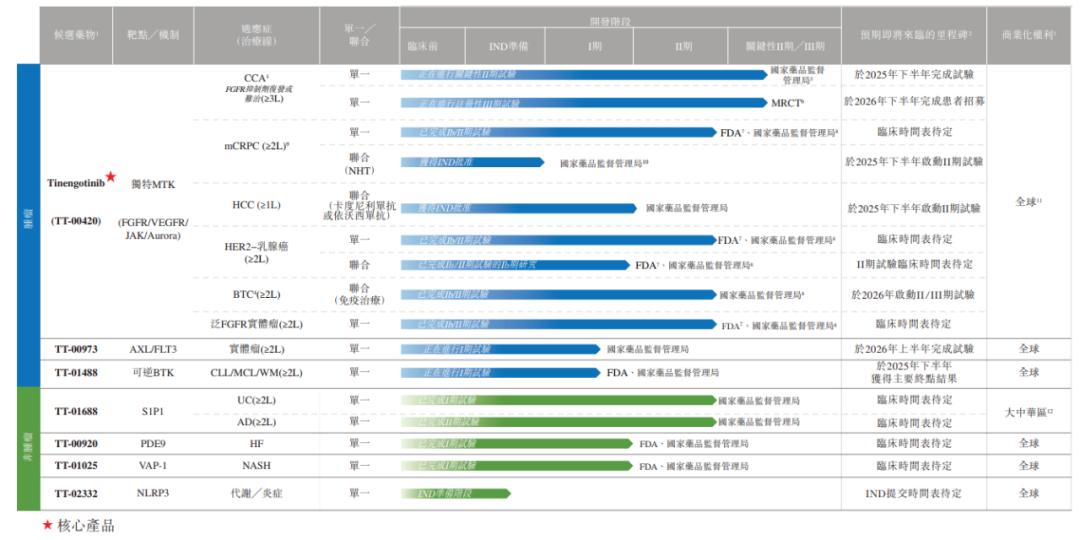

目前替恩戈替尼已在中美两地开展 9 项临床试验,覆盖胆管癌、前列腺癌、乳腺癌、肝细胞癌等多个适应症,且均展现出不俗潜力,其中进展最快的胆管癌和前列腺癌研究已进入注册性临床阶段。

在胆管癌领域,替恩戈替尼是全球首个且唯一能在 FGFR 抑制剂治疗失败后仍有效的注册临床阶段药物。早期临床数据显示,其对耐药性胆管癌患者的客观缓解率 (ORR) 达 30%,疾病控制率 (DCR) 高达 93%。这一突破意义重大,因为现有 FGFR 抑制剂治疗后复发的患者几乎无标准治疗方案可选,而全球胆管癌药物市场规模预计 2030 年将达 54 亿美元,中国市场也将增长至 55 亿元,存在巨大未被满足的医疗需求。

在前列腺癌领域,针对去势抵抗性转移性前列腺癌 (mCRPC) 患者的谱系重塑耐药机制,其同时抑制 FGFR/JAK 通路的特性可阻断肿瘤细胞形态转化,在临床 I/II 期试验中,46% 的末线患者实现客观缓解,90% 患者肿瘤出现不同程度缩小。这一数据使其成为全球首个和唯一一个在 mCRPC 领域有明确疗效证据的 FGFR/JAK 双靶点抑制剂。

在乳腺癌领域,9 月获批的 II 期临床试验将探索其联合氟维司群治疗 HR+/HER2-耐药患者的潜力。早期数据显示,单药治疗经多线治疗失败的 HR+/HER2-乳腺癌患者,ORR 达 50%,三阴性乳腺癌患者中更高达 60%。

替恩戈替尼的稀缺性还体现在监管认可与竞争格局上。该药已获得中国 NMPA 突破性治疗品种认定、美国 FDA 胆管癌和前列腺癌快速通道资格,以及欧美孤儿药认证,这些资质将加速其全球上市进程。

从竞争格局看,全球虽有多款同类多靶点抑制剂进入临床,但替恩戈替尼是唯一同时覆盖 FGFR/VEGFR、JAK 和 Aurora 靶点组合的药物,在耐药实体瘤领域占据先发优势。

除了替恩戈替尼,药捷安康还布局了 5 款临床阶段候选药物,构建了以肿瘤和免疫炎症疾病为主的产品组合。

在肿瘤领域,TT-00973 作为 AXL/FLT3 双靶点抑制剂,聚焦肿瘤微环境重塑机制,目前处于临床早期,有望与替恩戈替尼形成协同抗肿瘤效应;TT-01488 是一款可逆性 BTK 抑制剂,通过差异化分子设计降低脱靶毒性,正在开展血液瘤适应症的 I 期临床探索。

非肿瘤管线中,TT-01688(选择性 S1P1 调节剂) 调控淋巴细胞迁移抗炎,计划于 2025 年第四季度启动针对特应性皮炎的 III 期试验;TT-01025(不可逆 VAP-1 抑制剂) 拟治非酒精性脂肪性肝炎 (NASH),已完成 I 期临床,填补该领域口服药物空白;TT-00920(PDE9 抑制剂) 针对慢性心力衰竭,处临床早期。

图:药捷安康在研管线,来源:公司公告

这些管线虽在临床进度与稀缺性上不及替恩戈替尼,却共同构成了药捷安康的研发梯队,形成了多元化的产品组合,有助于分散对单一核心产品的依赖风险。

但对于创新药企而言,“ 创新” 是最不缺少的元素。如果将一切归结为创新管线,可能并不能站得住脚。

警惕“ 资金盘” 陷阱

当市场情绪被“ 全球首创” 的叙事点燃,这对于医药行业来说是振奋人心的好事。可短期莫名的高涨幅,极有可能错误的引导市场的预期,当潮水落下的那一天,药捷安康的结局恐怕只有“ 未达预期”。

当前,药捷安康千亿港元的市值,完全建立在替恩戈替尼早期临床数据的乐观预期之上,而这款产品距离真正商业化还有漫长的验证之路。

首要风险来自于核心产品替恩戈替尼临床开发的不确定性。即便替恩戈替尼目前已展示出积极的早期数据,但其关键注册性临床试验结果仍存变数。康宁杰瑞 KN046 胰腺癌 III 期临床失败导致股价单日暴跌 58% 的案例,便警示了即便是进入后期临床阶段的创新药,依然面临最终疗效未达预期的风险,此类事件对市场信心和公司估值可能产生毁灭性打击。

即便替恩戈替尼成功上市,药捷安康还将面临严峻的商业化挑战。公司尚未建立商业化团队,缺乏销售与市场准入经验。其核心适应症市场空间有限,以胆管癌为例,中国 2024 年患者约 10.66 万,其中约有 25.2% 的患者存在 FGFR 相关基因变异。按年治疗费 30 万元计算,乐观估计峰值销售额约 5 亿元,医保谈判后将进一步压缩利润空间,难以支撑当前高估值。

资金消耗与现金流压力同样不容忽视。半年报显示,公司账上现金及现金等价物为 4.49 亿元,在年均亏损 2.5 亿元的消耗速度下仅能维持 18 个月运营。更严峻的是,替恩戈替尼的全球 III 期试验需要投入巨额资金,同时还有多款临床阶段候选药物需同步输血,这使其对外部融资的依赖和需求极为迫切。

按估值逻辑分析,药捷安康当前亿港元市值已严重脱离公司基本面,呈现出明显的估值透支。这一估值泡沫本质上是将未来多年的成长预期一次性贴现,而这种贴现是建立在临床成功、快速商业化、竞争格局稳定等多重乐观假设之上。一旦其中任一环节断裂,估值回归将难以避免。

从资本运作视角看,本轮暴涨有着小盘股的典型特征。董事长吴永谦持股达 32.98%,加之基石投资者与机构持股高度集中,大量股份处于限售期或被长期投资者锁定。这意味着市场上可交易的股份数量有限,容易因少量资金的进出导致股价大幅波动。

此类公司往往是某些“ 资金盘” 的心头好。在入通之前持续买入,当公司入通之后再通过内地资金连续拉升,再伺机将此前低价入手的股份卖出。一买一卖之间,“ 资金盘” 不仅完成了高买低卖,甚至实现境内资金的合法外流。

在这个过程中,药捷安康没有做错任何事情,可在“ 资金盘” 疯狂的操控下,最终大概率将留下是一地鸡毛。当短期市值透支了多年后的成功预期,股价就已脱离了药物研发的基本规律。

资本可以一夜之间创造千亿市值,但同时它们又是逐利的,很难有资金愿意与企业长期厮守,而一款真正的好药却需要十年磨一剑的坚持。股价上涨这是好事,但对于企业而言应该学会投资者的长期管理,避免“ 资金盘” 带动的错误节奏损害自身的利益。

更多精彩内容,关注钛媒体微信号 (ID:taimeiti),或者下载钛媒体 App